Table of Contents

अधिगम उद्देश्य

इस अध्याय के अध्ययन के पश्चात् आप–

► व्यावसायिक वित्त का अर्थ समझा सकेंगे;

► वित्तीय प्रबंध का अर्थ बता सकेंगे;

► हमारे उपक्रमों में वित्तीय प्रबंध की भूमिका को समझा सकेंगे;

► वित्तीय प्रबंध के उद्देश्यों तथा उन्हें कैसे प्राप्त किया जा सकता है की विवेचना कर सकेंगे;

► वित्तीय नियोजन के अर्थ एवं महत्त्व को समझा सकेंगे;

► पूँजी संरचना का अर्थ बता सकेंगे;

► एक उपयुक्त पूँजी संरचना के चुनाव को प्रभावित करने वाले कारकों का विश्लेषण कर सकेंगे;

► स्थाई पूँजी एवं कार्यशील पूँजी का अर्थ बता सकेंगे;

► स्थाई पूँजी एवं कार्यशील पूँजी की आवश्यकता को प्रभावित करने वाले कारकों का विश्लेषण कर सकेंगे।

जब टाटा स्टील द्वारा कोरस का अधिग्रहण किया गया

भारत की निजी क्षेत्र में सबसे अधिक स्टील उत्पादक है, ने कोरस का अधिग्रहण किया है। कोरस को पहले ब्रिटिश स्टील के नाम से जाना जाता था। यह अधिग्रहण वर्ष 2007 में 8.6 अरब यू. एस. डॉलर में हुआ है। इससे आज टाटा स्टील का विश्व में स्टील उत्पादन में पाँचवाँ स्थान बन गया था। इस महानतम वित्तीय निर्णय से टाटा तथा कोरस एवं सभी कर्मचारियों तथा अंशधारियों को निर्विवाद रूप से अत्यंत महत्त्वपूर्ण स्थान प्राप्त हो गया है। उनमें से कुछ निम्न प्रकार हैं–

- इस सौदे के लिए टाटा ने आठ अरब डॉलर ऋण की उगाही की। इस सौदे के भुगतान के लिए टाटा स्टील यू.के. एक विशेष उद्देश्य वाहन (स्पेशल परपज़ व्हीकल) का निर्माण हुआ जो एस.पी.वी., सिंगापुर की सहायक कंपनी के माध्यम से टाटा स्टील ने कोष प्राप्त किया। टाटा ग्रुप की एक अन्य कंपनी, टाटा संस लिमिटेड टाटा स्टील के साथ, एक अरब डॉलर के पूर्वाधिकार अंशों में विनियोग करेगी तथा इतनी ही राशि का विनियोग टाटा स्टील द्वारा भी किया जाएगा।

- टाटा स्टील जो क्रेता (अर्जक) कंपनी है, के द्वारा 36,500 करोड़ रुपए की वित्तीय व्यवस्था अधिग्रहण में सहायक रही।

- टाटा स्टील द्वारा इस धन राशि की व्यवस्था ऋण लेकर या समता निर्गमन या दोनों के संयोजन द्वारा हुआ। कुछ धन की व्यवस्था अंतरित उपचय या उपार्जन द्वारा भी की गई और इस प्रकार इस वित्तीय निर्णय ने टाटा स्टील के पूँजी ढाँचे पर प्रभाव डाला।

यह कहना गलत नहीं होगा कि एक एेसा निर्णय संगठन के भविष्य को प्रभावित करेगा। एेसे निर्णय को जब औपचारिक रूप दिया जाता है तो वे खंड स्तंभ का रूप ले लेते हैं।

स्रोत- दि इकोनॉमिक टाइम्स

विषय प्रवेश

इस प्रकार के निर्णयों को लेने के लिए सावधानीपूर्ण वित्तीय नियोजन, एक निर्णायक पूँजी संरचना की समझ तथा जोखिमपूर्ण उद्यम की लाभदायकता की आवश्यकता होती है। इन सब का भार अंशधारियों तथा कर्मचारियों को उठाना पड़ता है। उन्हें व्यावसायिक वित्त की समझ की आवश्यकता होती है तथा मुख्य वित्तीय निर्णय करने वाले क्षेत्रों, वित्तीय जोखिम, व्यवसाय की स्थाई एवं कार्यशील पूँजी की आवश्यकता की समझ की भी आवश्यकता होती है। इन्हें अब एक-एक करके स्पष्ट किया जाएगा।

व्यावसायिक वित्त का अर्थ

व्यावसायिक क्रियाओं के संचालन हेतु धन की आवश्यकता होती है इसे ही व्यावसायिक वित्त कहते हैं। लगभग सभी व्यावसायिक क्रियाओं के लिए कुछ न कुछ धन की आवश्यकता होती है। वित्त की आवश्यकता, व्यवसाय के स्थापन, संचालन, इसमें आधुनिकीकरण, विस्तार करने अथवा विविधीकरण के लिए होती है। अतः वित्त, एक व्यवसाय के जीवन काल में हर कदम पर आवश्यक होता है। व्यवसाय के उत्तर जीवन तथा विकास के लिए, उपयुक्त वित्त की उपलब्धता अत्यंत निर्णायक होती है।

वित्तीय प्रबंध

सभी वित्त के लिए कुछ लागत की आवश्यकता होती है। यह अति आवश्यक है कि इसकी आवश्यकता की व्यवस्था अत्यंत सावधानीपूर्वक की जानी चाहिए। वित्तीय प्रबंध का संबंध इसकी इष्टतम उपलब्धता तथा वित्त के उपयोग से है। इष्टतम उपलब्धता के लिए वित्त के विभिन्न उपलब्ध स्रोतों की पहचान की जाती है तथा उनके ऊपर आने वाले व्यय की तुलना की जाती है तथा संबंधित जोखिम का भी ध्यान रखा जाता है। ठीक उसी प्रकार, जो वित्त उपलब्ध हुआ है उसका विनियोग इस प्रकार किया जाता है कि उससे होने वाली आय उसकी लागत से अधिक हो। दूसरे शब्दों में यह कहा जा सकता है कि जिस लागत पर वित्त व्यवस्था की गई है उससे होने वाली आय, लागत से अधिक हो। वित्तीय प्रबंध का लक्ष्य, कोष प्राप्ति लागत को कम करना होता है। इसका उद्देश्य आवश्यकता के समय पर्याप्त कोषों को उपलब्ध कराने का विश्वास दिलाना भी होता है तथा अनावश्यक वित्त से बचाकर रखना होता है। अतः वित्तीय प्रबंध का अर्थ आवश्यकतानुसार वित्त की समुचित व्यवस्था करना है। यह कहना गलत नहीं होगा कि किसी भी व्यवसाय का भविष्य इस बात पर निर्भर करता है कि उसकी वित्तीय व्यवस्था किस कोटि की है।

भूमिका– वित्तीय प्रबंध की भूमिका को अनदेखा नहीं किया जा सकता। जैसा कि व्यवसाय की वित्तीय अवस्था से वित्तीय प्रबंध का प्रत्यक्ष संबंध है, वित्तीय विवरण - स्थिति-विवरण तथा लाभ-हानि खाता फर्म की आर्थिक स्थिति तथा अंतिम अवस्था को प्रतिपादित करते हैं। व्यवसाय के अंतिम खातों के सभी मदों को प्रत्यक्ष या अप्रत्यक्ष रूप से वित्तीय प्रबंध के निर्णयों से प्रभावित हुए बगैर नहीं रहते अर्थात् प्रत्यक्ष या अप्रत्यक्ष रूप से निश्चित ही प्रभावित होते हैं। उनमें से कुछ पहलू जो मुख्य उदाहरण हैं निम्नांकित हैं–

(i) व्यवसाय की स्थिर संपत्तियों का आकार तथा उनका सम्मिश्रण– उदाहरणार्थ, स्थाई संपत्तियों में 100 करोड़ रुपए के विनियोग का पूँजी बजट निर्णय, इस राशि से स्थाई संपत्तियों के आकार को बढ़ा देगा।

(ii) चालू संपत्तियों की मात्रा तथा उनका रोकड़, स्कंध (स्टॉक) तथा प्राप्तियों में विभाजन– स्थाई संपत्तियों के विनियोजन में वृद्धि, कार्यशील पूँजी में भी आवश्यकता के अनुरूप वृद्धि करता है। वित्तीय प्रबंध निर्णयों से चालू संपत्तियों की मात्रा भी प्रभावित होती है। इसके अतिरिक्त उधार नीति, स्कंध प्रबंध, देनदारों की पूर्ण राशि तथा रहतिया, चालू संपत्तियों तथा उनके सम्मिश्रण भी अप्रभावित नहीं रहते।

(iii) दीर्घकालीन एवं अल्पकालीन वित्तीय राशियों को उपयोग में लाना– वित्तीय प्रबंध में दीर्घकालीन एवं अल्पकालीन वित्त के अनुपात का निर्णय भी निहित होता है। एक उद्यम को अधिक तरल पूँजी की आवश्यकता है तो उसे उसके अनुपात में दीर्घकालीन आधार पर अधिक राशि जुटानी होगी। तरलता तथा लाभदायकता में विकल्प होता है। अंतर्निहित मान्यता यह है कि दीर्घकालीन दायित्वों की अपेक्षा अल्पकालीन दायित्व कम खर्चीले होते हैं।

(iv) दीर्घकालीन वित्त का ऋण तथा समता में विभाजन– कुल दीर्घकालीन वित्त के लिए ऋण अथवा और समता पूँजी को बढ़ाना भी वित्तीय प्रबंध निर्णय ही है। ऋण राशि, समता अंश पूँजी, पूर्वाधिकारी अंश पूँजी भी वित्तीय निर्णय से प्रभावित होती है। जोकि वित्तीय प्रबंध का ही एक अंग है।

(v) वास्तव में लाभ-हानि खाते की सभी मदें जैसे-ब्याज, व्यय, ह्रास आदि– ऋण के अधिक मात्रा में भार से भविष्य में ब्याज का भार भी अधिक ही होता है– जैसे समता का अधिक उपयोग, लाभांश की मात्रा में, भुगतानार्थ वृद्धि ही करता है। समानरूप में एक व्यवसाय में वृद्धि जोकि पूँजी बजट निर्णय का ही परिणाम होता है व्यवसाय के लाभ-हानि खाते की सभी मदों को प्रभावित करता है। दूसरे शब्दों में यह कहा जा सकता है कि व्यवसाय के वित्तीय विवरणों का मुख्यतः निर्धारण पूर्ववत लिए गए वित्तीय प्रबंध निर्णयों पर ही आधारित होता है। समरूपता में भविष्य के वित्तीय विवरण भूतकालीन तथा चालू वित्तीय निर्णयों पर ही निर्भर करते हैं। दूसरे शब्दों में एक व्यवसाय का समूचा वित्तीय ढाँचा उसके वित्तीय प्रबंध के स्वरूप द्वारा निर्धारित किया जाता है। एक अच्छे वित्तीय प्रबंध का लक्ष्य, वित्तीय संसाधनों को कम कीमत पर, अधिक-से-अधिक लाभकारी क्रियाओं में लगाना होता है।

उद्देश्य

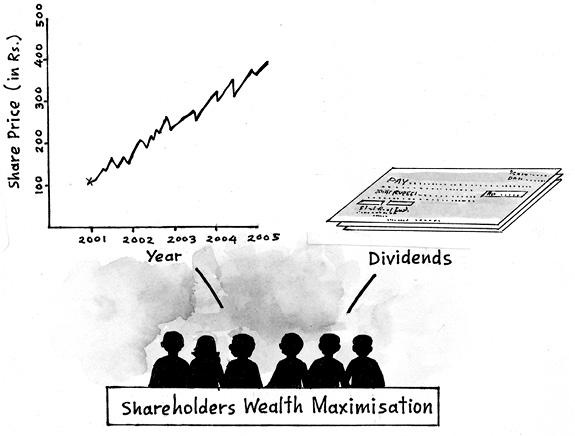

वित्तीय प्रबंध का मुख्य उद्देश्य अंशधारियों की धन संपदा में अधिकतम वृद्धि करना होता है। इसलिए वित्त प्रबंध में दीर्घ अवधि संपत्तियों में निवेश कार्यशील पूँजी संपत्तियों के वित्तीयन आदि के संबंध में निर्णय सम्मिलित है। कंपनी के अंशों का बाज़ार मूल्य तीन मूलभूत वित्तीय निर्णयों से संबंधित होता है। जिनका अध्ययन आप बाद में करेंगे। यह इसलिए कि कंपनी के सभी कोष अंशधारियों से संबंधित होते हैं। जिस विधि से उनका विनियोजन किया जाता है तथा जिस विधि से उनके द्वारा लाभार्जन किया जाता है के अनुरूप ही उनका बाज़ारी मूल्य या कीमत निर्धारित होती है। जिसका अर्थ समता अंशों का बाज़ार मूल्य अधिक-से-अधिक बढ़ाना होता है। समता अंशों पर यदि घोषित लाभांश की राशि, लागत से अधिक होती है तो समता अंशों का बाज़ार मूल्य बढ़ता है। अतः सभी वित्तीय निर्णयों का लक्ष्य इस बात को प्रतिपादित करना होता है कि प्रत्येक निर्णय कुशलतापूर्वक लिया गया है तथा उनसे अंशों के मूल्य में वृद्धि हुई है तथा इस प्रकार की मूल्य वृद्धि से अंशों के बाज़ार मूल्य में वृद्धि होती है। यदि मूल्य में गिरावट आती है तो इसका अर्थ यह हुआ है कि निर्णय कमजोर है। अतः वित्तीय प्रबंध का उद्देश्य कंपनी के क्षमता अंशों के वर्तमान मूल्यों की अधिकतम ऊँचाई तक ले जाना है। अर्थात् कंपनी के स्वामियों एवं अंशधारकों के धन को अधिकतम बनाना है।

अतः जब किसी नयी मशीन में विनियोजन का निर्णय लिया जाता है, तो इसका उद्देश्य, लागत से अधिक लाभ प्राप्त करना होता है। जिससे कि मूल्यों में वृद्धि होती है। इसी तरह जब वित्त उपार्जन होता है तो उद्देश्य लागत को कम करना होता है ताकि मूल्य वृद्धि अधिक हो।

वास्तव में सभी वित्तीय निर्णयों में चाहे वे छोटे हों या बड़े, अंतिम उद्देश्य, निर्णयकर्ता का कुछ मूल्य में वृद्धि करने में मार्गदर्शक का काम करता है जिससे कि समता अंशों का बाज़ार मूल्य अधिकतम हो सके। यह कुशल निर्णय लेकर ही संभव हो सकता है। निर्णय लेना तभी कुशल कहा जाता है जब विभिन्न उपलब्ध विकल्पों में से सर्वश्रेष्ठ का चुनाव किया जाता है।

वित्तीय निर्णय

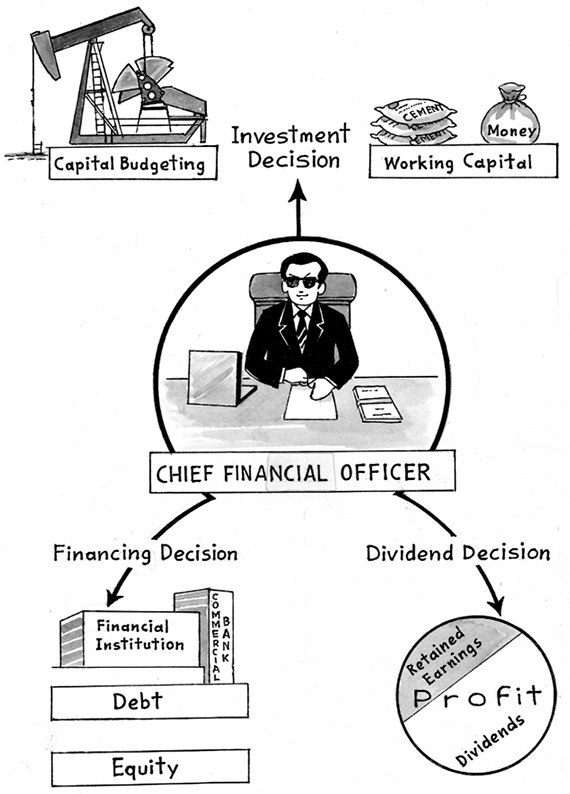

वित्तीय संदर्भ में इसका तात्पर्य सर्वोत्तम वित्तीय विकल्प अथवा सर्वोत्तम विनियोग विकल्प है। वित्तीय निर्णय लेने का अर्थ तीन विस्तृत निर्णयों से है जो निम्नांकित हैं–

निवेश संबंधी निर्णय

फर्मों के साधन उस तुलना में अपर्याप्त होते हैं जिनमें उनका उपयोग किया जा सकता है तथा लगाया जा सकता है। एक फर्म को इस बात का चुनाव करना होता है कि इन साधनों को कहाँ पर विनियोजित किया जाए। ताकि वे अपने निवेशकों को अधिकतम लाभ उपार्जित करा सकें। अतः निवेश निर्णय का संबंध इस बात से होता है कि फर्म के कोषों को विभिन्न प्रकार की संपत्तियों में कैसे विनियोजित किया जाए।

निवेश निर्णय दीर्घकालीन अथवा अल्पकालीन हो सकता है। एक दीर्घकालीन निवेश निर्णय को ‘पूँजी बजटिंग निर्णय’ के नाम से भी पुकारा जाता है। इसमें दीर्घकालीन आधार पर वित्त की वचनबद्धता निहित होती है। उदाहरणार्थ- वर्तमान में प्रचलित मशीन के स्थान पर एक नयी मशीन में निवेश करना या एक नयी संपत्ति का अधिग्रहण करना या कोई नयी शाखा खोलना आदि इसके उदाहरण हैं। किसी भी व्यवसाय के लिए एेसे निर्णय बड़े विकराल होते हैं क्योंकि ये दीर्घकाल में फर्म की लाभदायक क्षमता को प्रभावित करते हैं। संपत्तियों का आकार, लाभदायकता तथा तुलनात्मकता, सभी पूँजी बजटिंग निर्णयों से प्रभावित होती हैं। इसके अतिरिक्त ये सभी निर्णय सामान्यतः निवेश की भारी मात्रा की राशि को सम्मिलित किए हुए होते हैं तथा इनको एक बड़ी भारी लागत में अतिरिक्त परिवर्तित भी नहीं किया जा सकता। अतः एक बार निर्णय लेने के उपरांत इनसे व्यवसाय को मुक्ति पाना असंभव नहीं तो दुष्कर अवश्य होता है। अतः एेसे निर्णयों को लेते समय अत्यंत सावधानी की आवश्यकता होती है। ये निर्णय उन्हीं लोगों के द्वारा लिए जाने चाहिए जो इन्हें पूर्णरूप से जानते हैं या जिन्हें ये बोधगम्य हैं। एक गलत पूँजी बजटिंग निर्णय सामान्य रूप से व्यवसाय की कार्यक्षमता को क्षति ही पहुँचाता है तथा भविष्य में भी वित्तीय भविष्य को ठेस पहुँचाता है।

पूँजी बजटिंग निर्णयों को प्रभावित करने वाले कारक

एक व्यवसाय के लिए निवेश के लिए अनेक परियोजनाएँ उपलब्ध होती हैं। लेकिन प्रत्येक परियोजना का उससे प्राप्त होने वाली आय का सावधानीपूर्वक मूल्यांकन किया जाना चाहिए चाहे उस परियोजना का चुनाव किया जाता है अथवा नहीं, लेकिन मूल्यांकन अवश्य किया जाना चाहिए। यदि, केवल एक ही परियोजना है तो उससे होने वाली आय की व्यवहार्यता पर विचार अवश्य किया जाना चाहिए। अर्थात् निवेश और इसकी तुल्यता उस प्रकार के उद्योगों के अनुपात से देखी जाती है। निम्नलिखित कुछ कारक हैं जो पूँजी बजटिंग निर्णय को प्रभावित करते हैं।

(क) परियोजना का रोकड़ प्रवाह– जब एक कंपनी एक भारी धनराशि का निवेश करने का निर्णय लेती है तो वह एक समय में कुछ रोकड़ का प्रवाह अधिक होने की अपेक्षा करती है अर्थात् कुछ रोकड़ अधिक प्राप्त करना चाहती है। ये रोकड़ प्रवाह रोकड़ प्राप्ति तथा रोकड़ भुगतान क्रम उस समय विशेष के लिए होते हैं जो किए हुए निवेश से होते हैं। पूँजी बजटिंग निर्णय लेने से पहले इन रोकड़ प्रवाह की धनराशियों का भली-भाँति विश्लेषण कर लेना चाहिए।

(ख) आय की दर– परियोजना सबसे महत्त्वपूर्ण कसौटी उससे होने वाली आय की दर होती है। इन गणनाओं का आधार प्रत्येक प्रस्ताव से होने वाली आय तथा उस पर होने वाली जोखिम का निर्धारण है। मान लीजिए कि ‘अ’ तथा ‘ब’ दो प्रस्ताव हैं (जिनमें दोनों में समान प्रकार की जोखिम हैं) आय की दर क्रमशः 10 तथा 12 प्रतिशत हैं। तो सामान्य परिस्थितियों में परियोजना ‘ब’ का चुनाव किया जाएगा।

(ग) निवेश कसौटी अंतर्भावितता– किसी विशेष परियोजना में निवेश का निर्णय करने के लिए अनेक गणनाओं जैसे निवेश की राशि, ब्याज की दर, रोकड़ प्रवाह तथा आय की दर आदि की गणना करनी पड़ती है। निवेश प्रस्तावों के मूल्यांकन की अनेक तकनीकें हैं जिन्हें पूँजी बजटिंग तकनीकोें के नाम से पुकारा जाता है। किसी एक विशेष प्रस्ताव का चुनाव करने से पूर्व इन तकनीकाें का उपयोग सभी प्रस्तावों के लिए किया जाता है।

अल्पकालीन निवेश निर्णय (चालू पूँजी निर्णय)– अल्पकालीन निवेश निर्णय से तात्पर्य व्यवसाय में स्कंध, देनदार तथा रोकड़ के स्तर का निर्णय लेने से है। इन संपत्तियों के विषय में निर्णय लेने का अर्थ व्यवसाय की दैनिक कार्यवाही का निर्णय लेने से है। क्योंकि ये संपत्तियाँ दैनिक लेन-देन से प्रभावित होती हैं। ये लेन-देन व्यवसाय की देयता तथा लाभदायकता को प्रभावित करते हैं। कुशल रोकड़ प्रबंध, स्कंध प्रबंध, तथा प्राप्यनीय खातों का प्रबंध कार्यशील पूँजी प्रबंध के ठोस संघटक हैं।

वित्तीयन संबंधी निर्णय

यह निर्णय दीर्घकालीन स्रोतों से धन प्राप्त करके वित्त की प्रभामा के विषय में लिया जाता है (अल्पकालीन स्रोतों का अध्ययन कार्यशील पूँजी प्रबंध में किया जा चुका है।)

इसके अंतर्गत विभिन्न उपलब्ध स्रोतों की पहचान की जाती है। कोषों को जुटाने के मुख्य स्रोत जो एक कंपनी द्वारा अपनाए जाते हैं अंशधारी कोष तथा उधारी निधियाँ मुख्य हैं। अंशधारी कोष से तात्पर्य समता पूँजी तथा प्रतिधारित उपार्जन से होता है। उधारी निधियों से आशय उस वित्त से होता है जिसका प्रबंध ऋण पत्रों के निर्गमन या कोई अन्य रूप में लिया हुआ ऋण। निधियों के अनुपात के विषय में कंपनी को स्वयं निर्धारित करना होता है कि समता पूँजी निधि तथा उधारी निधियाँ कंपनी में किस अनुपात में रखी जाएँ। यह अनुपात भी कंपनियों के अपने स्वयं के आधारभूत लक्षणों पर निर्भर करता है। उधारी निधियों पर कंपनी को पूर्व निश्चित दर से ब्याज निश्चित रूप से देना ही होता है चाहे कंपनी को लाभ हुआ हो या न हुआ हो। उसी प्रकार उधारी निधि का पुनर्भुगतान भी एक निश्चित समय के उपरांत करना ही पड़ता है। भुगतान न करने की चूक को वित्तीय जोखिम कहा जाता है जिसे कंपनी के पास पर्याप्त मात्रा में लाभ का न होना भी कहा जाता है। क्योंकि निश्चित समय पर कंपनी के पास भुगतान करने के लिए पर्याप्त मात्रा में लाभ नहीं होता है। दूसरी ओर अंशधारियों की निधि की ओर से कोई भी इस प्रकार की वचनबद्धता नहीं होती है कि वे प्रतिलाभ या पूँजी का पुनर्भुगतान करेंगे। अतः एक कंपनी को वित्तीय निर्णय लेने में विवेकसंमत होना चाहिए ताकि ऋण तथा समता का अनुपात उचित हो। इन वित्तीय निर्णयों में ऋण, समता तथा पूर्वाधिकार, अंश पूँजी तथा प्रतिधारित उपार्जन हो सकते हैं।

वित्तीय निर्णय

प्रत्येक प्रकार के वित्त की लागत का अनुमान लगाया जाता है। कुछ स्रोत दूसरों की अपेक्षा सस्ते हो सकते हैं। उदाहरणार्थ - ऋण सबसे सस्ता स्रोत माना जाता है। ब्याज पर कर की कटौती, इसे और अधिक सस्ता बना देती है। प्रत्येक प्रकार के स्रोत के लिए सहयोगी जोखिम भी पृथक ही है। उदाहरणार्थ प्रत्येक ऋण पर ब्याज का भुगतान करना आवश्यक है तथा परिपक्वता तिथि पर मूल (ऋण) का भुगतान करना भी आवश्यक होता है। समता अंशों पर लाभांश का भुगतान करना आवश्यक नहीं है। अतः वित्तीय जोखिमवाली केवल एक राशि होती है जिसे ऋण वित्तीयकरण कहते हैं। अतः इस प्रकार ऋणगत वित्त में कुछ राशि वित्तीय जोखिम के रूप में भी होती है। कुल वित्तीय जोखिम कुल पूँजी में ऋण के अनुपात पर भी निर्भर करती है।

निधि विकास अभ्यास भी कुछ मूल्य रखता है। यह मूल्य परिवर्तनशील लागत कहलाता है। यह तब भी सम्मिलित किया जाता है जब विभिन्न स्रोतों का मूल्यांकन किया जाता है। वित्तीय निर्णय तक शामिल किए जाते हैं, जब यह निर्णय लिया जाता है कि वह उस स्रोत से कितना विकास करेगा। यह निर्णय व्यवसाय की कुल लागत और वित्तीय जोखिम को निर्धारित करता है।

वित्तीय निर्णय को प्रभावित करने वाले कारक

वित्तीय निर्णय विभिन्न कारकों से प्रभावित होते हैं। उनमें से कुछ महत्त्वपूर्ण कारक निम्नलिखित हैं–

(क) लागत– विभिन्न स्रोतों से निधि प्राप्त करने की लागत भिन्न-भिन्न ही होती है। साधारणतया एक विवेकशील प्रबंधक उसी स्रोत का चुनाव करता है जो सबसे सस्ता होता है।

(ख) जोखिम– विभिन्न स्रोतों में संबंधित जोखिम भिन्न होती है।

(ग) प्रवर्तन लागत– जिस स्रोत की प्रवर्तन लागत अधिक होती है उसके प्रति आकर्षक कम होता है।

(घ) रोकड़ प्रवाह स्थिति– एक व्यवसाय के सुदृढ़ रोकड़ प्रवाह, स्थिति, ऋण वित्तीयन उसे अधिक जीवनश्रम बना सकती है अपेक्षाकृत समता वित्तीयन स्थिति के।

(ङ) स्थाई संचालन लागत का स्तर– यदि व्यवसाय में स्थाई संचालन लागत का स्तर ऊँचा है (जैसे-भवन किराया, बीमा प्रीमियम, वेतन आदि) तो निश्चित रूप से इसे स्थाई वित्तीय लागत के लिए कम करना चाहिए। जैसे निम्न श्रेणी की ऋण वित्तीयन अच्छी है। उसी प्रकार यदि स्थाई संचालन लागत कम है तो अधिक ऋण वित्तीयन, प्राथमिकता के आधार पर अपनाई जाएगी।

(च) नियंत्रण प्रतिफल– यदि समता अंशों का निर्गमन अधिक मात्रा में कर दिया जाता है तो व्यवसाय पर प्रबंध का नियंत्रण ढीला हो जाता है। ऋण वित्तीयन में एेसी परेशानियाँ नहीं आती हैं। जो कंपनियाँ इस भय से ग्रसित होती हैं कि कहीं कोई अन्य कंपनी इसका अधिग्रहण न कर ले, वे ऋण समता को प्राथमिकता देती हैं।

(छ) पूँजी बाज़ार की स्थिति– पूँजी बाज़ार की दशा भी निधि स्रोत के विकल्प को प्रभावित करती है। जिस समय स्टॉक बाज़ार में प्रतिभूतियों का मूल्य बढ़ रहा होता है उस समय बहुत से लोग समता में निवेश के लिए तत्पर रहते हैं। यद्यपि किसी भी कंपनी के लिए अवनत पूँजी मार्केट की दशा में समता निर्गमन का कार्य कठिन होता है।

लाभांश से संबंधित निर्णय

तृतीय महत्त्वपूर्ण निर्णय जो प्रत्येक वित्तीय प्रबंध को करना पड़ता है, वह है लाभांश के वितरण का निर्णय। लाभांश, लाभ का वह अंश होता है जो अंशधारियों में वितरित किया जाता है। इस निर्णय में यह निश्चय किया जाता है कि अर्जित लाभ (कर का भुगतान करने के पश्चात्) का कितना भाग अंशधारियों में लाभ के रूप में वितरित कर दिया जाए तथा लाभ का कितना भाग फर्म में प्रतिधारित उपार्जन के रूप में पुनर्विनियोजनार्थ रखा जाए। ताकि विनियोग की आवश्यकता को पूरा किया जा सके। यद्यपि लाभांश वर्तमान आय का द्योतक है तो प्रतिधारित उपार्जन का पुनर्विनियोजन फर्म की भविष्य में आय में वृद्धि करने में सहायक होता है। प्रतिधारित उपार्जन की सीमा फर्म के वित्तीय निर्णय को प्रभावित करती है। जब फर्म को प्रतिधारित उपार्जन के पुनर्निवेश की उतनी आवश्यकता नहीं होती है जितना कि प्रतिधारित उपार्जन की मात्रा कंपनी में उपलब्ध है तो लाभांश के वितरण से संबंधित निर्णय करते समय अंशधारियों की संपत्ति को उच्चतम सीमा तक बढ़ाने के उद्देश्य को ध्यान में रखकर लेना चाहिए।

लाभांश निर्णय को प्रभावित करने वाले कारक

कंपनी द्वारा उपार्जित कुल लाभ में से कितना लाभ का अंश अंशधारियों में लाभ के रूप में वितरण किया जाए तथा कितना भाग व्यवसाय में प्रतिधारित किया जाए इस पर बहुत से कारकों का प्रभाव पड़ता है। उनमें से कुछ महत्त्वपूर्ण कारक नीचे दिए गए हैं–

(क) उपार्जन– लाभांशों का भुगतान वर्तमान एवं भूतकालीन उपार्जनों में से किया जाता है। अतः लाभांश संबंधी निर्णय लेते समय उपार्जन एक मुख्य निर्धारक तत्व है।

(ख) उपार्जन का स्थायित्व– यदि अन्य बातें समान रहें तो एक कंपनी जिसकी उपार्जन क्षमता स्थाई है तो वह अधिक लाभांश घोषित करने की अवस्था में होती हैं। इसके विपरीत यदि कंपनी की उपार्जन अस्थिर है तो वह संभवतः कम लाभांश देगी।

(ग) लाभांश का स्थायित्व– यह देखने में आया है कि प्रायः कंपनियाँ प्रति अंश लाभांश स्थिरीकरण की नीति अपनाती हैं। लाभांश की मात्रा में वृद्धि सामान्यतः तभी की जाती है जब अधिक लाभ उपार्जन की संभावनाएँ प्रबल होती हैं तथा वह संभावना भी केवल चालू वर्ष की ही नहीं होनी चाहिए बल्कि भविष्य में भी चलती रहनी चाहिए। दूसरे शब्दों में अंशों पर लाभांश को तब तक नहीं बढ़ाया जाता जब तक कि उपार्जन में वृद्धि बहुत अधिक न हो या जब वृद्धि थोड़ी हो तथा अस्थाई प्रकृति की हो तो लाभांश में वृद्धि प्रायः नहीं की जाती।

(घ) संवृद्धि सुयोग– जो कंपनियाँ विकासोन्मुख होती हैं अर्थात् जिन कंपनियों में संवृद्धि सुयोग होते हैं वे अधिक धन अपनी प्रतिधाारित राशि में से कंपनी में ही रख लेती हैं ताकि आवश्यकतानुसार कंपनी में निवेश किया जा सके। विकसित कंपनियों में लाभांश की राशि अपेक्षाकृत उन कंपनियों से अधिक होती है जो विकसित नहीं हो पाई हैं अर्थात् जो आशानुकूल उन्नति का लक्ष्य प्राप्त नहीं कर पाई हैं।

(ङ) रोकड़ प्रवाह स्थिति– लाभांश में रोकड़ का वहिर्गमन निहित होता है। एक कंपनी लाभार्जन कर रही होती है लेकिन उसमें रोकड़ की कमी होती है। कंपनी द्वारा लाभांश घोषित करने के लिए उसके पास पर्याप्त मात्रा में रोकड़ का होना आवश्यक होता है।

(च) पूर्वाधिकार अंशधारी– जिस समय लाभांश की घोषणा की जाती है उस समय कंपनी के प्रबंधकों के मस्तिष्क में इस सदंर्भ में पूर्वाधिकार अंशधारियों का ध्यान रखना आवश्यक होता है। सामान्यतः अंशधारियों की यह जिज्ञासा होती है कि एक निश्चित राशि लाभांश के रूप में अवश्य प्राप्त हो जाए। अतः इसी बात का ध्यान रखते हुए कंपनियाँ लाभांश की घोषणा किया करती हैं। कुछ अंशधारी एेसे अवश्य होते हैं जो अपने निवेश से एक नियमित आय की आशा किया करते हैं तथा जिसपर निर्भर भी करते हैं।

(छ) करारोपण नीति– लाभांश भुगतान तथा प्रतिधारित उपार्जन के विकल्प के मध्य एक सीमा होती है। जिसपर कर निर्धारण तथा पूँजीगत लाभों का प्रभाव पड़ता है। यदि लाभांश पर करों का भार अधिक होगा तो अच्छा होगा तथा लाभांश के भुगतानार्थ कम धन राशि का भुगतान करना पड़ेगा। इसकी तुलना में यदि कर की दर कम होगी तो लाभांश भुगतान की राशि अधिक होगी। यद्यपि अंशधारियों को प्राप्त होने वाला लाभांश कर मुक्त होता है क्योंकि कंपनियों पर सीधे ही कर निर्धारण होता है तथा कंपनियाँ अंशधारियों को लाभांश का भुगतान कर भुगतान के उपरांत ही करती हैं। अतः कर की वर्तमान नीति के अनुसार अंशधारी ऊँची लाभांश राशि को ही प्राथमिकता देते हैं।

(ज) शेयर बाज़ार प्रतिक्रिया-सामान्यतः– निवेशक, लाभांश में वृद्धि को एक सुखद सूचना के रूप में लेते हैं तथा शेयर बाज़ार को कीमतों की प्रतिक्रिया भी सकारात्मक ही होती है। ठीक उसी प्रकार लाभांश की मात्रा में कमी होने से अंशों के मूल्यों पर शेयर बाज़ार में प्रतिकूल प्रभाव पड़ता है। अतः प्रबंध द्वारा, लाभांश नीति निर्धारण में समता अंश मूल्य पर संभावित प्रभाव एक अत्यंत महत्त्वपूर्ण घटक, ध्यान में रखा जाता है।

(झ) पूँजी बाज़ार तक पहुँच– बड़ी तथा प्रतिष्ठित कंपनियों की पूँजी बाज़ार तक पहुँच सुगम होती है, अतः कंपनी के विकास के लिए वे वित्त के लिए प्रतिधारित उपार्जन पर कम ही निर्भर करती हैं। ये कंपनियाँ अपने अंशधारियों को अपेक्षाकृत अधिक लाभांश का भुगतान करते हैं उन कंपनियों से जो आकार में छोटी होती हैं तथा जिनकी पहुँच पूँजी बाज़ार तक कम होती है।

(ञ) कानूनी बाध्यता– कंपनी अधिनियम के कुछ प्रावधान लाभांश भुगतान पर कुछ प्रतिबंध लगाते हैं। लाभांश घोषणा के समय एेसे प्रावधानों का पालन निश्चित रूप से किया जाना चाहिए।

(ट) संविदात्मक प्रतिबंध– जब किसी कंपनी को ऋण प्राप्त करने की स्वीकृति मिलती है तो ऋणदाता कंपनी पर भविष्य में लाभांश भुगतान पर कुछ प्रतिबंध लगा देते हैं। तो कंपनियों से यह आशा की जाती है कि वे इस बात का आश्वासन दें कि लाभांश भुगतान संबंधी ऋण की शर्तों का पालन किया जाएगा तथा किसी भी प्रकार उल्लंघन नहीं किया जाएगा।

वित्तीय नियोजन

वित्तीय नियोजन से तात्पर्य निश्चित रूप से एक संगठन के भविष्य प्रचालन से संबंधित वित्तीय ब्लूप्रिंट खाका या स्वरूप तैयार करना है। वित्तीय नियोजन का उद्देश्य उचित समय पर पर्याप्त निधि सुलभ कराने का आश्वासन होता है। यदि पर्याप्त मात्रा में निधि उपलब्ध नहीं होती है तो फर्म अपने वायदों को पूरा भी नहीं कर पाएगी तथा व्यवसाय को व्यवस्थित विधि से चला भी नहीं पाएगी। दूसरी ओर यदि निधि की मात्रा आवश्यकता से अधिक होती है तो अनावश्यक रूप से लागत में वृद्धि होती है तथा अपव्यय भी होता है। इस बात का ध्यान अवश्य रखना चाहिए कि वित्तीय नियोजन न तो वित्तीय प्रबंध के समतुल्य है और न ही उसका स्थानापन्न है। वित्तीय प्रबंध का उद्देश्य सर्वोत्तम निवेश का चुनाव करना तथा वित्तीय विकल्पों पर उनसे मिलने वाले लाभों तथा उन पर आने वाली लागत पर फोकस करना है तथा इसका मुख्य उद्देश्य अंशधारियों की संपदा में बढ़ोतरी करना है।

दूसरी ओर वित्तीय नियोजन का उद्देश्य निधि आवश्यकताओं पर फोकस करते हुए सुगम संचालन हेतु वित्तीय निर्णयों के मतानुसार उनकी उपलब्ध्ता का ध्यान करना है। उदाहरणार्थ- यदि पूँजी बजट का निर्णय लिया जाता है तो प्रचालन उच्च स्तर के होंगे। व्यय एवं आगम की राशियों में वृद्धि होगी। वित्तीय नियोजन प्रक्रिया का प्रयत्न उन मदों की भविष्यवाणी करना होता है जिनमें परिवर्तन होने की संभावना होती है। इससे प्रबंध को निधि की मात्रा तथा आवश्यकता का समय ज्ञात करने में सहायता करता है। यह अधिक्य तथा संभावित कमी के विषय में भी बतलाता है जिससे उन अवस्थाओं का सामना करने के लिए पहले से ही आवश्यक कार्यवाही कर ली जाए। इस तरह वित्तीय नियोजन निम्नलिखित युग्म उद्देश्य अंशधारियों की संपदा में बढ़ोतरी करना है।

दूसरी ओर वित्तीय नियोजन का उद्देश्य निधि आवश्यकताओं पर फोकस करते हुए सुगम संचालन हेतु वित्तीय निर्णयों के मतानुसार उनकी उपलब्धता का ध्यान करना है उदाहरणार्थ- यदि पूँजी बजट का निर्णय लिया जाता है तो प्रचालन उच्च स्तर के होंगे। व्यय एवं आगम की राशियों में वृद्धि होगी। वित्तीय नियोजन प्रक्रिया का प्रयत्न उन मदों की भविष्यवाणी करना होता है जिनमें परिवर्तन होने की संभावना होती है। इससे प्रबंध को निधि की मात्रा तथा आवश्यकता का समय ज्ञात करने में सहायता करता है। यह अधिक्य तथा संभावित कमी के विषय में भी बतलाता है जिससे उन अवस्थाओं का सामना करने के लिए पहले से ही आवश्यक कार्यवाही कर ली जाए। इस तरह वित्तीय नियोजन निम्नलिखित युग्म उद्देश्यों की प्राप्ति हेतु निरंतर संघर्षरत रहता है।

(क) निधियों की आवश्यकतानुसार उनकी उपलब्धता का आश्वासन देना– इसका तात्पर्य निधियों का विभिन्न उद्देश्यों की आवश्यकतानुसार अनुमान लगाना है जैसे दीर्घकालीन संपत्तियों का क्रय करने के लिए या व्यवसाय की दैनिक आवश्यकताओं की संपूर्ति करने के लिए आदि। इसके अतिरिक्त यह भी आवश्यक है कि समय का अनुमान लगाया जाए जिस समय ये निधियाँ उपलब्ध होंगी वित्तीय नियोजन इन निधियों के संभावित स्रोतों को स्पष्ट करने का प्रयत्न भी करता है।

(ख) यह देखना कि फर्म संसाधनों में अनावश्यक रूप से वृद्धि नहीं करती है– निधि अधिक्य सदैव ही अनुचित है, ठीक उसी प्रकार जैसे अनुपयुक्त निधिकरण। यद्यपि कुछ धन आधिक्य मात्रा में हो सकता है, अच्छी वित्तीय योजना इसको अच्छे से अच्छे उपयोग में ला सकती है ताकि वित्तीय संसाधनों को बिना उपयोग न छोड़ा जाए। तथा अनावश्यक रूप से लागत में न जोड़ दिया जाए।

अतः उपयुक्त निधि आवश्यकता की तुलना तथा उनकी सुलभता वित्तीय नियोजन द्वारा ही प्राप्त की जा सकती है। एक व्यवसाय की निधि आवश्यकता के अनुमान की प्रक्रिया तथा निधि के स्रोतों का वर्गीकरण ही वित्तीय नियोजन कहलाता है। वित्तीय नियोजन में एक दिए हुए समय में विकास, निष्पादन, निवेश तथा निधि की आवश्यकता को ही ध्यान में रखा जाता है। वित्तीय नियोजन में दोनों ही अल्पकालीन तथा दीर्घकालीन नियोजन सम्मिलित होता है। दीर्घकालीन नियोजन से तात्पर्य दीर्घकालीन विकास तथा निवेश से होता है। इसका फोकस पूँजीगत व्यय कार्यक्रम पर होता है। अल्पकालीन नियोजन के अंतर्गत अल्पकालीन वित्तीय योजना आती है जिसे बजट कहते हैं।

प्रारूपिक, वित्तीय नियोजन तीन से पाँच वर्ष के लिए किया जाता है। लंबे समय के वित्तीय नियोजन कुछ जटिल हो जाते हैं तथा कम उपयुक्त होते हैं। एेसी योजनाएँ जो एक वर्ष या उससे कम समय के लिए तैयार की जाती हैं उन्हें बजट कहते हैं। विस्तार में बजट वित्तीय नियोजन के अभ्यास का ही उदाहरण है। इनमें कार्यवाही की विस्तृत योजना होती है जो प्रायः एक वर्ष या उससे कम समय की होती है।

वित्तीय नियोजन का शुभारंभ बिक्री के पूर्वानुमान लगाने से होता है। कल्पना कीजिए कि एक कंपनी आगामी पाँच वर्षों के लिए वित्तीय योजना बनाती है। इसका आरंभ अनुमानित बिक्री से होगा। जो आगामी पाँच वर्षों में होने की आशा की जा सकती है। इसी पर आधारित वित्तीय विवरणों का निर्माण इस बात को ध्यान में रखकर किया जाता है कि निवेश के लिए निधि स्थाई पूँजी के लिए तथा चालू पूँजी के लिए कितनी आवश्यक होगी। उसके उपरांत उस समय में होने वाले लाभ का अनुमान लगाया जाता है ताकि यह विचार लगाया जा सके कि आंतरिक स्रोतों से कितनी निधि का प्रबंध किया जा सकेगा। कहने का तात्पर्य यह है कि प्रतिधारित उपार्जन में से (लाभांश भुगतान कर देने के पश्चात्) कंपनी को कितनी निधि इस आंतरिक स्रोत से उपलब्ध हो सकेगी। इसका परिणाम यह होगा कि बाह्य निधि की आवश्यकता का अनुमान लगाया जा सकेगा। इसके बाद बाह्य निधि आवश्यकता की पूर्ति किन स्रोतों से होगी, की पहचान की जाती है तथा रोकड़ बजट तैयार किए जाते हैं। ताकि इन घटकों को अमल में लाया जा सके।

महत्त्व

किसी भी व्यावसायिक इकाई के समग्र नियोजन का, वित्तीय नियोजन एक महत्त्वपूर्ण अंग है। इसका लक्ष्य कंपनी कोष की उपलब्धता के लिए उपलब्ध समय के संबंध में अनिश्चितता का सामना करने के योग्य बनाना है। यह संगठन के सुगम प्रचालन में सहायक होती है। वित्तीय नियोजन के महत्त्व को निम्नलिखित के अनुसार समझाया जा सकता है–

(i) इसका यह प्रयत्न होता है कि यह पहले से ही बतला दिया जाए कि भविष्य में विभिन्न व्यावसायिक परिस्थितियों में क्या घटित हो सकता है। ये स्वयं काम करके फर्म की सहायता करते हैं कि संभावित परिस्थितियों का कैसे, ठीक प्रकार से समाधान किया जाए। दूसरे शब्दों में यह फर्म को भविष्य की परेशानियों का सामना करने के लिए सुदृढ़ बनाते हैं। उदाहरणार्थ- एक कंपनी की बिक्री में 20 प्रतिशत की वृद्धि का अनुमान लगाया जाता है। लेकिन यह भी संभव हो सकता है कि यह वृद्धि 10 प्रतिशत या 30 प्रतिशत हो। बहुत से व्ययों की मदें इन तीन परिस्थितियों में भिन्न होंगी। इन तीन परिस्थितियों में ब्लूप्रिंट बनाकर प्रबंध यह निश्चय कर सकता है कि इन तीनों परिस्थितियों का क्या किया जाना चाहिए। स्थानापन्न वित्तीय नियोजनों की इस तरह की तैयारी कुछ विभिन्न परिस्थितियों में स्पष्ट रूप में व्यवसाय के सुगम संचालन में असीम सहायता प्रदान करती है।

(ii) यह व्यावसायिक आकस्मिक परेशानियों तथा विस्मयों से बचने में सहायता करती हैं तथा भविष्य निर्माण में भी सहायक होती हैं।

(iii) विभिन्न व्यावसायिक कार्यों में सामंजस्य स्थापित करने में सहायक होती है। उदाहरणार्थ- उत्पादन तथा विक्रय कार्यों में स्पष्ट नीति निर्धारित करके सहायता करती हैं।

(iv) वित्तीय प्रबंधन में कार्य की विस्तृत योजना तैयार करके अपव्यय को कम किया जा सकता है। तथा क्रियाओं की पुनरावृत्ति तथा नियोजन में अंतराल को भी कम किया जा सकता है।

(v) यह वर्तमान को भविष्य से जोड़ने का प्रयत्न करता है।

(vi) यह निवेश तथा वित्तीय निर्णयों में अनवरत आधार पर संपर्क स्थापित करता है।

(vii) विभिन्न व्यावसायिक खंडों के उद्देश्यों की व्याख्या करके यह वास्तविक निष्पादन का आसानी से मूल्यांकन करता है।

पूँजी संरचना

वित्तीय प्रबंधन में एक महत्त्वपूर्ण निर्णय वित्तीय प्रारूप से संबंधित है अथवा निधियों को बढ़ाने में विभिन्न स्रोतों के उपयोग का अनुपात। स्वामित्व के आधार पर व्यावसायिक वित्त के स्रोतों को मोटे तौर पर दो वर्गों में विभाजित किया जा सकता है। जैसे ‘स्वामिगत निधि’ तथा ‘उधार लिया हुआ या ग्रहीत निधि’। स्वामिगत निधि में समता अंश पूर्वाधिकार अंश तथा संचय एवं अधिक्य अथवा प्रतिधारित उपार्जन सम्मिलित होते हैं। ग्रहीत निधि में ऋण, ऋणपत्र, सार्वजनिक जमा आदि सम्मिलित होते हैं। इनको बैंक, अन्य वित्तीय संस्थाओं, ऋण पत्र धारियों एवं जनता से उधार लिया जा सकता है।

ऋणों पर कटौती

अत्यंत सफल व्यवसाय भी ऋण से मुक्त नहीं पाए जाते हैं। लेकिन कितना ऋण पर्याप्त है? आगे आप क्या व्यवस्था कर सकते हैं? यह जानकारी प्राप्त करना ही ऋण की व्यवस्था है।

ऋण की उचित मात्रा की बात करें तो इसका तात्पर्य एक व्यवसाय जो जीवन के लिए संघर्ष कर रहा है तथा दूसरा जो आर्थिक परिवर्तनों या बाज़ार की अवस्थाओं का कुशलतापूर्वक सामना कर सकता है का अंतर हो सकता है। विभिन्न परिस्थितियाँ ऋण लेने को प्रमाणित कर सकती हैं। सामान्यतः जब आपको रोकड़ प्रवाह को प्रोत्साहित करना है या वित्तीय विकास करना है अथवा व्यापार को बढ़ाना है तभी ऋण लेना सार्थक होता है। जब आप विकास की ओर अग्रसर हैं तब ऋण आपको उत्तोलक शक्ति प्रदान करता है। लेकिन अत्यधिक ऋण व्यवसाय को संकट में डाल सकता है। अतः यह प्रश्न सामने आता है कि कितना ऋण पर्याप्त है?

विशेषज्ञों का मत है कि रोकड़ प्रवाह का विश्लेषण तथा साथ ही उद्योग का विश्लेषण करना ही इसका उत्तर है। एक व्यवसाय जो उन्नति नहीं करता समाप्त हो जाता है। आपको उन्नति नहीं करता समाप्त हो जाता है। आपको उन्नति करनी है, लेकिन आपकी उन्नति आपके व्यवसाय की आर्थिक सीमाओं के अंदर ही होनी चाहिए। एक व्यवसाय को आदर्श पूँजी ढाँचे की क्या आवश्यकता है ताकि वह उद्योग में व्यावहारिक बना रहे? यदि आपके उद्योग में उच्च व्यवहार्यता है तो आपको कम ऋण लेना चाहिए। यदि आपके उद्योग में लघु व्यवहार्यता है तो आप अधिक ऋण ले सकते हैं।

यद्यपि बैंक तथा अन्य वित्तीय संस्थाएँ किसी व्यावसायिक इकाई को ऋण स्वीकृत करते समय ऋण समता अनुपात की संतोषजनक स्थिति होने पर विशेष ध्यान देती हैं न कि किसी ऋण दाता की इच्छानुसार कोषों में वृद्धि व्यवसाय की सुदृढ़ ऋण स्थिति इसका प्रमाण समझा जाता है। कुछ वित्तीय संस्थाएँ अति उत्साही ऋणदाता होती हैं, विशेषकर जब कि कुछ प्रलोंभन देने का प्रयत्न किया जा रहा हो या विश्वसनीय व्यावसायिक ग्राहकों को नियंत्रण में लेने की इच्छा हो। एक बैंक संपाशि्ρवक संबंधी संपत्तियों में अधिक रुचि रखती हैं अपेक्षाकृत उस अवस्था के कि जब उपार्जित आय को ऋण सेवा में उपयोग के योग्य समझा जाएगा।

इन ऋण परेशानियों से परे यह आप पर निर्भर करता है कि आप अपने व्यवसाय में अपने वित्तीय तथ्यों को ध्यान में रखते हुए क्या सुदृढ़ ऋण नीति बनाने का निर्णय लेते हैं। यह दुर्भाग्य ही कहा जाएगा कि बहुत से उद्यमी यह जानकारी नहीं रखते कि एक सफल व्यवसाय के लिए वित्तीय विश्लेषण कितना महत्त्वपूर्ण है? यहाँ तक कि व्यवसायी उनके लेखाकारों द्वारा तैयार किए हुए वित्तीय लेखों को प्रस्तुत करने पर उनमें निहित महत्त्वपूर्ण सूचनाओं का पूरा लाभ भी नहीं उठाते।

पूँजी संरचना से आशय स्वामिगत तथा ग्रहीत निधि के मिश्रण से है। इन्हें समता तथा ऋण के रूप में तदंतर पाठ में उल्लेखित किया जाएगा।

ऋण समता अनुपात की गणना इस प्रकार होती है–

ऋण समता अनुपात =  अथवा,

अथवा,

कुल पूँजी में ऋण की मात्रा जैसे

फर्म के दृष्टिकोण से ऋण तथा समता दोनों की लागत तथा जोखिम में महत्त्वपूर्ण अंतर होता है। एक फर्म में समता की अपेक्षा ऋण की लागत कम होती है। क्योंकि उधारदाता (महाजन) का जोखिम अंशधारियों के जोखिम से कम होता है। उधारदाता एक निश्चित राशि ब्याज के रूप में पाते हैं तथा एक निश्चित समय के उपरांत उन्हें अपनी निवेशित राशि का भुगतान भी प्राप्त हो जाता है अतः उनकी आय की माँग निम्न दर की होती है। इसके अतिरिक्त ऋणों पर भुगतान किया गया ब्याज, कर के रूप में देनदारी में से कम किया जाता है जबकि लाभांश का भुगतान लाभ में से कर को घटाने के बाद शेष लाभ में से किया जाता है। ऋण के बढ़ते हुए उपयोग से यह संभावना होती है कि फर्म की पूँजी की कुल लागत कम हो जाए। बशर्ते कि समता की लागत अप्रभावित रहे। ऋण-समता अनुपात के बदलाव का प्रति अंश आय पर प्रभाव अगले अध्याय में विस्तार से किया गया है।

एक व्यवसाय के लिए ऋण सस्ता होता है लेकिन अधिक जोखिमपूर्ण होता है। क्योंकि ऋण पर ब्याज तथा मूल राशि का भुगतान निश्चित रूप से व्यवसाय को करना होता है। इन प्रतिवद्धिताओं को पूरा करने में किसी भी प्रकार की चूक व्यवसाय को दिवालिया होने के लिए बाध्य कर सकती है। समता की दशा में एेसी कोई बाध्यता नहीं होती है। अतः समता पूँजी को व्यवसाय के लिए जोखिम रहित समझा जाता है। ऋणों का अधिक उपयोग एक व्यवसाय का स्थाई व्यय बढ़ाता है। परिणामस्वरूप ऋणों का बढ़ता हुआ उपयोग व्यवसाय की वित्तीय जोखिम में भी वृद्धि करता है।

व्यवसाय की पूँजी संरचना इस प्रकार लाभदायकता तथा वित्तीय जोखिम दोनों को प्रभावित करती है। पूँजी संरचना को सर्वोत्तम तब कहा जाएगा जब ऋण तथा समता का अनुपात एेसा होगा जिसका परिणाम समता अंशों के मूल्य में वृद्धि होती है। दूसरे शब्दों में पूँजी संरचना से संबंधित सभी निर्णय एेसे हों जिससे अंशधारियों की पूँजी में वृद्धि हो।

ऋण का समस्त पूँजी से अनुपात को वित्तीय उत्तोलक के नाम से भी पुकारा जाता है। वित्तीय उत्तोलक की गणना  या

या  सूत्र द्वारा की जाती है। यहाँ ऋण से तात्पर्य बाह्य ऋणगत पूँजी तथा समता से तात्पर्य अंशधारियों द्वारा लगाई गई पूँजी जिसमें अर्जित लाभ यदि लाभांश के रूप में निकाले गए हों, को सम्मिलित किया जाता है। जब वित्तीय उत्तोलक बढ़ती है तो निधि की लागत घटती है। क्योंकि सस्ते ऋणों का उपयोग अधिक होता है। लेकिन वित्तीय जोखिम बढ़ जाती है। वित्तीय उत्तोलक का व्यवसाय की लाभदायकता पर प्रभाव ई.बी.आई.टी.-ई.पी.एस. निम्न उदाहरण के द्वारा देखा जा सकता है।

सूत्र द्वारा की जाती है। यहाँ ऋण से तात्पर्य बाह्य ऋणगत पूँजी तथा समता से तात्पर्य अंशधारियों द्वारा लगाई गई पूँजी जिसमें अर्जित लाभ यदि लाभांश के रूप में निकाले गए हों, को सम्मिलित किया जाता है। जब वित्तीय उत्तोलक बढ़ती है तो निधि की लागत घटती है। क्योंकि सस्ते ऋणों का उपयोग अधिक होता है। लेकिन वित्तीय जोखिम बढ़ जाती है। वित्तीय उत्तोलक का व्यवसाय की लाभदायकता पर प्रभाव ई.बी.आई.टी.-ई.पी.एस. निम्न उदाहरण के द्वारा देखा जा सकता है।

तीन स्थितियों को ध्यान में रखा गया है। स्थिति I मे कोई ऋण नहीं है अर्थात् (बिना उत्तोलक व्यवसाय) स्थिति II तथा III में ऋण की मात्रा 1,00,000 तथा 2,00,000 रुपए मानी गई है। संपूर्ण ऋण ब्याज दर 10 प्रतिशत वार्षिक है।

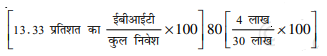

कंपनी की प्रति अंश आय 0.93 प्रति अंश यदि यह बिना उत्तोलक है। जब ऋण 10,00,000 रु.है तो प्रति अंश आय 1.05 रुपए है। जब ऋण कुछ ऊचा अर्थात् 20 लाख रु. है तो इसकी प्रति अंश आय बढ़़कर 1.40 रुपए हो गई है। क्या कारण है कि ऋण की मात्रा बढ़ने से प्रति अंश आय में भी वृद्धि हो गई है? इसका कारण ऋण की लागत आय से कम होना है जिसका उपार्जन कंपनी निधि विनियोजन से कर रही है। कंपनी की कुल विनियोजन पर आय (आर.ओ.आई.)

यह 10 प्रतिशत ब्याज से अधिक है जो ऋण निधि पर भुगतान हो रहा है। ऋण के अधिक मात्रा में प्रयोग से आर.ओ.आई. तथा ऋण की लागत का यह अंतर ईपीएस में वृद्धि करता है। यह वित्तीय उत्तोलक की अनुकूल स्थिति है। एेसी अवस्था में कंपनी प्रायः ईपीएस वृद्धि करने के लिए सस्ते दर की ब्याज पर अधिक ऋण लेती है। इस प्रथा को समता पर व्यापार कहते हैं।

समता पर व्यापार से आशय समता अंश धारियों द्वारा अर्जित लाभ में वृद्धि का होना है। जिसका कारण स्थाई वित्त व्यय जैसे ब्याज की मात्रा को परिरक्षित रखना है।

अब वाई कंपनी के निम्नलिखित उदाहरण पर ध्यान दीजिए। सभी विवरण पूर्ववत हैं अंतर के ब्याज तथा कर काटने से पूर्व आय 2 लाख रु. है।

(ब्याज तथा कर से पहले आय/आय प्रति अंश) इस उदाहरण में ऋण के अधिक उपयोग के कारण कंपनी का ई.पी.एस. घट रहा है। क्योंकि कंपनी की विनियोग पर आय, ऋणों की लागत से कम है। वाई कंपनी की विनियोग पर आय है। जबकि ऋण पर ब्याज की दर 10 प्रतिशत है। एेसे उदाहरणों में ऋण का उपयोग ई.पी.एस. में कमी करता है। यह दशा प्रतिकूल वित्तीय उत्तोलन की है। इस स्थिति में समता पर व्यापार का परामर्श देने योग्य नहीं है।

एक्स कंपनी के विषय में भी लापरवाही से समता पर व्यापार की अनुशंसा नहीं की जा सकती। ऋण की मात्रा में वृद्धि ई.पी.एस. को बढ़ा सकती है, लेकिन जैसा पहले बतलाया गया है इसने वित्तीय जोखिम में भी वृद्धि हो जाती है। आदर्शतः एक कंपनी को इस प्रकार के जोखिम प्रतिफल सम्मिश्रण का चुनाव करना चाहिए जिससे अंशधारियों को संपदा में अधिकतम वृद्धि हो सके।

पूँजी संरचना को प्रभावित करने वाले कारक

एक फर्म की पूँजी संरचना का निर्धारण करने में विभिन्न प्रकार की निधियों से संबंधित अनुपात का निर्धारण सन्निहित होता है। यह विभिन्न कारकों पर निर्भर करता है। उदाहरण के लिए ऋण को निरंतर सेवा की अपेक्षा रहती है। एक व्यवसाय के लिए ऋण का पुनर्भुगतान तथा ब्याज का समयानुसार भुगतान अनिवार्य होता है।

उदाहरण I

एक्स लिमिटेड कंपनी

| कुल निधि उपयोग ब्याज दर कर दर ई.बी.आई.टी ऋण स्थिति I स्थिति II स्थिति III | 30 लाख रुपए 10% वार्षिक 30% 4 लाख रुपए शून्य (कुछ नहीं) 10 लाख रुपए 20 लाख रुपए |

ई.बी.आई.टी. - ई.पी.एस. विश्लेषण

ई.बी.आई.टी. ब्याज ई.बी.टी. (कर पूर्व आय) कर ई.ए.टी. (कर के बाद आय) 10 रु. प्रत्येक के अंशों की संख्या ई.पी.एस. (आय प्रति अंश) | स्थिति I 4,00,000 कुछ नहीं 4,00,000 1,20,000 2,80,000 300,000 0.93 | स्थिति II 4,00,000 1,00,000 3,00,000 90,000 2,10,000 2,00,000 1.05 | स्थिति III 4,00,000 2,00,000 2,00,000 60,000 1,40,000 1,00,000 1.40 |

उदाहरण II

कंपनी वाई लिमिटेड

ई.बी.आई.टी. ब्याज ई.बी.टी. कर ई.ए.टी. 10 रु. वाले अंशों की संख्या ई.पी.एस. | स्थिति I 2,00,000 कुछ नहीं 2,00,000 60,000 1,40,000 3,00,000 0.47 | स्थिति II 2,00,000 1,00,000 1,00,000 30,000 70,000 2,00,000 0.35 | स्थिति III 2,00,000 2,00,000 कुछ नहीं कुछ नहीं कुछ नहीं 1,00,000 कुछ नहीं |

इसके अतिरिक्त यदि एक कंपनी ऋणों की मात्रा में वृद्धि करने की योजना बना रही है तो उसे ऋणों की मात्रा ऊँची होने के कारण पर्याप्त मात्रा में रोकड़ की व्यवस्था, भुगतान करने के लिए कर लेनी चाहिए। उसी तरह पूँजी संरचना के चुनाव को निर्धारित करने वाले महत्त्वपूर्ण कारक निम्नलिखित हैं–

1. रोकड़ प्रवाह स्थिति– ऋणपत्रों के निर्गमन से पूर्व रोकड़-प्रवाह के आकार को ध्यान में अवश्य रखना चाहिए। रोकड़ प्रवाह से तात्पर्य केवल स्थाई रूप से रोकड़ के भुगतान से ही नहीं है बल्कि पर्याप्त मात्रा में बफर का होना भी है। इस बात का भी ध्यान रखना चाहिए कि एक कंपनी जिन आभारों का रोकड़ में भुगतान करती है (i) सामान्य व्यावसायिक संचालन के लिए (ii) स्थाई संपत्तियों में निवेश के लिए (iii) ऋण-सेवा वचनबद्धता का परिपालन करने के लिए अर्थात् ब्याज के भुगतान के लिए तथा ऋण के मूलधन के पुनर्भुगतान के लिए की भी व्यवस्था करनी चाहिए।

2. ब्याज आवरण अनुपात (आई.सी.आर.)

ब्याज आवरण अनुपात से तात्पर्य है कि कंपनी का ब्याज, तथा कर काटने से पूर्व लाभ की मात्रा ब्याज से कितने गुना अधिक है। अर्थात् ब्याज के आभार को भुगतान करने के लिए लाभ की मात्रा कितने गुणा अधिक है। इसकी गणना निम्न प्रकार से की जाती है।

ब्याज आवरण अनुपात =

(आय ब्याज व कर काटने से पूर्व)

यह अनुपात जितना अधिक होता है कंपनी की आर्थिक दशा ब्याज का भुगतान करने के लिए उतनी ही सुदृढ़ समझी जाती है। अर्थात् कंपनी ब्याज का भुगतान आसानी से करने में सामर्थ्यवान समझी जाती है। यद्यपि इस अनुपात को एक पर्याप्त अनुपात नहीं समझा जाता है। फर्म की ई.बी.आई.टी. ऊँची हो सकती है लेकिन रोकड़ शेष कम हो सकता है। ब्याज के अतिरिक्त आभारों का भुगतान भी संबंधित ही है।

3. ऋण सेवा आवरण अनुपात (डी.एस.सी.आर.)– ऋण सेवा आवरण अनुपात उन कमियों पर ध्यान देता है जो ब्याज आवरण अनुपात (आई.सी.आर.) में होती हैं।

इसकी गणना निम्न प्रकार की जाती है–

कर के बाद आय + हास + ब्याज + नॉन रोकड़ व्यय पूर्वाधिकार लाभांश + ब्याज + आभारों का भुगतान एक उच्च डी.एस.सी.आर. प्रदर्शित करता है। रोकड़ प्रतिबद्धता की बेहतर उपलब्धता को और निरंतरता को, कंपनी की ऋण तत्व को बढ़ाने की क्षमता को अपने स्वयं की पूँजी संरचना द्वारा।

4. निवेश पर आय (आर.ओ.आई.)– यदि कंपनी की निवेश पर आय ऊँची दर की है तो प्रति अंश आय को बढ़ाने के लिए कंपनी समता पर व्यापार के उपयोग का चुनाव कर सकती है। अर्थात् इसकी ऋण उपयोग की योग्यता उच्च श्रेणी की है। हम प्रथम उदाहरण में पहले ही अवलोकन कर चुके हैं कि एक कंपनी, प्रति अंश आय में वृद्धि करने के लिए अधिक ऋणों का उपयोग कर सकती है। जबकि दूसरे उदाहरण में अधिक ऋणों का उपयोग प्रति अंश आय में कमी करता है। यह सब इसलिए कि कंपनी की निवेशों पर आय केवल 6.67 प्रतिशत है जो कि ऋणों की लागत से कम है। उदाहरण एक में निवेशों पर आय 13.3 प्रतिशत है तथा समता पर व्यापार लाभदायक है। इससे यह प्रकट होता है कि निवेशों पर आय कंपनी की समता पर व्यापार की योग्यता का एक महत्त्वपूर्ण निर्णायक है तथा इसी प्रकार पूँजी संरचना में उसकी भूमिका महत्त्वपूर्ण होती है।

5. ऋण की लागत– एक कंपनी द्वारा नीची ब्याज की दर पर ऋण लेना उसकी ऊँची दर से ऋण विनियोजन क्षमता को प्रदर्शित करता है। अतः यदि नीची दर की ब्याज पर ऋण लिए जा सकते हों तो अधिक मात्रा में ऋणों का उपयोग किया जा सकता है।

6. कर दर– यद्यपि ब्याज कुल आगम में से कम किया जाने वाला व्यय है। ऋण की लागत कर दर से प्रभावित होती है। हमारे उदाहरणों में फर्म 10 प्रतिशत पर ऋण ग्रहण कर रही है। यदि कर की दर 30 प्रतिशत हो तो कर काटने के उपरांत ऋण की लागत केवल 7 प्रतिशत है। कर की ऊँची दर, ऋणों को अपेक्षाकृत सस्ता करती है तथा समता में वृद्धि को आकर्षित

करती है।

7. समता की लागत– प्रत्येक अंशधारी अपने द्वारा धारित अंश पूँजी पर उसके द्वारा उठाए गए जोखिम के अनुपात में आय प्राप्त करने की अपेक्षा करता है। जब कंपनी ऋण की मात्रा में वृद्धि करती है तो अंशधारियों की वित्तीय जोखिम जिसे वे उठा रहे हैं, में भी वृद्धि हो जाती है। परिणामतः उनकी आशांवित आय की दर भी बढ़ जाती है। इसका कारण यह है कि कंपनी ऋणों का उपयोग उस बिंदु से आगे नहीं किया जा सकता जिसके लिए वे ऋण ग्रहित किए गए हैं। यदि ऋणों का उपयोग उस बिंदु से आगे किया जाता है तो समता की लागत तेजी से बढ़ना शुरू हो जाती है तथा अंशों का मूल्य ई.पी.एस. में वृद्धि होने पर भी घटना प्रारंभ हो जाता है। अतः अंशधारियों की संपदा में अधिकतम वृद्धि करने या अंशधारियों को अधिकतम लाभाविंत करने के लिए, ऋणों का उपयोग एक निश्चित बिंदु तक ही करना चाहिए।

8. प्रवर्तन लागत– कंपनी प्रवर्तन में स्रोतों में वृद्धि करने पर कुछ खर्चे भी करने पड़ते हैं। जब अंशों तथा ऋण पत्रों का जनता में निर्गमन किया जाता है तो कुछ यथेष्ट व्ययों के भुगतान करने की आवश्यकता भी होती है। किसी वित्तीय संस्था से ऋण प्राप्त करने में इतनी ज्यादा लागत नहीं आती है। ये मान्यताएँ अंश निर्गमन या ऋण ग्रहण करने के मध्य चुनाव को प्रभावित कर सकती है तथा पूँजी संरचना भी प्रभावित होती है।

9. जोखिम का ध्यान– जैसा कि पहले ही समझाया जा चुका है कि किसी भी व्यवसाय में ऋणों की मात्रा में वृद्धि, वित्तीय जोखिम में वृद्धि करती है। वित्तीय जोखिम से तात्पर्य उस अवस्था से है जब कोई कंपनी अपने निश्चित वित्तीय व्ययों अर्थात् ब्याज का भुगतान करने में असमर्थ होती है तथा पूर्वाधिकार अंशों पर लाभांश देने में भी एवं देनदारियों का पुनर्भुगतान भी नहीं कर पाती। इन वित्तीय जोखिमों के अतिरिक्त, सभी व्यवसायों की संचालन जोखिम भी होती हैं जिन्हें व्यावसायिक जोखिमों के नाम से भी पुकारते हैं। व्यावसायिक जोखिम स्थाई संचालन लागतों पर निर्भर करती हैं। ऊँची दर की स्थाई संचालन लागत का परिणाम ऊँची दर की व्यावसायिक जोखिम होता है या इसके विपरीत क्रम में होता है। कुल जोखिम दोनों प्रकार की व्यावसायिक जोखिम तथा वित्तीय जोखिम पर निर्भर रहती है। यदि किसी फर्म की व्यावसायिक जोखिम नीची दर की है तो इसकी ऋण उपयोग क्षमता ऊँची दर की होगी या इसके विपरीत क्रम में होगी।

10. लचीलापन– यदि एक फर्म अपनी ऋण संभाविता का पूरा उपयोग करती है तो यह और अधिक ऋणों के बोझ को नहीं उठा पाती अर्थात् और नए ऋणपत्र निर्गमित नहीं कर सकती। अतः लचीलापन बनाए रखने के लिए इसे अदृश्य परिस्थितियों से सावधान रहते हुए अपनी ऋण लेने की क्षमता को बनाए रखना चाहिए।

11. नियंत्रण– ऋण प्रायः नियंत्रण को कमजोर होने का कारण नहीं होता। एक कंपनी का समता अंशों में सार्वजनिक निर्गमन कंपनी में प्रबंध की पकड़ को कमजोर करता है और इस कमजोरी की हालत में दूसरों को अधिकार में लेने के योग्य बनाता है। यही घटक ऋण तथा समता के मध्य चुनाव को प्रभावित करता है खास तौर से कंपनियों में जहाँ वर्तमान अवस्था में प्रबंध की पकड़ कमजोर हालत में होती है।

12. नियामक ढाँचा– प्रत्येक कंपनी को नियामक ढाँचा, जिसका निर्माण विधान के अनुसार होता है के अधीन चलना होता है। उदाहरणार्थ-अंशों या ऋण पत्रों का निर्गमन सेबी की हिदायतों के अंतर्गत ही होता है। यदि बैंकों या अन्य वित्तीय संस्थाओं से ऋण लेना होता है तो मानकों का पूरा किया जाना आवश्यक होता है। उससे संबंधित जो भी नियम होते हैं उनका पालन किया जाना आवश्यक होता है। दूसरे शब्दों में यह कहा जा सकता है कि उस स्रोत की प्रक्रिया को पूरा करना अति आवश्यक होता है जिसका अनुसरण वह संस्था करती है।

13. शेयर बाज़ार की दशाएँ– यदि शेयर बाज़ार की दशा ऊँची है अर्थात् शेयर बाज़ार में तेजड़ियों का बोलवाला है तो समता अंशों का विक्रय सुगम होता है यहाँ तक कि बड़ी ऊँची कीमत पर भी विक्रय संभव होता है। प्रायः एेसी अवस्था में कंपनियों द्वारा समता अंश पूँजी को ही प्राथमिकता दी जाती हैं इसके विपरीत आर्थिक मंदी के समय, एक कंपनी को समता पूँजी का जुटा पाना जटिल कार्य होता है तथा प्रायः कंपनियाँ ऋण लेना ही बेहतर समझती हैं। अतः शेयर बाज़ार की दशाएँ कंपनी को समता पूँजी अथवा ऋण दोनों में से एक के चुनाव के लिए विवश करती हैं अर्थात् चुनाव को प्रभावित करती हैं।

14. अन्य कंपनियों की पूँजी संरचना– पूँजी संरचना नियोजन में एक उपयोगी मार्गदर्शक अन्य कंपनियों का जो इसी प्रकार के व्यवसाय में संलग्न हैं का ऋण समता अनुपात है। प्रायः प्रत्येक कंपनी के अपने कुछ नियम होते हैं जो मदद कर सकते हैं। (यहाँ यह याद रखना चाहिए कि कंपनी नियमों का पालन अंधा बनकर नहीं करती है।) उदाहरण के लिए यदि एक फर्म की व्यावसायिक जोखिम बड़ी ऊँची है, तो वह उसी प्रकार की वित्तीय जोखिम को सहन नहीं कर सकती जो कंपनी नियमों में सुझाई गई है। यह छोटे स्तर के ऋण के लिए हो सकती है। अतः प्रबंध को यह ज्ञात होना चाहिए कि उद्योग के नियम क्या हैं, क्या वे उनका अनुसरण कर रहे हैं? क्या हम उनसे विचलित होकर किसी अन्य दिशा में अग्रसर हो रहे हैं? दोनों अवस्थाओं में उपयुक्त औचित्य अवश्य होना चाहिए।

स्थाई एवं कार्यशील पूँजी

अर्थ

प्रत्येक व्यवसाय को निधि की आवश्यकता इसकी संपत्तियों के क्रय तथा क्रियाओं के संचालन के लिए होती है। कंपनी को स्थाई संपत्तियों तथा चालू संपत्तियों में निवेश करने की आवश्यकता होती है। स्थाई संपत्तियाँ वे होती हैं जो व्यवसाय में एक वर्ष से अधिक समय के लिए होती हैं या और लम्बे समय तक कार्यान्वित रहती हैं। उदाहरण के तौर पर संयंत्र एवं मशीन, फर्नीचर एवं फिक्सचर, भूमि एवं भवन तथा वाहन आदि।

स्थाई संपत्तियों में निवेश का निर्णय बहुत सोच-विचार के बाद ही लेना चाहिए। क्योंकि स्थाई संपत्तियों में निवेश किया हुआ धन बड़ी भारी मात्रा में होता है। इस प्रकार के लिए हुए निर्णय अटल अथवा अपरिवर्तनीय प्रकृति के होते हैं और यदि परिवर्तन किया जाता है तो बड़ी भारी हानि उठानी पड़ती है। इस प्रकार के निर्णयों को पूँजी बजटिंग निर्णयों के नाम से पुकारा जाता है।

चालू संपत्तियाँ वे होती हैं जो व्यवसाय के दैनिक क्रियाकलापों में एक वर्ष के अंदर ही रोकड़ या रोकड़ तुल्य में परिवर्तित हो जाती हैं। उदाहरणार्थ- स्कंध, देनदार, प्राप्य बिल आदि।

स्थाई पूँजी का प्रबंधन

स्थाई पूँजी से आशय दीर्घकालीन संपत्तियों में निवेश से है। स्थाई पूँजी व्यवस्था में फर्म की पूँजी का विभिन्न प्रकार की परियोजनाओं में आवंटन किया जाता है अथवा उस प्रकार की संपत्तियों में लगाया जाता है जो व्यवसाय में लंबे समय तक उपयोग में आती रहती हैं। इस प्रकार के निर्णयों को निवेश निर्णयों के नाम से पुकारा जाता है। इन्हें पूँजी बजटिंग निर्णयों के नाम से भी जानते हैं जो लंबे समय तक कंपनी की लाभदायकता विकास तथा जोखिम को प्रभावित करते रहते हैं। ये दीर्घकालीन संपत्तियाँ एक वर्ष से अधिक के समय के लिए होती हैं।

एेसी संपत्तियों के लिए वित्त व्यवस्था भी पूँजी के दीर्घकालीन स्रोतों जैसे समता या पूर्वाधिकार अंश, ऋणपत्र, दीर्घकालीन ऋण तथा व्यवसाय के प्रतिधारित उपार्जन से की जानी चाहिए। स्थाई संपत्तियाँ का वित्त प्रबंधन कभी भी अल्पकालीन स्रोतों से नहीं किया जाना चाहिए।

इन संपत्तियों में किया गया निवेश, क्रय पर किया गया व्यय, विस्तार पर किया व्यय, आधुनिकीकरण एवं उनके प्रतिस्थापन पर किए गए व्यय भी सम्मिलित होते हैं। इन निर्णयों में भूमि का क्रय भवन, संयंत्र तथा मशीनों आदि का क्रय तथा किसी नयी उत्पाद लाइन का प्रवर्तन ताकि उत्पादन नयी तकनीकों से हो सके, सम्मिलित होते हैं। बड़े भारी व्यय जैसे विज्ञापन अभियान, खोज या अनुसंधान, विकास कार्यक्रम जिनका प्रभाव दीर्घकाल तक प्रभावशाली रहेगा, पूँजी बजटिंग निर्णयों के अनुपम उदाहरण हैं। स्थाई पूँजी की व्यवस्था या निवेश या पूँजी बजटिंग निर्णय निम्नलिखित कारणों से भी महत्त्वपूर्ण हैं–

(i) दीर्घकालीन विकास तथा प्रभाव– ये निर्णय दीर्घकालीन विकास के लिए किए जाते हैं। दीर्घकालीन संपत्तियों में निधि के निवेश से भविष्य में आमदनी होती है, जिस आशा पर इनमें निवेश किया जाता है। ये व्यवसाय भविष्य की संभावनाओं तथा प्रत्याशाओं को प्रभावित करती हैं।

(ii) इनमें निधि की बड़ी मात्रा आलिप्त होती है– इन निर्णयों के परिणामस्वरूप पूँजी कोष का एक बड़ा भारी भाग इन दीर्घकालीन परियोजनाओं में निवेश करने से अविचल हो जाता है। अर्थात् पूँजी स्थिर हो जाती है। इसीलिए इन निर्णयों को लेने से पहले, इनका विस्तृत विश्लेषण कर लेने के उपरांत, ही कार्यक्रम नियोजित किए जाते हैं। इन निर्णयों में यह भी ध्यान रखा जाता है कि निधि को कहाँ से किस ब्याज दर पर लिया जाए।

(iii) जोखिम का आलिप्त होना– स्थाई पूँजी में निवेश की भारी मात्रा आलिप्त होती है। जिसका फर्म की संपूर्ण आय पर दीर्घकालीन प्रभाव होता है। अतः स्थाई पूँजी आलिप्त निवेश निर्णय, फर्म की संपूर्ण व्यावसायिक जोखिमों को प्रभावित करते हैं।

(iv) अनुत्क्रमणीय निर्णय– यदि एेसे निर्णय एक बार ले लिए जाएँ तो उन्हें बिना भारी हानि उठाए बदला नहीं जा सकता है। किसी परियोजना को भारी निवेश के उपरांत बंद करने का तात्पर्य कोषों का अपव्यय होता है जिससे बड़ी लागत से बनी परियोजनाओं के विफल होने का भय भी रहता है। अतः इस प्रकार के निर्णयों को बड़ी सावधानी से लेना चाहिए तथा सभी विवरणों या विपरीत वित्तीय परिणामों का जो बड़े भारी भरकम भी हो सकते हैं का उचित मूल्यांकन करने के उपरांत ही निर्णय लेना चाहिए।

स्थाई पूँजी की आवश्यकता को प्रभावित करने वाले घटक

1. व्यवसाय की प्रकृति– स्थाई पूँजी की आवश्यकता व्यवसाय के प्रकार पर निर्भर करती है। उदाहरण के लिए एक व्यापारिक इकाई की स्थाई संपत्तियों में निवेश की आवश्यकता एक निर्णायक संगठन की अपेक्षा कम होती है। क्योंकि उस संयंत्र तथा मशीनें आदि क्रय करने की आवश्यकता नहीं होती है।

2. संक्रिया का मापदंड– एक वृहद् आकार वाले संगठन जो बड़े स्तर पर संचालित है उसे बड़ी-बड़ी मशीनों की आवश्यकता होती है तथा अधिक स्थान की भी आवश्यकता होती है। अतः उसे स्थाई संपत्तियों में निवेश के लिए अधिक धनराशि की आवश्यकता होती है। इसके विपरीत छोटे उद्योगों को छोटी मशीनों तथा थोड़े स्थान की ही आवश्यकता होती है।

3. तकनीक का विकल्प– कुछ संगठन पूँजी प्रधान होते हैं तो दूसरे श्रम-प्रधान होते हैं। पूँजी प्रधान संगठनों में संयंत्र एवं मशीनों के क्रय के लिए भारी निवेश की आवश्यकता होती है क्योंकि इनमें मानवीय श्रम की कम आवश्यकता होती है। एेसे उद्यमों में स्थाई पूँजी की अधिक आवश्यकता होतीे है। दूसरी ओर श्रम प्रधान संगठनों में स्थाई संपत्तियों में निवेश की आवश्यकता कम ही होती है क्योंकि उनकी स्थाई पूँजी की आवश्यकता भी कम होती है।

4. तकनीकी उत्थान– कुछ उद्योगों में संपत्तियाँ शीघ्र ही अप्रचलित हो जाती हैं, परिणामस्वरूप उनका प्रतिस्थापन शीघ्र ही कराना होता है। एेसी कंपनियों में स्थाई संपत्तियों में भारी मात्रा में निवेश की आवश्यकता होती है। उदाहरण के लिए कंप्यूटर बहुत शीघ्र अप्रचलित हो जाते हैं तथा शीघ्र ही उनका प्रतिस्थापन भी किया जाता है। यदि हम उसकी तुलना फर्नीचर से करें तो पाते हैं कि फर्नीचर इतना शीघ्र न तो अप्रचलित होेता है और नहीं इतना शीघ्र प्रतिस्थापित किया जाता है। अतः एेसे संस्थान जिनकी संपत्तियाँ शीघ्र ही अप्रचलित होने को अधोमुखी होती ही रहती हैं उन्हें स्थाई संपत्तियों के क्रय के लिए स्थाई रूप मेें स्थाई पूँजी की व्यवस्था करनी होती है।

5. विकास प्रत्याशा– किसी संगठन में ऊँची दर से विकास की प्रत्याशा की संतुष्टि के लिए प्रायः स्थाई संपत्तियों की व्यवस्था के लिए अधिक निवेश की आवश्यकता होती है। यद्यपि जब इस प्रकार के विकास की आशा की जाती है, तब व्यवसाय के सामने यह विकल्प होता है कि ऊँची दर की आशान्वित माँग को शीघ्र पूरा करने के लिए ऊँची दर की क्षमता का निर्माण करे। यह स्थाई संपत्तियों में ऊँची दर की क्षमता का निर्माण करे। यह स्थाई संपत्तियों में ऊँची दर के निवेश को आवश्यक बनाता है तथा तत्पश्चात् ही ऊँची दर की स्थाई संपत्तियों में वृद्धि भी होती है।

6. विविधीकरण– एक फर्म विभिन्न कारणों से अपनी संचालन प्रक्रिया में विविधीकरण द्वारा विविधता ला सकती है। यह क्रिया स्थाई पूँजी की आवश्यकता में वृद्धि करके भी की जा सकती है। उदाहरण के लिए एक कपड़ा निर्माण कंपनी, एक सीमेंट उत्पादन संयंत्र लगाकर विविधता ला सकती है। स्पष्ट है कि उसकी स्थाई पूँजी की माँग में वृद्धि हो जाएगी।

7. वित्तीय विकल्प– एक विकसित वित्तीय बाज़ार कुल विक्रय के लिए विकल्प के रूप में पट्टेदारी सुविधा मुहैय्या करा सकता है। जब एक संपत्ति पटे्ट पर ली जाती है तो क्रेता फर्म विक्रेता को पट्टेदारी किराया देता है तथा संपत्ति को अपने प्रयोग में लाता है। एेसा करने से वह एक बड़ी भारी रकम जो उस संपत्ति के क्रय के लिए चाहिए थी कि व्यवस्था करने से बच जाता है। पट्टेदारी की सुविधाएँ मिलने से उन निधियों की आवश्यकता कम हो जाती है जिनकी स्थाई संपत्तियों में निवेश के लिए आवश्यकता होती है। अतः स्थाई पूँजी की आवश्यकता भी कम ही रहती है। इस प्रकार की व्यूह रचना उन व्यवसायों में अधिक उपयुक्त होती है जहाँ पर जोखिम की मात्रा अधिक होती है।

8. सहयोग का स्तर– कभी-कभी कुछ व्यावसायिक संगठन एक दूसरे की सुविधाओं का उपयोग करते हैं। उदाहरण के लिए एक बैंक दूसरे बैंक की अॉटोमैटिक टैलर मशीन (एटीएम) का उपयोग कर सकती है। या उनमें से कुछ संयुक्त रूप में एेसी सुविधा की व्यवस्था कर सकते हैं। यह तभी संभव होता है कि उनमें से प्रत्येक का संचालन पैमाना उस स्तर का नहीं होता कि वह उस सुविधा का पूरा लाभ उठा सके। इस प्रकार के सहयोग या कोलाबोरेशन स्थाई संपत्तियों में निवेश के स्तर को कम करने में सहायक होते हैं उन सहयेागी संस्थानों में जो इस प्रकार का सहयोग निर्माण करते हैं।

कार्यशील पूँजी

स्थाई संपत्तियों में निवेश के अतिरिक्त प्रत्येक व्यावसायिक संगठन को चालू संपत्तियों में भी निवेश की आवश्यकता होती है। इस निवेश सुविधा के माध्यम से दैनिक संचालन क्रियाओं को सुगम रूप में संचालित रखने में व्यवसाय को सहायता प्राप्त होती है। चालू संपत्तियाँ प्रायः अधिक तरल होती हैं लेकिन व्यवसाय को स्थाई संपत्तियों की अपेक्षा कम ही लाभदायक होती हैं। चालू संपत्तियों के कुछ उदाहरण उनके तरलता के क्रम में नीचे दिए गए हैं–

1. रोकड़ हस्ते/रोकड़ बैंक में

2. विक्रय योग्य प्रतिभूतियाँ

3. प्राप्य बिल

4. देनदार

5. तैयार माल रहतिया

6. अर्द्ध निर्मित माल

7. कच्चा माल

8. पूर्वदत्त व्यय

उपरोक्त लिखित संपत्तियों से यह संभावना रहती है कि वे एक वर्ष के अंदर वे या तो रोकड़ में या रोकड़ तुल्य में परिवर्तित हो जाएँगी। ये संपत्तियाँ व्यवसाय को तरलता प्रदान करती हैं। वे संपत्तियाँ अधिक तरल मानी जाती हैं जो मूल्य में किसी प्रकार की कटौती के बिना रोकड़ में शीघ्रातिशीघ्र परिवर्तित हो जाती है। चालू संपत्तियों में अपर्याप्त निवेश कंपनी के चालू दायित्वों के भुगतान में व्यवधान डाल सकता है। यद्यपि ये संपत्तियाँ संगठन को अल्प लाभ ही सुलभ कराती हैं। अतः तरलता एवं लाभदायकता के बीच प्रभावशाली शेष आवश्यक होता है।

कार्यशील पूँजी स्थिति

पीटी अस्ट्रा इण्टर नेशनल इण्डोनेशिया आटोमेकर के सी.एेफ.ओ. (चीफ फाइनेंस आफिसर) के अनुसार "भारी बिक्री के कारण ये 18 महीने अधिक चमत्कारी रहे हैं।" इस दौरान यू.एेस. मुद्रा में 4 अरब डॉलर की बिक्री हुई है। इण्डोनेशिया फिर उन्नति के पथ पर अग्रसर है तथा उपभोक्ताओं की नई पीढ़ी प्रथम वाहन-मोटर-साइकिल की उत्सुक है। साथ ही होंडा तथा टोयोटा की आस्ट्रा की अधिक प्रीमियम व्राण्ड्स की भी जिज्ञासा है। प्रस्ताव का सबसे सराहनीय अंग यह है कि कार्यशील पूँजी प्रबंध स्वयं अपनी सुरक्षा करता हुआ प्रतीत होता है। "व्यवसाय पर निर्भरता तथा व्यापारिक प्राप्तियों की गणनानुसार हमारे पास 8 और 19 दिन के मध्य की कार्यशील पूँजी है।" स्लैक के अनुमानानुसार कंपनी को यह चमत्कारिक उन्नति संचालनीयता ने दी। उनमें से एक कारण यह भी है कि कार्यशीलपूँजी का विस्तार उस दर से नहीं हुआ। जिस दर से स्कंध का हुआ। बल्कि इसकी दुर्लभता ही बनी रही। "हम उस बाज़ार में हैं जो हमें नए उत्पादों की प्रतिक्रिया सुदृढ़ता से देता है।" ‘स्लैक’। "और उत्पादों की पूर्व बिक्री भी बड़ी उच्च कोटि की है।" हम चार से छः महीने पूर्व ही भुगतान सहित आर्डर प्राप्त कर लेते हैं जो हमारी रोकड़ स्थिति को अच्छा बनाने में सहायता करता है। यदि सब कुछ ठीक रहा तो हमारा एक वाहन शीघ्र ही बनकर तैयार हो जाएगा तथा डीलरों तक पहुँच जाएगा। हमारी स्कन्धलागत बड़ी कम है तथा उत्पाद लाइन भी सुगमता से आगे बढ़ती है।" कार्यशील पूँजी प्रबंध में बैंकों की हितकारी भूमिका एक बड़ा भारी कारण है कि रोकड़ प्रवाह व्यवसाय में उन्नतिशील ही है। बैकिंग प्रतियोगिता एक अच्छा प्रबंधकीय परिणाम है। कंपनी ने पारंपरिक बैंकों तथा राज्य सरकारों के भारतीय संस्थानों, से हटकर अधिक प्रतियोगी निजी संस्थानों तथा विदेशी बैंकों, जो उनके भागीदार हैं से संबंध स्थापित करने की अनुमति दे दी है। इन बैंकों ने शिल्पविज्ञान (टैक्नोलॉजी) में रोकड़ प्रवाह पर दृष्टिपात करते हुए, निवेश किया है जो पाँच वर्ष पूर्व एक असाधरण घटना थी।

चालू दायित्वों से तात्पर्य उन दायित्वों से है जो एक वर्ष के अंदर ही जब बनते हैं तभी भुगतान पाने के अधिकारी होते हैं। इनके उदाहरण देय विपत्र, लेनदार, अदंत व्यय, ग्राहकों से पूर्व प्राप्त भुगतान आदि हैं। कुछ चालू संपतियों के लिए वित्त प्रबंधन अल्पकालीन स्रोतों से किया जाता है उन्हें चालू दायित्व कहते हैं। शेष का वित्त प्रबंधन दीर्घकालीन स्रोतों से होता है, उन्हें शुद्ध कार्यशील पूँजी कहते हैं। इस प्रकार शुद्ध कार्यशील पूँजी चालू संपत्तियाँ-चालू दायित्व सूत्र का प्रयोग किया जाता है।

कार्यशील पूँजी आवश्यकता को प्रभावित करने वाले कारक

1. व्यवसाय की प्रकृति– व्यवसाय की मूलभूत प्रकृति उसकी कार्यशील पूँजी की आवश्यकता को प्रभावित करती है। एक व्यापारिक संगठन को जहाँ केवल माल का क्रय एवं विक्रय ही होता है कम कार्यशील पूँजी की आवश्यकता होती है अपेक्षाकृत एक निर्मायक संगठन के जहाँ कच्चा माल क्रय करके उसका उपभोक्ता वस्तु के रूप में निर्माण किया जाता है। इसका कारण यह है कि व्यापारिक संगठन में प्रायः माल की कोई प्रक्रिया नहीं होती है अतः यहाँ कच्चे माल तथा तैयार माल में कोई अंतर नहीं होता है। जैसे ही माल का क्रय किया जाता है वह ज्यों-का-त्यों तुरंत ही बेच दिया जाता है। कभी-कभी तो माल प्राप्त होने से पहले ही उसका सौदा कर दिया जाता है। जबकि निर्मायक उद्योग में कच्चे माल को निर्मित माल में बदला जाता है अर्थात् उसे उपभोग योग्य तैयार किया जाता है तब कहीं जाकर वह बिक्री योग्य बनता है। यदि अन्य बातें समान रहें तो एक व्यापारिक इकाई को कार्यशील पूँजी की कम ही आवश्यकता पड़ती है। इसी तरह सेवा उद्योगों को क्योंकि कुछ भी माल का स्टॉक रखने की आवश्यकता नहीं होती है अतः उन्हें भी कम ही कार्यशील पूँजी की आवश्यकता होती है।

2. संचालन का स्तर– एेसे उद्यम जिनका संचालन स्तर बहुत ही उच्च कोटि का है उन्हें स्टॉक व देनदारों की मात्रा काफी अधिक रखनी पड़ती है। उन्हें अधिक कार्यशील पूँजी की मात्रा की आवश्यकता होती है अपेक्षाकृत उन उद्यमों के जिनके व्यापारिक संचालन निम्न कोटि का है। अर्थात् जिनका व्यापार ऊँचे स्तर का होता है। उन्हें अधिक कार्यशील पूँजी की आवश्यकता होती है उन व्यवसायों से जिनका व्यापार निचले स्तर का है।

3. व्यवसाय चक्र– व्यवसायिक चक्र की विभिन्न दशाएँ एक फर्म की कार्यशील पूँजी की आवश्यकता को प्रभावित करती हैं। व्यापार उत्कर्ष के समय बिक्री एवं उत्पादन दोनों में वृद्धि होती है अतः अधिक कार्यशील पूँजी की आवश्यकता होती है। इसके विपरीत आर्थिक मंदी के समय जबकि बिक्री एवं उत्पादन दोनों ही निम्न स्तर के होते हैं अतः कार्यशील पूँजी की कम ही आवश्यकता होती है।

4. मौसमी कारक– कुछ व्यवसाय मौसमी होते हैं जैसे आइसक्रीम फैक्ट्री। मौसम के चरम या शीर्ष स्तर पर जब उसकी क्रिया अधिक गतिशील होती है, अधिक कार्यशील पूँजी की आवश्यकता होती है। जब मौसम का उतार होता है या मौसम बदल जाता है तो उस व्यवसाय की क्रिया मंद हो जाती है तब कार्यशील पूँजी की कम आवश्यकता होती है। अर्थात् मौसमी उद्यमों में मौसम में अधिक तथा बेमौसम कम कार्यशील पूँजी की आवश्यकता होती है।

5. उत्पादन चक्र– उत्पादन चक्र से तात्पर्य कच्चे माल की प्राप्ति तथा उस माल को पक्के माल में परिवर्तित करने तक के समय के अंतर से है। कुछ व्यवसायों का उत्पादनचक्र दीर्घकालीन होता है तो अन्य का लघुकालीन। समय की अवधि एवं उसकी दूरी उत्पादन चक्र के अनुसार कार्यशील पूँजी की आवश्यकता को प्रभावित करती है। क्योंकि कच्चा माल तथा उत्पादन व्ययों के भुगतानार्थ कार्यशील पूँजी आवश्यक होती है। अतः उन व्यवसायों में जहाँ उत्पादन चक्र लम्बा है वहाँ कार्यशील पूँजी की आवश्यकता अपेक्षाकृत अधिक होती है। इसके विपरीत जहाँ उत्पादन प्रक्रिया छोटी या अल्पकालीन होती है वहाँ कम कार्यशील पूँजी से भी काम चलाया जा सकता है।

6. उधार विक्रय सुविधा– विभिन्न कंपनियाँ अपने ग्राहकों का विभिन्न प्रकार की उधार की शर्तों पर माल बेचती हैं। यह सब प्रतियोगिता स्तर पर निर्भर करता है तथा ग्राहक वर्ग की योग्यता अनुसार भी उधार दिया जाता है। एक उद्यम को उधार नीति अपनाने के लिए तथा देनदारों की संख्या में वृद्धि कराने के लिए अधिक कार्यशील पूँजी की आवश्यकता होती है।

7. उधार क्रय सुविधा– जब कोई फर्म अपने ग्राहकों को उधार माल बेचती है तो उसे उधार क्रय पर माल मिल भी जाता है। जितना अधिक कोई कंपनी उधार माल क्रय करेगी, उसे उतनी ही कम कार्यशील पूँजी की आवश्यकता होगी।

8. संचालन कार्य कुशलता– कंपनियाँ अपने संचालन का विभिन्न प्रकार की कार्य कुशलताओं से प्रबंध करती हैं। उदाहरणस्वरूप एक फर्म अपने कच्चे माल की प्रबंध कुशलता का प्रबंध करने में कम माल के शेष (स्टॉक) से ही काम चला रही है। यह कंपनी के उच्च कोटि के स्कंध आवर्त अनुपात का द्योतक है। उसी तरह ऋणदाताओं से शीघ्रातिशीघ्र धन की वसूली अच्छे प्राप्यकीय आवर्त अनुपात का द्योतक होता है। इससे कार्यशील पूँजी की कम ही आवश्यकता होती है। अच्छी बिक्री के प्रयत्न तैयार माल को स्टॉक में रखे रहने की मात्रा में कमी लाते हैं। इससे कच्चे माल की मात्रा में कमी होती है, तैयार माल तथा ऋणदाताओं में कमी होती है। अतः कम कार्यशील पूँजी की आवश्यकता होती है।

9. कच्चे माल की उपलब्धि– यदि कच्चा माल तथा अन्य आवश्यक वस्तुएँ आसानी एवं सुगमता से उपलब्ध होती रहती हैं तथा उनकी आवक में कोई रुकावट नहीं होती है, तो माल का थोड़ा स्टॉक भी पर्याप्त होता है। इसके विपरीत यदि माल निर्विघ्न रूप में उपलब्ध नहीं होता है तो माल के भारी स्टॉक की आवश्यकता होगी। इसके अतिरिक्त माल के क्रय करने के आदेश की तिथि तथा माल पूर्ति की तिथियों में यदि काफी अंतर होगा तो उससे भी कार्यशील पूँजी की आवश्यकता पर प्रभाव पड़ता है। इसे लीड टाइम के नाम से भी जाना जाता है। लीड टाइम जितना अधिक होगा कच्चे माल की मात्रा की उतनी ही अधिक आवश्यकता होगी तथा उतनी ही अधिक कार्यशील पूँजी की अधिक आवश्यकता होगी।

10. विकास प्रत्याशा– यदि किसी व्यवसाय की विकास की संभावनाएँ अधिक प्रतीत होती हैं तो उसके लिए अधिक कार्यशील पूँजी की आवश्यकता होगी, जिसकी सहायता से वह व्यवसाय अधिक माल का उत्पादन भी कर सकेगा तथा जब वांच्छनीय होगा तब विक्रय लक्ष्य को भी प्राप्त कर सकेगा।

11. प्रतियोगिता का स्तर– उच्चस्तरीय प्रतियोगिता की अवस्था में अधिक तैयार माल की आवश्यकता होगी ताकि ग्राहकों को तुरंत, आदेशानुसार, माल की पूर्ति की जा सके। इससे कार्यशील पूँजी की आवश्यकता में वृद्धि होगी। प्रतियोगिता की दशा में व्यवसाय माल के अधिक उधार विक्रय के लिए विवश होगा और अधिक कार्यशील पूँजी की आवश्यकता होगी।

12. मुद्रा स्फीति– मुद्रा स्फीति की अवस्था में प्रत्येक वस्तु का मूल्य बढ़ जाता है और उत्पादन तथा बिक्री को स्थाई बनाए रखने के लिए अधिक धन की आवश्यकता होती है। अतः मुद्रा स्फीति के अधिक होने से कार्यशील पूँजी की आवश्यकता भी बढ़ जाती है। इस विषय में यह याद रखना चाहिए कि यदि मुद्रा प्रसार की दर 5 प्रतिशत बढ़ती है तो यह आवश्यक नहीं है कि कार्यशील पूँजी का प्रत्येक घटक भी 5 प्रतिशत ही बढ़ेगा। अर्थात् विभिन्न घटकों में बढ़ोतरी का प्रतिशत लगभग और अधिक ही होगा। वास्तविक कार्यशील पूँजी की आवश्यकता विभिन्न घटकों जैसे कच्चा माल, अर्द्धनिर्मित माल, श्रम लागत, तैयार माल आदि के मूल्यों में वृद्धि के अनुसार होगी तथा उनका कुल आवश्यकता में क्या अनुपात है इस बात पर भी कार्यशील पूँजी की आवश्यकता पर प्रभाव पड़ेगा।

मुख्य शब्दावली

वित्तीय प्रबंध संपदा में अधिकतम वृद्धि निवेश संबंधी निर्णय

वित्तीयन संबंधी निर्णय लाभांश निर्णय पूँजी बजट

कार्यशील पूँजी वित्तीय नियोजन पूँजी संरचना

समता का व्यापार

सारांश

व्यावसायिक वित्त– व्यावसायिक क्रियाओं के संचालन हेतु धन की आवश्यकता होती है इसे ही व्यावसायिक वित्त कहते हैं। लगभग सभी व्यावसायिक क्रियाओं के लिए कुछ न कुछ धन की आवश्यकता होती है। वित्त की आवश्यकता, व्यवसाय के स्थापन, संचालन, इसमें आधुनिकीकरण, विस्तार करने अथवा विविधीकरण के लिए होती है।

वित्तीय प्रबंधन– सभी वित्त के लिए कुछ लागत की आवश्यकता होती है। यह अति आवश्यक है कि इसकी आवश्यकता की व्यवस्था अत्यंत सावधानीपूर्वक की जानी चाहिए। वित्तीय प्रबंध का संबंध इसकी इष्टतम उपलब्धता तथा वित्त के उपयोग से है। इष्टतम उपलब्धता के लिए वित्त के विभिन्न उपलब्ध स्रोतों की पहचान की जाती है तथा उनके ऊपर आने वाले व्यय की तुलना की जाती है तथा संबंधित जोखिम का भी ध्यान रखा जाता है।

उद्देश्य तथा वित्तीय निर्णय– वित्तीय प्रबंध का मुख्य उद्देश्य अंशधारियों की धन संपदा में अधिकतम वृद्धि करना होता है। कंपनी के अंशों का बाज़ार मूल्य तीन मूलभूत वित्तीय निर्णयों से संबंधित होता है।

वित्तीय निर्णय लेने का अर्थ तीन विस्तृत निर्णयों से है जो निम्नांकित हैं - निवेश संबंधी निर्णय, वित्तीयन संबंधी निर्णय, लाभांश से संबंधित निर्णय।

वित्तीय नियोजन और उसका महत्त्व– वित्तीय नियोजन से तात्पर्य निश्चित रूप से एक संगठन के भविष्य प्रचालन से संबंधित वित्तीय ब्लूप्रिंट तैयार करना है। वित्तीय नियोजन का उद्देश्य उचित समय पर पर्याप्त निधि सुलभ कराने का आश्वासन होता है।

(क) निधियों की आवश्यकतानुसार उनकी उपलब्धता का आश्वासन देना।

(ख) यह देखना कि फर्म संसाधनों में अनावश्यक रूप से वृद्धि नहीं करती है।

किसी भी व्यावसायिक इकाई के समग्र नियोजन का, वित्तीय नियोजन एक महत्त्वपूर्ण अंग है। इसका लक्ष्य कंपनी कोष की उपलब्धता के लिए उपलब्ध समय के संबंध में अनिश्चितता का सामना करने के योग्य बनाना है। यह संगठन के सुगम प्रचालन में सहायक होती है।

पूँजी संरचना और उसके कारक– वित्तीय प्रबंधन में एक महत्त्वपूर्ण निर्णय वित्तीय प्रारूप से संबंधित है अथवा निधियों को बढ़ाने में विभिन्न स्रोतों के उपयोग का अनुपात। स्वामित्व के आधार पर व्यावसायिक वित्त के स्रोतों को मोटे तौर पर दो वर्गों में विभाजित किया जा सकता है। जैसे ‘स्वामिगत निधि’ तथा ‘उधार लिया हुआ या ग्रहीत निधि’।

पूँजी संरचना और उसको प्रभावित करने वाले कारक। एक फर्म की पूँजी संरचना का निर्धारण करने में विभिन्न प्रकार की निधियों से संबंधित अनुपात का निर्धारण सन्निहित होता है। यह विभिन्न कारकों पर निर्भर करता है। उदाहरण के लिए - रोकड़ प्रवाह स्थिति, ब्याज आवरण अनुपात (आई.सी.आर.), ऋण सेवा आवरण अनुपात (डी.एस.सी.आर.), निवेश पर आय (आर.ओ.आई.), ऋण की लागत, कर दर, समता की लागत, प्रवर्तन लागत, जोखिम का ध्यान, लचीलापन, नियंत्रण, नियामक ढाँचा, शेयर बाजार की दशाएँ, अन्य कंपनियों की पूँजी संरचना।

स्थाई एवं कार्यशील पूँजी– स्थाई पूँजी से आशय दीर्घकालीन संपत्तियों में निवेश से है। स्थाई पूँजी व्यवस्था में फर्म की पूँजी का विभिन्न प्रकार की परियोजनाओं में आवंटन किया जाता है अथवा उस प्रकार की संपत्तियों में लगाया जाता है जो व्यवसाय में लंबे समय तक उपयोग में आती रहती हैं। इस प्रकार के निर्णयों को निवेश निर्णयों के नाम से पुकारा जाता है। इन्हें पूँजी बजटिंग निर्णयों के नाम से भी जानते हैं जो लंबे समय तक कंपनी की लाभदायकता विकास तथा जोखिम को प्रभावित करते रहते हैं।

स्थाई पूँजी की आवश्यकता को प्रभावित करने वाले घटक– व्यवसाय की प्रकृति, सक्रियता का मापदंड, तकनीक का विकल्प, तकनीकी उत्थान, विकास प्रत्याशा, विविधीकरण, वित्तीय विकल्प, सहयोग का स्तर।

कार्यशील पूँजी आवश्यकताओं को प्रभावित करने वाले कारक– व्यवसाय की प्रकृति, संचालन का स्तर, व्यवसाय चक्र, मौसमी कारक, उत्पादन चक्र, उधार विक्रय सुविधा, उधार क्रय सुविधा, संचालन कार्य कुशलता, कच्चे माल की उपलब्धि, विकास प्रत्याशा, प्रतियोगिता का स्तर, मुद्रा स्फीति।

अभ्यास

अति लघु उत्तरीय प्रश्न

1. पूँजी संरचना का क्या अर्थ है?

2. वित्तीय नियोजन के दो उद्देश्यों पर चर्चा करें।

3. वित्तीय प्रबंधन की अवधारणा का नाम दें जो निश्चित वित्तीय शुल्कों की उपस्थिति के कारण इक्विटी शेयरधारकों को वापसी में वृद्धि करता है।

4. अमृत एक ‘परिवहन सेवा’ चलाता है और उद्योगों को यह सेवा प्रदान करके अच्छा रिटर्न कमा रहा है। कारण देते हुए बताएँ कि फर्म की कार्यशील पूँजी आवश्यकता ‘कम’ होगी या ‘अधिक’?

5. रामनाथ टीवी के संयोजन और बिक्री के कारोबार में हैं। हाल ही में उन्होंने तीन महीने के क्रेडिट पर घटकों को खरीदने और नकदी में पूरा उत्पाद बेचने की एक नई नीति अपनाई है। क्या यह कार्यशील पूँजी की आवश्यकता को प्रभावित करेगा, अपने उत्तर के समर्थन में कारण दें।

लघु उत्तरीय प्रश्न

1. ‘वित्तीय जोखिम’ क्या है? यह क्यों उठता है?

2. ‘चालू परिसंपत्ति’ परिभाषित करें। एेसी परिसंपत्तियाें के चार उदाहरण दें।

3. वित्तीय प्रबंधन के मुख्य उद्देश्य क्या हैं? संक्षेप में विवरण दें।

4. वित्तीय प्रबंधन तीन व्यापक वित्तीय निर्णयों पर आधारित है। ये क्या हैं?

5. रेडीमेड कपड़ों में काम करने वाला सनराइज लिमिटेड, अंतर्राष्ट्रीय बाजार की आवश्यकताओं को पूरा करने के लिए अपने व्यापार संचालन का विस्तार करने की योजना बना रहा है। इस उद्देश्य हेतु कंपनी को अपनी मशीनों को उच्च उत्पादन क्षमता की आधुनिक मशीनरी से बदलने के लिए अतिरिक्त ₹ 80,00,000 की आवश्यकता होगी। कंपनी डिबेंचर्स जारी करके आवश्यक धन जुटाने की इच्छा रखती है। ऋण 10 प्रतिशत की अनुमानित लागत पर जारी किया जा सकता है। कंपनी का पिछले वर्ष का ई.बी.आई.टी. ₹ 8,00,000 और कुल पूंजीगत निवेश ₹ 1,00,00,000 था। सुझाव दें कि डिबेंचर का मुद्दा कंपनी द्वारा तर्कसंगत निर्णय माना जाएगा अथवा नहीं। अपने उत्तर का औचित्य सिद्ध करते हुए कारण दें। [उत्तरः नहीं, ऋण का मूल्य (10 प्रतिशत) आर.ओ.आई., जो कि 8 प्रतिशत है, से अधिक है।]

6. कार्यशील पूँजी तरलता के साथ-साथ व्यवसाय की लाभप्रदता को कैसे प्रभावित करती है?

7. अवल लिमिटेड कैनवास सामान और बैग के निर्यात के कारोबार में संलग्न है। अतीत में, कंपनी का प्रदर्शन अपेक्षाओं के अनुरूप रहा था। बाजार में नवीनतम माँग के मुताबिक, कंपनी ने चमड़े के सामान में उद्यम करने का फैसला किया जिसके लिए इसे विशेष मशीनरी की आवश्यकता थी। इसके लिए, वित्त प्रबंधक प्रभु ने आवश्यक धनराशि का अनुमान लगाने के लिए संगठन के भविष्य के संचालन की एक वित्तीय रूपरेखा और समयसीमा तैयार की ताकि यह सुनिश्चित किया जा सके कि सही समय पर पर्याप्त पूँजी उपलब्ध हो सके। उन्होंने आगामी वर्षों में लाभ अनुमानों के बारे में प्रासंगिक डेटा भी एकत्रित किया। एेसा करके, वह व्यापार के आंतरिक स्रोतों से धन की उपलब्धता के बारे में निश्चिंत होना चाहते थे। शेष धन के लिए वह बाहर से वैकल्पिक स्रोतों को खोजने की कोशिश कर रहे हैं।

(i) उपरोक्त अनुच्छेद में चर्चा की गई वित्तीय अवधारणा की पहचान करें। इस वित्तीय अवधारणा के उपयोग से हासिल किए जाने वाले उद्देश्यों को भी बताएं।

(ii) ‘कंपनी द्वारा लाभांश के भुगतान पर कोई प्रतिबंध नहीं है’। टिप्पणी करें।

दीर्घ उत्तरीय प्रश्न

1. कार्यशील पूँजी क्या है? कार्यशील पूंजी आवश्यकता के पाँच महत्वपूर्ण निर्धारकों पर चर्चा करें।

2. ‘पूँजी संरचना निर्णय अनिवार्य रूप से जोखिम-वापसी संबंधों का अनुकूलन है।’ टिप्पणी करें।

3. ‘पूंजीगत बजट निर्णय व्यवसाय के वित्तीय भाग्य को बदलने में सक्षम है। क्या आप सहमत हैं? अपने जवाब के लिए कारण दें?

4. लाभांश निर्णय को प्रभावित करने वाले कारकाें की व्याख्या करें।

5. ‘समता पर व्यापार’ (इक्विटी पर ट्रेडिंग) शब्द की व्याख्या करें। कंपनी द्वारा इसे क्यों, कब और कैसे उपयोग किया जा सकता है?

6. ‘एस’ लिमिटेड भारत में अपने संयंत्र में स्टील का निर्माण कर रहा है। यह अपने उत्पादों के लिए उत्साहजनक माँग का आनंद ले रहा है क्योंकि आर्थिक विकास लगभग 7 प्रतिशत से 8 प्रतिशत है और स्टील की माँग बढ़ रही है। यह बढ़ती माँग पर नकदी के लिए एक नया इस्पात संयंत्र स्थापित करने की योजना बना रहा है। अनुमान है कि नए संयंत्र को शुरू करने के लिए इसे लगभग ₹ 5000 करोड़ और नए प्लांट को शुरू करने के लिए ₹ 500 करोड़ की कार्यशील पूँजी की आवश्यकता होगी।

(i) इस कंपनी के लिए वित्तीय प्रबंधन की भूमिका और उद्देश्यों का वर्णन करें।

(ii) इस कंपनी के लिए वित्तीय योजना रखने के महत्व की व्याख्या करें। अपने उत्तर के समर्थन के लिए काल्पनिक योजना बताएँ।

(iii)पूँजी संरचना को प्रभावित करने वाले कारक क्या हैं?

(iv)यह दृष्टिगत रखते हुए कि यह एक अत्यधिक पूँजीकेंद्रित क्षेत्र है, कौन से कारक निश्चित और कार्यशील पूँजी को प्रभावित करेंगे। अपने उत्तर के समर्थन में कारण दें।