Table of Contents

अध्याय 3

मुद्रा और बैंकिंग

मुद्रा विनिमय का एक सर्वमान्य माध्यम है। एेसी अर्थव्यवस्था, जो व्यक्ति विशेष से बनी हो, उसमें वस्तुओं का कोई विनिमय नहीं हो सकता और इसलिए वहाँ मुद्रा की कोई भूमिका नहीं होती है। एक से ज़्यादा व्यक्ति होने पर भी अगर वे बाज़ार के संव्यवहार में भाग नहीं लेते हैं, जैसे कि किसी टापू पर कोई एक परिवार रहता हो, तो वहाँ मुद्रा का कोई कार्य नहीं होता है। किंतु जैसे ही एक से अधिक आर्थिक एजेंट बाज़ार के माध्यम से संव्यवहार शुरु करते हैं, मुद्रा विनिमय को सुविधाजनक बनाने का एक महत्त्वपूर्ण साधन बन जाती है। मुद्रा के माध्यम के बिना आर्थिक विनिमय को वस्तु विनिमय कहा जाता है। यद्यपि वे आवश्यकताओं के उभय संयोग की असंभाव्यता को अनुमानित करते हैं। उदाहरणार्थ, मान लीजिए कि एक व्यक्ति के पास चावल का अधिशेष है, जिसके बदले में वह वस्त्र का विनिमय करना चाहता है। यदि वह बहुत भाग्यशाली नहीं है, तो उसे एेसा व्यक्ति नहीं मिलेगा जिसकी माँग ठीक विपरीत हो अर्थात् उसे चावल की ज़रूरत हो और उसे वह ज़रूरत से ज़्यादा उपलब्ध कपड़ों के बदले विनिमय करना चाहता हो। जैसे-जैसे व्यक्तियों की संख्या में वृद्धि होगी, खोज की लागत निषेधक होती जाएगी। इसलिए एक मध्यवर्ती वस्तु का होना बहुत ज़रूरी है, जिससे लेन-देन को सरल बनाया जा सके और जो दोनों पक्ष द्वारा स्वीकार्य हो। एेसी वस्तु को मुद्रा कहते हैं। एक व्यक्ति अपने उत्पादित वस्तु को मुद्रा के बदले बेचकर इसका उपयोग अपनी ज़रूरत की वस्तु को खरीदने में कर सकता है।

यद्यपि मुद्रा की मुख्य भूमिका विनिमय को सुगम बनाना है, किंतु यह अन्य उद्देश्यों की पूर्ति में भी सहायक होता है। आधुनिक अर्थव्यवस्था में मुद्रा के निम्नलिखित महत्त्वपूर्ण कार्य हैं।

3.1 मुद्रा के कार्य

जैसा कि ऊपर वर्णित है, मुद्रा की सर्वप्रथम भूमिका यह है कि वह विनिमय के माध्यम के रूप में कार्य करती है। बड़ी अर्थव्यवस्था में वस्तु विनिमय अत्यंत कठिन कार्य है, क्योंकि उच्च कीमतों के कारण व्यक्तियों को अपने आधिक्य के विनिमय के लिए योग्य व्यक्तियों की तलाश करनी होगी।

मुद्रा सुविधाजनक लेखा की एक इकाई के रूप में भी कार्य करती है। सभी वस्तुओं और सेवाओं का मूल्य मौद्रिक इकाई के रूप में अभिव्यक्त किया जा सकता है। जब हम कहते हैं कि एक कलाई घड़ी का मूल्य 500 रुपये है, तो इसका मतलब है कि कलाई घड़ी का विनिमय मुद्रा की 500 इकाइयों से की जा सकती है, जहाँ मुद्रा की एक इकाई रुपया है। यदि एक पेंसिल की कीमत 2 रुपये है और एक कलम की कीमत 10 रुपये है, तो हम कलम और पेंसिल की सापेक्ष कीमत की गणना कर सकते हैं। जैसे एक कलम की कीमत ![1641.png]() 5 पेंसिल। अन्य वस्तुओं की तुलना में मुद्रा की गणना में भी इसी प्रकार की धारणा का प्रयोग किया जा सकता है। उपर्युक्त उदाहरण में, एक रुपये का मूल्य

5 पेंसिल। अन्य वस्तुओं की तुलना में मुद्रा की गणना में भी इसी प्रकार की धारणा का प्रयोग किया जा सकता है। उपर्युक्त उदाहरण में, एक रुपये का मूल्य ![1646.png]() 0.5 पेंसिल या

0.5 पेंसिल या ![1651.png]() 0.1 कलम है। अतः यदि सभी वस्तुओं की कीमतें मुद्रा के रूप में बढ़ती है, दूसरे शब्दों में, जिसे कीमत स्तर में सामान्य वृद्धि कहते हैं, तो मुद्रा का मूल्य किसी वस्तु के सापेक्ष घट जाता है, क्योंकि अब मुद्रा की एक इकाई कम वस्तुओं को खरीदेगी। इसे मुद्रा की क्रय-शक्ति में ह्रास कहा जाता है।

0.1 कलम है। अतः यदि सभी वस्तुओं की कीमतें मुद्रा के रूप में बढ़ती है, दूसरे शब्दों में, जिसे कीमत स्तर में सामान्य वृद्धि कहते हैं, तो मुद्रा का मूल्य किसी वस्तु के सापेक्ष घट जाता है, क्योंकि अब मुद्रा की एक इकाई कम वस्तुओं को खरीदेगी। इसे मुद्रा की क्रय-शक्ति में ह्रास कहा जाता है।

5 पेंसिल। अन्य वस्तुओं की तुलना में मुद्रा की गणना में भी इसी प्रकार की धारणा का प्रयोग किया जा सकता है। उपर्युक्त उदाहरण में, एक रुपये का मूल्य

5 पेंसिल। अन्य वस्तुओं की तुलना में मुद्रा की गणना में भी इसी प्रकार की धारणा का प्रयोग किया जा सकता है। उपर्युक्त उदाहरण में, एक रुपये का मूल्य  0.5 पेंसिल या

0.5 पेंसिल या  0.1 कलम है। अतः यदि सभी वस्तुओं की कीमतें मुद्रा के रूप में बढ़ती है, दूसरे शब्दों में, जिसे कीमत स्तर में सामान्य वृद्धि कहते हैं, तो मुद्रा का मूल्य किसी वस्तु के सापेक्ष घट जाता है, क्योंकि अब मुद्रा की एक इकाई कम वस्तुओं को खरीदेगी। इसे मुद्रा की क्रय-शक्ति में ह्रास कहा जाता है।

0.1 कलम है। अतः यदि सभी वस्तुओं की कीमतें मुद्रा के रूप में बढ़ती है, दूसरे शब्दों में, जिसे कीमत स्तर में सामान्य वृद्धि कहते हैं, तो मुद्रा का मूल्य किसी वस्तु के सापेक्ष घट जाता है, क्योंकि अब मुद्रा की एक इकाई कम वस्तुओं को खरीदेगी। इसे मुद्रा की क्रय-शक्ति में ह्रास कहा जाता है।वस्तु विनिमय प्रणाली की अन्य खामियाँ भी हैं। वस्तु विनिमय प्रणाली में किसी व्यक्ति की संपत्ति को आगे के लिए बनाए रखना कठिन है। मान लीजिए कि आपके पास चावल का एन्डाउमेंट है, जिसका आप आज ही पूर्णरूपेण उपभोग नहीं करना चाहते हैं। आप चावल के इस आधिक्य स्टॉक को भविष्य में दूसरी आवश्यक वस्तुओं की प्राप्ति के लिए अथवा परिसंपत्ति के रूप में संचित रखना चाहते हैं। लेकिन चावल एक शीघ्रनाशी वस्तु है, जिसे आप एक निश्चित समय से अधिक दिनों तक संचित नहीं रख सकते हैं और इसे संचित करने के लिए बहुत जगह की भी आवश्यकता होती है। इसके अलावा सबसे महत्त्वपूर्ण बात यह है कि जब आप अपने संचित चावल के बदले दूसरी ज़रूरत की वस्तु खरीदना चाहेंगे, तो आपको बहुत समय और साधन दोनों एेसे ज़रूरतमंद व्यक्तियों की खोज में लगाना पड़ेगा, जिन्हें आपकी ज़रूरत की वस्तु के बदले चावल की आवश्यकता है। इस समस्या का समाधान हो सकता है, यदि आप चावल को मुद्रा के लिए बेचते हैं। मुद्रा नाशवान वस्तु नहीं है और इसकी संचय लागत अत्यंत कम होती है। मुद्रा किसी भी व्यक्ति द्वारा किसी भी समय ग्रहण करने योग्य होती हैै। अतः मुद्रा व्यक्तियों के लिए मूल्य संचय का काम करती है। भविष्य के लिए धन का संचय मुद्रा के रूप में किया जा सकता है। किंतु इस कार्य के कुशलतापूर्वक निष्पादन के लिए मुद्रा के मूल्य में पर्याप्त स्थायित्व होना आवश्यक है। कीमतों का स्तर बढ़ते जाने से मुद्रा की क्रय-शक्ति घटती जाती है। ध्यातव्य है कि मुद्रा के अतिरिक्त अन्य परिसंपत्ति भी मूल्य संचय का कार्य कर सकती है। जैसे - सोना, संपत्ति, भू-संपत्ति, मकान और बंधपत्र (शीघ्र ही इसके बारे में जानकारी मिलेगी)। परंतु, ये संपत्तियाँ दूसरी वस्तु के रूप में आसानी से परिवर्तनीय नहीं भी हो सकती हैं और इनकी सार्वभौमिक स्वीकार्यता नहीं होगी।

कुछ देशों ने एक एेसी अर्थव्यवस्था की ओर चलने का प्रयास किया है जिसमें नकदी का उपयोग कम और डिजिटल सौदों का उपयोग अधिक होता है। यह समाज, एक एेसे आर्थिक समाज का बोध कराता है, जिसमें वित्तीय सौदे, भौतिक बैंक नोटों अथवा सिक्कों से संबंधित न होकर व्यवहार करने वाले पक्षों के बीच डिजिटल सूचनाओं (सामान्यताः द्रव्य का इलेक्ट्रोनिक प्रतिनिधित्व)से जुड़े होते हैं। भारत में सरकार लगातार अधिक वित्तीय समायोजन के विभिन्न सुधारों में विनियोग कर रही है। विगत कुछ वर्षों में धन जन खाते, आधार आधारित भुगतान पद्धतियों, e-वैलेट्स, नेशनल फाइनेंशियल स्विच (NSW) आदि ने सरकार के डिजिटल होने के निश्चय को बल प्रदान किया है। मोबाइल एवं स्मार्ट फोनों के पूरे भारत में फैल जाने के कारण आज, वित्तीय समायोजन को एक वास्तविक स्वप्न की भाँति देखा जाता है।

3.2 मुद्रा की माँग और मुद्रा की पूर्ति

3.2.1 मुद्रा की माँग

मुद्रा की माँग हमें यह बताती है कि लोग कुछ द्रव्य क्यों चाहते हैं। क्योंकि मुद्रा सौदों के संचालन के लिए आवश्यक है, सौदों के मूल्य यह तय करेंगे कि लोग कितना द्रव्य रखना चाहेंगे; जितने अधिक सौदे किए जाएँगे, उतनी ही अधिक द्रव्य की माँग होगी। क्योंकि सौदों की मात्रा, आय पर आधारित होती है, यह स्पष्ट है, कि आय में वृद्धि होगी। जैसे भी जब लोग अपनी बचतों को द्रव्य के रूप में रखने के बजाय, बैंकों में रखते हैं जिस पर उन्हें ब्याज प्राप्त होता है, लोग कितना रूपया अपने पास रखेंगे, ब्याज की दर पर भी निर्भर करेगा। विशिष्ट रूप से जब ब्याज की दरें बढ़ती हैं तो लोग अपने पास द्रव्य रखने में दिलचस्पी कम रखते हैं क्योंकि द्रव्य को रोककर रखने का अर्थ होता है, ब्याज-वाली जमाओं का कम होना और इस प्रकार कम ब्याज की प्राप्ती। इसलिए ऊँची ब्याज दरों पर, मुद्रा की माँग गिर जाती है।

3.2.2 मुद्रा की पूर्ति

आधुनिक अर्थव्यवस्था में, मुद्रा के अंर्तगत नकदी एवं बैंक जमाएँ आती हैं। किस प्रकार की बैंक जमाओं को सम्मिलित किया जाता है, इस आधार पर मुद्रा के अनेक माप हैं।1 एक व्यवस्था में, यह दो प्रकार की संस्थाओं द्वारा निर्मित किए जाते हैं— अर्थव्यवस्था की केंद्रीय बैंक, तथा व्यावसायिक बैंकिंग व्यवस्था।

केंद्रीय बैंकः आधुनिक अर्थव्यवस्था में, केंद्रीय बैंक एक अति महत्वपूर्ण संस्था है। लगभग प्रत्येक देश का अपना केंद्रीय बैंक है। भारत को अपना केंद्रीय बैंक सन् 1935 में मिला। इसका नाम ‘रिजर्व बैंक अॉफ इंडिया’ है। केंद्रीय बैंक के अनेक महत्वपूर्ण कार्य हैं। यह देश की मुद्रा का निर्गमन करता है। यह अनेक उपायों द्वारा जैसे बैंक दर, खुले बाजार की क्रियाएँ, कोष अनुपातों में परिवर्तन, देश में मुद्रा पूर्ति को नियंत्रित करता है। यह सरकार के बैंकर के रूप में कार्य करता है। यह अर्थव्यवस्था के विदेशी कोषों का संरक्षक है। यह बैंकिग व्यवस्था के लिये बैंक की भाँति कार्य करता है जिसकी आगे विस्तृत रूप से चर्चा की गई है।

मुद्रा की पूर्ति के दृष्टिकोण से, हमें इसके करेंसी निगर्मन कार्य पर ध्यान देना है। केंद्रीय बैंक द्वारा निगर्मित करेंसी, जनता के पास हो सकती है अथवा व्यावसायिक बैंकाें के पास, इसे ‘उच्च शक्ति द्रव्य’ कहा जाता है अथवा ‘रिजर्व द्रव्य’ अथवा ‘मौद्रिक आधार’ क्योंकि यह साख निर्माण के आधार के रूप में कार्य करता है।

व्यावसायिक बैंक : व्यावसायिक बैंक, दूसरे प्रकार की संस्थाएँ हैं जो द्रव्य निर्माण अर्थव्यवस्था का एक भाग हैं। निम्न खण्ड में, हम व्यापारिक बैंकिंग व्यवस्था का विस्तृत अध्ययन करेंगे। यह जनता से जमा स्वीकार करते हैं, और इस रकम का कुछ भाग उन लोगों को देते हैं जो उधार लेना चाहते हैं। दिये जाने वाली ब्याज दर, उधार लेने वालों से वसूली जाने वाली ब्याज दर से कम होती है। इन दो प्रकार की ब्याज दरों का अंतर, जिसे ‘स्प्रेड’ कहते हैं, बैंक का लाभ होता है।

1अध्याय के अंत में पैसे की आपूर्ति के उपायों पर बॉक्स देखें।

जमाओं तथा ऋण (उधार) की प्रक्रिया को आगे समझाया गया है। इस प्रक्रिया को समझने के लिये हम एक कहानी की चर्चा करते हैं।

एक बार एक गाँव में, लाला नाम का एक सुनार रहता था। इस गाँव में वस्तुओं और सेवाओं को क्रय करने के लिये, लोग स्वर्ण एवं अन्य कीमती धातुओं का उपयोग करते थे। दूसरे शब्दों में यह धातुएँ मुद्रा का कार्य कर रही थी। गाँव के लोगों ने सुरक्षा के लिये स्वर्ण को लाला के पास रखना शुरू कर दिया। उनका सोना रखने के बदले में, लाला गाँव वालों को एक कागजी रसीद दे दिया करता था और उनसे कुछ शुल्क ले लिया करता था। धीरे-धीरे, समय के साथ, लाला द्वारा निर्गमित रसीदें, द्रव्य की भांति चलने में आ गइंρ। इसका यह अर्थ हुआ कि, गेहूँ खरीदने के लिये सोना देने के बजाय, कुछ लोग गेहूँ अथवा जूते अथवा कोई और सामान के लिए लाला द्वारा निर्गमित कागजी रसीदें देने लगे। इस प्रकार कागजी रसीदें, द्रव्य का काम करने लगी क्योंकि गाँव में हरेक व्यक्ति इनको विनिमय के माध्यम के रूप में स्वीकार करने लगा।

अब हम यह मानकर चलते हैं कि लाला के पास 100 कि. ग्राम सोना है जो विभिन्न लोगों द्वारा जमा किया गया है और उसने 100 कि. ग्राम सोने से संबंधित रसीदें निगर्मित की हैं। इस समय, रामू, लाला के पास आता है और 24 कि. ग्राम सोने का ऋण माँगता है। क्या लाला यह ऋण दे सकता है? उसके 100 कि. ग्राम सोने के दावेदार तो पहले ही से हैं। तो भी लाला यह निर्णय ले सकता है कि सोना जमा करने वाला प्रत्येक व्यक्ति, एक ही समय, अपना सोना निकालने नही आएँगे, इसलिये वह रामू को ऋण दे देता है और इसके लिये उससे कुछ कीमत वसूल कर लेता है। यदि लाला, रामू को 25 कि. ग्राम सोने का ऋण दे देता है, रामू इसे अली को दे सकता है। अली इस 25 कि. ग्राम सोने को लाला के पास रख देता है और बदले में रसीद प्राप्त कर सकता है। प्रभावतः यह कागजी रसीदें, द्रव्य की भाँति काम करते हुए, 125 कि. ग्राम हो जाएँगी। एेसा प्रतीत होता है कि लाला ने हवा में द्रव्य का सृजन कर लिया है। आधुनिक बैंकिंग व्यवस्था ठीक उसी प्रकार कार्य करती हैं जिस प्रकार इस उदाहरण में लाला व्यवहार करता है।

व्यावसायिक बैंक उन फर्मों तथा व्यक्तियों के बीच जिनके पास अतिरिक्त कोष होते हैं तथा वे जिनको कोषों की आवश्यकता होती है, मध्यस्थता करते हैं। जिन व्यक्तियों के पास अतिरिक्त कोष होते हैं वे इन्हें बैंकों के पास जमाओं के रूप में रख सकते हैं ओर जिनको इनकी आवश्यकता होती है वे गृह ऋण, उपज ऋण आदि के रूप में बैंकों से इन्हें उधार ले लेते हैं। लोग बैंकों में द्रव्य इसलिये रखते हैं क्योंकि बैंक जमाओं पर कुछ ब्याज प्रदान करते हैं। बैंकों में अतिरिक्त कोषों को रखना घर की अपेक्षा, सुरक्षित भी है, जैसे कि उपयुक्त उदाहरण में, लोग अपने सोने को घरों में न रख कर लाला के पास रखना पसंद करते हैं। चैक तथा डेबिट कार्ड, के आधुनिक संदर्भ में, माँग-जमाओं को रखना, लेन देन को अधिक सुविधाजनक एवं सुरक्षित बना देता है, यधपि इन पर कोई ब्याज नहीं मिलता। (मकान खरीदने के लिये, बड़ी मात्रा मेें नकद रुपया देने के विषय में कल्पना कीजिए)।

बैंकों में जमा किए गए कोषों का, बैंक क्या करता है? यह मान कर कि उनमें से प्रत्येक व्यक्ति जिसने बैंक में धन जमा किया है, एक ही समय में, अपने धन को नहीं निकालेगा, बैंक इन कोषों का किसी व्यक्ति को जिसको कोषों की आवश्यकता है, ब्याज पर दे सकता है (वास्तव में बैंकों को यह सुनिश्चित करना पड़ता है कि उनको समय पर कोष वापिस मिल जाएँ) इस प्रकार बैंक, इन कोषों का कुछ भाग जमाकर्ताओं को देने के लिये रखकर, जब भी वे चाहें, कोई भी बैंक ज्यादा से ज्यादा उधार देना चाहेंगे। लेकिन बैंकों को जीवित रखने के लिये, जमाकर्ताओं को धन वापिस करना अधिक महत्वपूर्ण है। लोग अपने धन को बैंको में तभी रखेंगे जब वे पूर्णतः आश्वस्त हो जाएँ कि उसको माँगे जाने पर वापिस प्राप्त कर सकते हैं। एक बैंक को इसलिए, अपना उधार देने संबंधी क्रियाओं को इस प्रकार संतुलित करना चाहिए कि उनके पास जमा कर्ताओं को माँगे जाने पर देने के लिये पर्याप्त कोष उपलब्ध हों।

3.3 बैंकिंग व्यवस्था द्वारा साख सृजन

बैंक उसी प्रकार द्रव्य का सृजन कर सकते हैं जिस प्रकार लाला, कहानी के अंर्तगत। बैंक इसीलिये उधार दे सकते हैं क्याेंकि वे सभी जमा कर्ताआें को एक ही समय, रुपया उधार वापिस माँगने की अपेक्षा नहीं करते। जब बैंक किसी को उधार देते हैं, उस व्यक्ति के नाम में एक नया जमा खाता खोल दिया जाता है। इस प्रकार द्रव्य की पूर्ति पुराने जमाओं + नये जमा (+करेंसी) तक बढ़ जाती है।

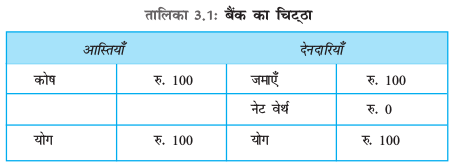

हम एक उदाहरण लेते हैं। मान लीजिए कि एक देश में केवल एक बैंक है। हम इस बैंक का वित्तीय चिट्ठा बनाते हैं। चिट्ठा, एक फर्म की समस्त आस्तियों तथा देनदारियों का लेखा होता है। पारंपरिक रूप से, फर्म की आस्तियों को बाएँ तरफ तथा देनदारियों को दाएँ तरफ दिखाया जाता है। लेखांकन के नियम के अनुसार चिट्ठे के दोनों पक्ष बराबर होने चाहिए अथवा कुल आस्तियाँ, का योग कुल देनदारियों के योग के बराबर होना चाहिए। आस्तियाँ वे मदे होती हैं जिनकी एक फर्म स्वामी होती है अथवा जिनका फर्म दूसरों पर हक रखती है। बैंक के संदर्भ में, भवन, फर्नीचर आदि के अतिरिक्त जनता को दिये गये ऋण भी इसकी आस्तियाँ हैं। जब एक बैंक किसी व्यक्ति को रुपये 100 का ऋण देता है, यह बैंक का उस व्यक्ति पर रुपये 100 का दावा है। दूसरी आस्तियाँ बैंक की इसके कोष हैं। कोष वे जमाएँ हैं जो बैंक केंद्रीय बैंक-रिजर्व बैंक अॉफ इंडिया के पास रखते हैं तथा इसको नकद धन राशि। इन कोषों को आंशिक रूप से नकद और आंशिक रूप से रिज़र्व बैंक अॉफ इंडिया द्वारा निर्गमित वित्तीय दस्तावेजों (बोड्स तथा ट्रेजरी बिल) के रूप में रखा जाता है। कोष, जमाओं की भाँति हैं जिन्हें हम बैंकों में रखते हैं और यह जमाएँ हमारी आस्तियाँ हैं। हम इन्हें निकाल सकते हैं। इसी प्रकार व्यावसायिक बैंक जैसे स्टेट बैंक अॉफ इंडिया रिज़र्व बैंक अॉफ इंडिया अपनी जमाओं को रिज़र्व बैंक अॉफ इंडिया के पास रखती हैं। इनको कोष कहा जाता है।

आस्तियाँ = कोश + ऋण

देनदारियाँ ः देनदारियाँ कर्म के ऋण होते हैं अथवा जो उसे अन्यों को देना है। एक बैंक के लिये, मुख्य देनदारी इसकी जमाएँ हैं जो लोगों ने इसके पास रखी हैं।

देनदारियाँ = जमाएँ

लेखांकन के नियम के अनुसार, खाते के दोनों पक्ष बराबर होने चाहिए। इसलिए यदि आस्तियाँ, देनदारियों से अधिक हैं, उनको सीधी तरफ ‘नेट वर्थ’ (Net worth) के नाम से लिखा जाता है।

नेट वर्थ = आस्तियाँ - देनदारियाँ

3.3.1. एक काल्पनिक बैंक का चिट्ठा

हमारे काल्पनिक बैंक में 100 रूपये के बराबर जमा (देनदारियों) से शुरू करें। एेसा इसलिए हो सकता है क्योंकि श्री फर्नांडिस ने बैंक में 100 रूपये जमा किए हैं। अब यह बैंक इस जमा राशि को केंद्रीय बैंक में रिर्जव के रूप में जमा करेगी। तालिका 3.1 बैंक की बैलेंस शीट को दिखाती है।

यदि हम, यह मान लें कि चलन में कोई करेंसी नहीं है, तो अर्थव्यवस्था में मुद्रा की कुल पूर्ति 100 रुपये होगी।

M1 = करेंसी + जमाएँ = 0+100 = 100

3.3.2. सारा सृजन की सीमाएँ तथा मुद्रा-गुणक

मानलीजिए, मैथ्यू, बैंक के पास 500 रु. के ऋण के लिए आता है। क्या हमारा बैंक उसे ऋण देगा? अगर बैंक ऋण देती है और मैथ्यू ऋण राशि को, बैंक में ही जमा कर देता है, तो कुल बैंक जमाएँ और इसलिए कुल मुद्रा की पूर्ति बढ़ जायेगी। एेसा प्रतीत होता है कि इस प्रकार, बैंक जितना यह चाहे उतना द्रव्य सृजन कर सकती है।

परंतु क्या बैंकों की साख अथवा द्रव्य सृजन करने का क्षमता की कोई सीमा है? हाँ, यह केंद्रीय बैंक द्वारा निधार्रित की जाती है। रिज़र्व बैंक अॉफ़ इंडिया जमाओं के एक निश्चित प्रतिशत को तय कर देता है जो प्रत्येक बैंक को रखना अनिवार्य होता है। यह इसलिए किया जाता है ताकि कोई बैंक अत्याधिक ऋण नहीं दे सके। यह एक वैधानिक अनिवार्यता है और बैंकों पर बाध्य है। इस ‘आवश्यक कोष अनुपात’ अथवा नकद कोष अनुपात (CRR) कहा जाता है।

CRR के अतिरिक्त, बैंकों को अल्पकाल में कुछ कोष तरल रूप में रखना अनिवार्य होता है। इसे ‘वैधानिक तरलता अनुपात’ अथवा SLR कहते हैं। नकद कोष अनुपात (CRR) = जमा राशि का वह प्रतिशत जो किसी बैंक में आरक्षित नकद के रूप में रखना चाहिये।

हमारे काल्पनिक उदाहरण में, मान लीजिए CRR, 20 प्रतिशत है, तो रु.100 की जमाओं के पीछे, हमारे बैंक को 20 रु. (रु.100 का 20 प्रतिशत) नकम कोष रखना होगा। केवल शेष जमाओं को अर्थात् 80रु. (100-20 = 80) को ही ऋण देने में उपयोग किया जा सकता है। नकद कोष की यह वैधानिक अनिवार्यता, बैकों की साख निर्माण की सीमा को निर्धारित करती है।

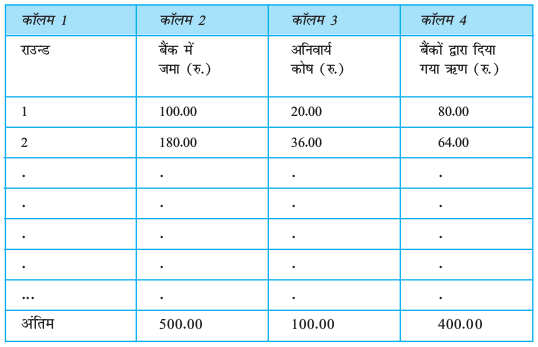

अपनी, एक अर्थव्यवस्था में एक बैंक के काल्पनिक उदाहरण द्वारा हम इसे समझ सकते हैं। हम मानते हैं कि हमारा बैंक लीला द्वारा जमा किये गये 100 रु. से कार्य प्रांरभ करता है। कोष अनुपात 20 प्रतिशत है। इस प्रकार हमारे बैंक के पास उधार देने के लिए 80 रु. (100-20) शेष है जो वह जसपाल कौर को उधार दे देता है। जिसे अगले चक्र में, जमाओं में, देनदारियों के रूप में दिखाया जाता है, जिससे कुल जमाएँ 180 रु. हो जाती हैं। अब हमारे बैंक को 180 रु. का 20 प्रतिशत अर्थात् 36 रु., नकद कोष के रूप में अनिवार्य होगा। स्मरण करें कि हमारे बैंक ने 100 रु. की नकद राशि से कार्य शुरू किया था। क्योंकि इसके लिये अब 36 रु. नकद कोष रखना अनिवार्य है, यह अब 64 रु. (100-36) ही ऋण दे सकता है। बैंक 64 रु. जुनेद को उधार दे देता है। इसे फिर बैंक की जमाओं में दिखा दिया जाता है। इस प्रक्रिया को तब तक दोहराया जाएगा जब तक कुल अनिवार्य कोष 100 रु. न हो जाएँ। अनिवार्य कोष 100 रु. होगा जब कुल जमाएँ 500 रु. हो जाएँ। एेसा इसलिए है क्योंकि 500 रु. की जमाओं के पीछे नकद कोष 100 रु. होगा। इस प्रक्रिया को तालिका 3.2 में दर्शाया गया है।

तालिका 3.2: मुद्रा-गुणक प्रक्रिया

प्रथम कॉलम, प्रत्येक राउन्ड को दिखाता है। द्वितीय कॉलम, प्रत्येक राउन्ड के प्रारंभ में बैंक में कुल जमाओं को दिखाता है। इन जमाओं का 20 प्रतिशत रिज़र्व बैंक अॉफ़ इंडिया में अनिवार्य कोष के रूप में जमा करना आवश्यक है (कॉलम 3) प्रत्येक राउन्ड में बैंक जो उधार देता है, वह अगले राउन्ड की जमाओं में जोड़ दिया जाता है। कॉलम 4, बैंकों द्वारा दिये गये ऋणों को दर्शाता है।

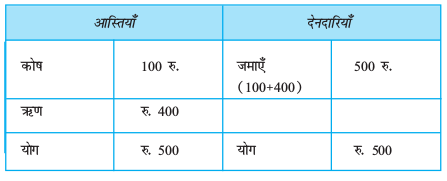

तालिका 3.3:बैंक का चिट्ठा

क्योंकि बैंक को अपनी जमाओं का 20 प्रतिशत ही कोषों में रखना होता है, इसलिए, रु. 100 (500 का 20 प्रतिशत = 100) रु 500 की जमाओं का पोषण कर सकता है। दूसरे शब्दों, में हमारा बैंक रु. 400 का ऋण दे सकता है। तालिका 3.3 इसके चिट्ठा को दिखाती है।

M1 = करेंसी + जमाएें = 0 + 500 = 500

इस प्रकार मुद्रा पूर्ति रु 100 से रु 500 हो जाती है।

नकद कोष अनुपात 20 प्रतिशत होने पर, बैंक रु 400 से अधिक ऋण नहीं दे सकता है। इसलिये कोष अनिवार्यता मुद्रा सृजन की सीमा के रूप में कार्य करती है।

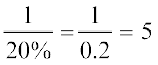

मुद्रा गुणक = 1

नकद कोष अनुपात

हमारे उदाहरण में, मुद्रा गुणक = ![1656.png]()

इस प्रकार 100 रु. का काष 500 रु. की जमाओं का सृजन कर सकता है (5 × 100).

3.4. मुद्रा पूर्ति के नियंत्रण के नीतिगत उपकरण

रिजर्व बैंक एक मात्र संस्था है जो करेंसी निगर्मित कर सकती है। जब अधिक साख सृजन के लिए, व्यावसायिक बैकों को अधिक कोषों की आवश्यकता होती है, वे इन कोषों को प्राप्त करने के लिए बाजार में जा सकते हैं अथवा केंद्रीय बैंक के पास। केंद्रीय बैंक विभिन्न उपकरणों के द्वारा उनको कोष प्रदान करती है। रिज़र्व बैंक अॉफ़ इंडिया की यह भूमिका, हर समय बैंकों को कोष प्रदान करने के लिये तैयार रहना, केंद्रीय बैंक का एक और महत्वपूर्ण कार्य है। इसी कारण केंद्रीय बैंक को अंतिम शरण ऋणदाता कहते हैं।

रिज़र्व बैंक अॉफ़ इंडिया, अर्थव्यवस्था में मुद्रा पूर्ति का विभिन्न तरीकों से नियंत्रण करती है। मुद्रा पूर्ति के लिये प्रयुक्त उपकरण परिमाणात्मक अथवा गुणात्मक हो सकते हैं। परिमाणात्मक उपकरण, मुद्रा पूर्ति की मात्रा को, CRR अथवा बैंक दर अथवा खुले बाजार की क्रियाओं परिवर्तन करके करते हैं। गुणात्मक उपकरण में केंद्रीय बैंक द्वारा बैंकों का राजी करना शामिल है जिसके द्वारा बैंकों को ऋण देने के लिये हतोत्साहित अथवा प्रोत्साहित किया जाता है। यह नैतिक दबाव, सीमा अनिवार्यता द्वारा किया जाता है।

अब तक यह स्पष्ट हो गया होगा कि यदि केंद्रीय बैंक कोष अनुपात में परिवर्तन करता है, तो उससे बैंकों द्वारा ऋणों में परिवर्तन हो जाएँगे जिसके कारण जमाएँ तथा मुद्रा पूर्ति प्रभावित होंगे। पहले चर्चित उदाहरण में, मुद्रा गुणक क्या होगा यदि रिज़र्व बैंक अॉफ़ इंडिया कोष अनुपात को बढ़ाकर 25 प्रतिशत कर देती? ध्यान दीजिए कि प्रथम अवस्था में, रु 100, रु 400 की जमाओं को पोषित कर सके थे लेकिन बैंकिग व्यवस्था अब केवल रु 300 ही ऋण दे पाएँगी। बढ़ी हुई कोष आवश्कताओं को पूरा करने के लिए, इसे कुछ ऋणों को वापिस मँगाना होगा। अतः मुद्रा पूर्ति गिर जाएगी।

दूसरा महत्वपूर्ण उपकरण, जिसके द्वारा रिज़र्व बैंक अॉफ़ इंडिया मुद्रा पूर्ति को प्रभावित करती है, खुले बाज़ार की क्रियाएँ हैं। खुले बाज़ार की क्रियाओं से अभिप्राय- सरकार द्वारा निगर्मित बाँड्स का खुले बाज़ार में खरीदने और बेचने से है। यह खरीद तथा बिक्री सरकार द्वारा केंद्रीय बैंक के सुपुर्द की गई है। जब रिज़र्व बैंक अॉफ़ इंडिया खुले बाज़ार में सरकारी बाँड खरीदता है, वह इसके लिए चैक द्वारा भुगतान करता है। यह चैक अर्थव्यवस्था मे कोषों की मात्रा में वृद्धि कर देता है और इस प्रकार मुद्रा की पूर्ति बढ़ जाती है। रिज़र्व बैंक अॉफ़ इंडिया का (निजी व्यक्तियों अथवा संस्थाओं को) बाँड बेचने से, कोषों की मात्रा में कमी कर देता है और इसलिये मुद्रा की पूर्ति को भी।

खुले बाज़ार की क्रियाएें दो प्रकार की होती हैं- पूर्ण रूप से एवं रेपो। पूर्णरूप खुले बाज़ार की क्रियाएें स्थायी स्वभाव की होती हैं, जब केंद्रीय बैंक प्रतिभूतियों को खरीदता है। (और इस प्रकार व्यवस्था में द्रव्य को प्रतिस्थापित करके) तो यह इनको दोबारा बाद में बेचने का कोई वायदा नहीं करती। इसी प्रकार, जब केंद्रीय बैंक इन प्रतिभूतियों को बेचती है (व्यवस्था से बगैर कोई द्रव्य निकाले), तो यह इनको दोबारा बाद में खरीदने का वायदा नहीं करती। फलस्वरूप, द्रव्य का प्रतिस्थापन अथवा आत्मसात होना, स्थायी स्वभाव का होता है। एक दूसरे प्रकार की क्रिया होती है जिसे में केंद्रीय बैंक प्रतिभूतियों को खरीदती है, तथा इस क्रय अनुबंध में, प्रतिभूतियों की पुनबिक्री की तिथि और कीमत का विवरण होता है। इस प्रकार विधि के अनुसार उधार दिये गये द्रव्य पर जो ब्याज दिया जाता है उसे रेपो रेट (Repo Rate) कहते हैं। इसी प्रकार प्रतिभूतियों को पूर्णरूप बिक्री के बजाय एक केंद्रीय बैंक एक अनुबंध के अंर्तगत बिक्री कर सकती है जिसमें प्रतिभूतियों की पुनः खरीद की तिथि तथा कीमत का विवरण होता है। इस प्रकार के अनुबंध को उलट पुनः क्रय अनुबंध (Reverse Repurchase Rate) अथवा ‘उलट रेपो’ (Reverse Repo) कहते हैं। भारतीय रिजर्ब बैंक, विभिन्न परिपक्कता तिथियों के लिये (रात भर का, सात दिन, चौदह दिन आदि) रेपो एवं रिवर्स रेपो क्रियाएँ करता है। यह क्रियाएँ भारतीय रिजर्व बैंक की मौद्रिक नीति का प्रमुख उपकरण बन गये हैं।

रिज़र्व बैंक अॉफ़ इंडिया मुद्रा की पूर्ति को इस दर में किस पर वह व्यावसायिक बैंकों को ऋण प्रदान करती है, परीवर्तन करके, प्रभावित कर सकती है। भारत में इस दर को बैंक दर कहा जाता है। बैंक दर में वृद्धि से, व्यवसायिक बैंकों द्वारा लिये गये ऋण, अधिक खर्चीले हो जाते हैं जिससे व्यावसायिक बैंकों के कोषों में कमी आजाती है और इस प्रकार मुद्रा पूर्ति कम हो जाती है। बैंक दर में कमी, मुद्रा पूर्ति में वृद्धि कर सकती है।

बॉक्स 3.1: माँग और पैसे की आपूर्ति : एक विस्तृृत चर्चा

मुद्रा सभी प्रकार की संपत्तियों में सबसे तरल संपत्ति इस अर्थ में है कि यह सार्वभौमिक रूप से स्वीकार्य है और इसका किसी दूसरी वस्तु के रूप में आसानी से विनिमय किया जा सकता है। दूसरी ओर, इसकी अवसर लागत भी होती है। यदि मुद्रा की एक निश्चित नकद राशि धारण करने के बदले आप इसे किसी बैंक के निक्षेप में जमा करते हैं, तो आपको इस जमा मुद्रा पर ब्याज प्राप्त होता है। एक निश्चित समय पर कितनी मुद्रा का धारण किया जाए, इसका निर्धारण करते समय तरलता से लाभ और ब्याज के त्याग की हानि के संबंध में विचार करना होगा। अतः मुद्रा शेष की माँग प्रायः तरलता अधिमान कहलाता है। लोगों में मुद्रा कोष रखने की इच्छा के मुख्यतः दो उद्देश्य हैं।

संव्यवहार प्रयोजन

मुद्रा धारण करने का मुख्य प्रयोजन संव्यवहारों को जारी रखना है। अगर आप अपनी आय साप्ताहिक आधार पर प्राप्त करते हैं और सप्ताह के पहले दिन बिल का भुगतान करते हैं, तो आपको पूरे सप्ताह नकद राशि धारण करने की आवश्यकता नहीं होती। आप अपने नियोक्ता को कह सकते हैं कि वह आपके साप्ताहिक वेतन से व्यय को सीधे काट कर बाकी बचे वेतन को आपके बैंक खाते में जमा कर दें। लेकिन हमारे व्यय के ढाँचे और प्राप्तियों में प्रायः मिलान नहीं होता। लोग अलग-अलग समय पर आय प्राप्त करते हैं, किंतु उनका व्यय उस पूरे समयांतराल में निरंतर होता रहता है। मान लीजिए कि आपको प्रत्येक माह की पहली तारीख को 100 रु. आय प्राप्त होती है और इसका माह के शेष दिनों में व्यय होता रहता है। इस प्रकार, माह के आरंभ और अंत में आपका रोकड़ शेष क्रमशः 100 रु. और 0 रु. रहता है। तब आपकी औसत नकद धारिता की गणना (100 रु. + 0 रु.) 2 = 50 रु. के रूप में की जा सकती है, जिससे आप हर माह 100 रु. मूल्य का संव्यवहार करते हैं। अतः आपकी मुद्रा की औसत संव्यवहार माँग आपकी मासिक आय के आधे के बराबर है अथवा दूसरे शब्दों में, आपके मासिक संव्यवहार का मूल्य आधा है।

अब हम दो व्यक्ति वाली अर्थव्यवस्था पर विचार करेंगे, जिसमें दो सत्व–एक फर्म (एक व्यक्ति का स्वामित्व) और एक श्रमिक हैं। प्रत्येक महीने के प्रथम दिन फर्म श्रमिक को 100 रु.वेतन देती है। श्रमिक इसके बदले आय को फर्म द्वारा उत्पादित वस्तु पर पूरे माह में व्यय करता है। यहाँ अर्थव्यवस्था में केवल एक ही वस्तु उपलब्ध है। इस प्रकार, प्रत्येक माह के आरंभ में श्रमिक के पास 100 रु. मुद्रा शेष रहता है और फर्म के पास 0 रु.। माह के अंतिम दिन तस्वीर उल्टी होती है–फर्म के पास 100 रु. होता है जो उसे श्रमिक को अपनी वस्तु बेचने से प्राप्त हुआ है। फर्म और श्रमिक की औसत मुद्रा धारिता 50 रु. के बराबर है। इस प्रकार, अर्थव्यवस्था में संव्यवहार के लिए मुद्रा की माँग 100 रु. के बराबर होगी। इस अर्थव्यवस्था में मासिक संव्यवहार का कुल परिमाण 200 रु. है। फर्म 100 रु. मूल्य का उत्पाद श्रमिक को बेचता है और श्रमिक 100 रु. मूल्य की सेवा फर्म को बेचता है। किसी-किसी इकाई अवधि में इस अर्थव्यवस्था में संव्यवहार के लिए मुद्रा की माँग संव्यवहार की कुल मात्रा का अंश मात्र होगी।

अतः सामान्य अर्थों में मुद्रा की संव्यवहार माँग, ![1676.png]() को निम्नलिखित रूप में लिखा जा सकता हैः

को निम्नलिखित रूप में लिखा जा सकता हैः

को निम्नलिखित रूप में लिखा जा सकता हैः

को निम्नलिखित रूप में लिखा जा सकता हैः = k.T (3.1)

= k.T (3.1)जहाँ T एक इकाई समयावधि में अर्थव्यवस्था में संव्यवहार का कुल मूल्य (मौद्रिक) है और k धनात्मक अंश है।

ऊपर वर्णित दो-व्यक्ति वाली अर्थव्यवस्था को दूसरी दृष्टि से भी देखा जा सकता है। आपको शायद आश्चर्य होगा कि 200 रु. प्रतिमाह के संव्यवहार के लिए अर्थव्यवस्था में 100 रु. मूल्य के मुद्रा शेष का प्रयोग होता है। इस पहेली का उत्तर सरल हैः महीने में दो बार प्रत्येक रुपये का हस्तांतरण होता है। प्रथम दिन नियोक्ता की जेब से इसका शिफ्ट श्रमिक की जेब में होता है और महीने के दौरान बार-बार यह रुपया श्रमिक से नियोक्ता के पास जाता है। मुद्रा की एक इकाई का एक इकाई अवधि में जितनी बार हस्तांतरण होता है, उसे मुद्रा का संचलन वेग कहते हैं। उपयुक्ρत उदाहरण में 2, अर्थों का विलोम-मुद्रा अधिशेष और संव्यवहार मूल्य का अनुपात है। अतः हम सामान्य रूप में समीकरण 3.1 को निम्न रूप से दुबारा लिख सकते हैं।

.

. = T अथवा v.

= T अथवा v. = T (3.2)

= T (3.2)जहाँ V=![1701.png]() संचलन वेग है। उल्लेखनीय है कि उपर्युक्त समीकरण की दायीं ओर का पद T प्रवाह परिवर्त है जबकि मुद्रा की माँग,

संचलन वेग है। उल्लेखनीय है कि उपर्युक्त समीकरण की दायीं ओर का पद T प्रवाह परिवर्त है जबकि मुद्रा की माँग,![1706.png]() एक स्टॉक संकल्पना है–यह मुद्रा के स्टॉक को दर्शाती है, जो कि लोग किसी निश्चित समय पर धारण करना चाहते हैं। किंतु मुद्रा के वेग v का समय आयाम होता है। इससे किसी इकाई समयावधि में अर्थात् एक माह या एक वर्ष में जितनी बार स्टॉक की एक इकाई का हस्तांतरण होता है, उसकी संख्या सूचित होती है। अतः बायीं ओर v.

एक स्टॉक संकल्पना है–यह मुद्रा के स्टॉक को दर्शाती है, जो कि लोग किसी निश्चित समय पर धारण करना चाहते हैं। किंतु मुद्रा के वेग v का समय आयाम होता है। इससे किसी इकाई समयावधि में अर्थात् एक माह या एक वर्ष में जितनी बार स्टॉक की एक इकाई का हस्तांतरण होता है, उसकी संख्या सूचित होती है। अतः बायीं ओर v.![1711.png]() मुद्रा के संव्यवहार के कुल मूल्य का मूल्यांकन करता है, जो कि इस समयावधि में स्टॉक में होता है। यह प्रवाह परिवर्त है और यह दायीं ओर के परिवर्त के बराबर होता है।

मुद्रा के संव्यवहार के कुल मूल्य का मूल्यांकन करता है, जो कि इस समयावधि में स्टॉक में होता है। यह प्रवाह परिवर्त है और यह दायीं ओर के परिवर्त के बराबर होता है।

संचलन वेग है। उल्लेखनीय है कि उपर्युक्त समीकरण की दायीं ओर का पद T प्रवाह परिवर्त है जबकि मुद्रा की माँग,

संचलन वेग है। उल्लेखनीय है कि उपर्युक्त समीकरण की दायीं ओर का पद T प्रवाह परिवर्त है जबकि मुद्रा की माँग, एक स्टॉक संकल्पना है–यह मुद्रा के स्टॉक को दर्शाती है, जो कि लोग किसी निश्चित समय पर धारण करना चाहते हैं। किंतु मुद्रा के वेग v का समय आयाम होता है। इससे किसी इकाई समयावधि में अर्थात् एक माह या एक वर्ष में जितनी बार स्टॉक की एक इकाई का हस्तांतरण होता है, उसकी संख्या सूचित होती है। अतः बायीं ओर v.

एक स्टॉक संकल्पना है–यह मुद्रा के स्टॉक को दर्शाती है, जो कि लोग किसी निश्चित समय पर धारण करना चाहते हैं। किंतु मुद्रा के वेग v का समय आयाम होता है। इससे किसी इकाई समयावधि में अर्थात् एक माह या एक वर्ष में जितनी बार स्टॉक की एक इकाई का हस्तांतरण होता है, उसकी संख्या सूचित होती है। अतः बायीं ओर v. मुद्रा के संव्यवहार के कुल मूल्य का मूल्यांकन करता है, जो कि इस समयावधि में स्टॉक में होता है। यह प्रवाह परिवर्त है और यह दायीं ओर के परिवर्त के बराबर होता है।

मुद्रा के संव्यवहार के कुल मूल्य का मूल्यांकन करता है, जो कि इस समयावधि में स्टॉक में होता है। यह प्रवाह परिवर्त है और यह दायीं ओर के परिवर्त के बराबर होता है।अंततोगत्वा किसी अर्थव्यवस्था में दिए हुए वर्ष में समस्त संव्यवहार के लिए मुद्रा की माँग और सकल घरेलू उत्पाद नाममात्र के बीच संबंध का अध्ययन करने में हमारी दिलचस्पी होगी। किसी अर्थव्यवस्था में वार्षिक संव्यवहार के वार्षिक मूल्य में सभी प्रकार की मध्यवर्ती वस्तुओं और सेवाओं के संव्यवहार आते हैं और स्पष्ट रूप से यह नाममात्र के सकल घरेलू उत्पाद की अपेक्षा बहुत अधिक होता है। लेकिन सामान्यतः संव्यवहारों के मूल्य और नाममात्र के सकल घरेलू उत्पाद के बीच स्थायी और धनात्मक संबंध रहता है। नाममात्र के सकल घरेलू उत्पाद में वृद्धि से संव्यवहार के कुल मूल्य में वृद्धि सूचित होती है और इस प्रकार समीकरण (3.1) से संव्यवहार के लिए मुद्रा की माँग अपेक्षाकृत अधिक होती है। अतः सामान्यतः समीकरण (3.1) में निम्न प्रकार से परिवर्तन किया जा सकता हैः

= kPY (3.3)

= kPY (3.3)जहाँ Y वास्तविक सकल घरेलू उत्पाद है और P सामान्य कीमत स्तर अथवा सकल घरेलू उत्पादक अवस्फीतिक है। उपर्युक्त समीकरण बताता है कि किसी अर्थव्यवस्था में संव्यवहार के लिए मुद्रा की माँग का अर्थव्यवस्था की वास्तविक आय और उसके औसत कीमत स्तर के बीच धनात्मक संबंध होता है।

सट्टा उद्देश्य प्रयोजन

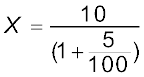

कोई व्यक्ति भू-संपत्ति, बहुमूल्य धातुओं, बंधपत्रों, मुद्रा इत्यादि के रूप में अपने पास धन संचित कर सकता है। सरलता की दृष्टि से हम मुद्रा के अलावा परिसंपत्तियों के अन्य सभी रूपों को मिलाकर एकल कोटि "बंधपत्र" बना लें। प्रतीकात्मक रूप में बंधपत्र एेसे कागज़ हैं, जो एक समयावधि के उपरांत भविष्य में मौद्रिक प्रतिफल की धारा का वादा करते हैं। सरकार अथवा फर्म जनता से लिए गए उधार के लिए इन कागज़ों को जारी करते हैं और बाज़ार में इन्हें खरीदा-बेचा जा सकता है। निम्नलिखित द्वि-आवधिक बंधपत्र पर विचार कीजिए। कोई फर्म जनता से 100 रु. का कर्ज़ लेना चाहती है। वह एक बंधपत्र जारी करती है जो प्रथम वर्ष के अंत में 10 रु. और दूसरे वर्ष के अंत में मूलधन 100 रु. के साथ 10 रु. के योगफल को देने का भरोसा दिलाता है। एेसे बंधपत्र का अंकित मूल्य 100 रु., परिपक्वता अवधि 2 वर्ष और कूपन दर 10 प्रतिशत है। कल्पना कीजिए कि आपके बचत बैंक खाते पर प्रचलित ब्याज की दर 5% के बराबर है। स्वाभाविक है कि आप इस बंधपत्र से अर्जित आय की तुलना अपने बचत बैंक खाते के ब्याज से करेंगे, इस संबंध में आप जो प्रश्न करेंगे वह इस प्रकार हैः कितना रुपया बचत बैंक खाते में रखा जाये कि उससे वर्ष के अंत में 10 रु. का सृजन हो सके? इस राशि को X मान लीजिए।

अतः,

X (1 + ![1721.png]() ) = 10

) = 10

) = 10

) = 10अथवा, दूसरे शब्दों में,

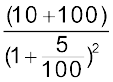

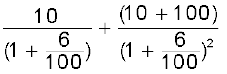

X की इस मात्रा को बाज़ार की ब्याज दर के बट्टे पर 10 रु॰ का वर्तमान मूल्य कहते हैं। इसी प्रकार, मुद्रा की वह मात्रा जो बचत बैंक खाते में रखी जाती है, इससे 2 वर्ष के अंत में 110 रु. का सृजन होगा। अतः बंधपत्र से प्राप्त प्रतिफल का वर्तमान मूल्य निम्नलिखित के बराबर होगा,

वर्तमान मूल्य (PV) = X + Y = ![1731.png]() +

+ ![1736.png]()

+

+

उपर्युक्त गणना से प्रकट होता है कि यह 109.29 रु. (लगभग) है। अभिप्राय यह है कि आप अपने बचत बैंक खाते में यदि 109.29 रु. रखेंगे, तो उससे उतना ही प्रतिफल प्राप्त होगा जितना कि बंधपत्र से। किंतु बंधपत्र का विक्रेता उतना ही प्रदान करता है, जितना कि उसका अंकित मूल्य 100 रु. है। स्पष्टतः बचत बैंक खाते की अपेक्षा बंधपत्र अधिक आकर्षक है और लोगों में बंधपत्र लेकर रखने की तीव्रता बढ़ जाएगी। प्रतिस्पर्धी बोली से बंधपत्र के उपर्युक्त अंकित मूल्य में वृद्धि तब तक होगी, जब तक कि बंधपत्र वर्तमान मूल्य (PV) के बराबर न हो जाएगा। यदि कीमत वर्तमान मूल्य (PV) से अधिक होगी तो बंधपत्र बचत बैंक खाते की अपेक्षा कम आकर्षक होगा और लोग इससे छुटकारा पाना चाहेंगे। बंधपत्र की पूर्ति की अधिपूर्ति होगी और बंधपत्र की कीमत पर दबाव नीचे की ओर होगा, जो इसे वर्तमान मूल्य (PV) तक वापस खींच लाएगा। स्पष्ट है कि स्पर्धी परिसंपत्ति बाज़ार की दशा में बंधपत्र की कीमत अपने वर्तमान मूल्य के बराबर संतुलन की स्थिति में होगी।

अब मान लीजिए कि ब्याज की बाज़ार दर में 5% से 6% की वृद्धि होती है। अतः उसी बंधपत्र का वर्तंमान मूल्य और कीमत निम्नलिखितहोगाः

= 107.33 (लगभग)

= 107.33 (लगभग)अतः बंधपत्र की कीमत और ब्याज की बाज़ार दर में प्रतिलोम संबंध होता है।

भिन्न-भिन्न लोगों की अर्थव्यवस्था के संबंध में अपनी निजी सूचना के आधार पर ब्याज की बाज़ार दर में भविष्य में होने वाले संचलन के संबंध में आशाएँ भिन्न-भिन्न होंगी। यदि आप सोचते हैं कि ब्याज की बाज़ार दर अकस्मात 8% वार्षिक पर स्थिर होती है, तो आप 5 प्रतिशत चालू के दर के बारे में विचार कर सकते हैं, जो धारणीय समयावधि में बहुत कम हैं। आप ब्याज दर में वृद्धि के बारे में आशा कर सकते हैं और परिणामतः बंधपत्र की कीमत गिर सकती है। यदि आप एक बंधपत्रकर्मी हैं तो बंधपत्र की कीमत में कमी का अर्थ है कि आपको हानि होगी, ठीक उसी तरह जैसे आपके द्वारा धारण की गई संपत्ति के मूल्य में अकस्मात बाज़ार में मूल्यह्रास के कारण आपको हानि होती है। बंधपत्र की कीमत में गिरावट से हुई इस हानि को बंधपत्र धारी की पूँजी हानि कहते हैं। एेसी परिस्थितियों में आप अपने बंधपत्र को बेचने का प्रयास करेंगे और उसके बदले मुद्रा धारण करेंगे। अतः ब्याज की दर और बंधपत्र की कीमत में भविष्य में होने वाले संचलन के संबंध में सट्टा के लिए मुद्रा की माँग में वृद्धि होती है।

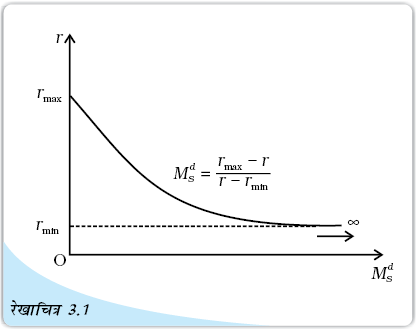

जब ब्याज की दर बहुत ऊँची हो तो हर कोई भविष्य में इसके गिरने की आशा करता है और इस प्रकार बंधपत्र धारण करने से पूँजीगत लाभ की आशा करता है। अतः लोग अपनी मुद्रा को बंधपत्र में बदल देते हैं। इस प्रकार सट्टा के लिए मुद्रा की माँग कम होगी। जब बाज़ार दर गिरती है, तो बहुसंख्यक लोग आशा करते हैं कि भविष्य में इसमें वृद्धि होगी और पूँजीगत हानि की आशा करते हैं। इस प्रकार, वे अपने बंधपत्र को मुद्रा में परिवर्तित करते हैं जिससे सट्टा के लिए मुद्रा की माँग में वृद्धि होती है। सट्टा के लिए मुद्रा की माँग और ब्याज की दर में व्युत्क्रम संबंध होता है। एक सरल रूप की कल्पना करने पर सट्टा के लिए मुद्रा की माँग को इस प्रकार लिखा जा सकता है

=

=  (3.4)

(3.4)जहाँ r ब्याज की बाज़ार दर और rmax और rmin उच्च और निम्न मान्यताएँ धनात्मक नियतांक हैं। समीकरण (3.4) से स्पष्ट है कि r में rmax से rmin तक में कमी होती है, तो ![1756.png]() का मूल्य शून्य से अनंत तक बढ़ता है।

का मूल्य शून्य से अनंत तक बढ़ता है।

का मूल्य शून्य से अनंत तक बढ़ता है।

का मूल्य शून्य से अनंत तक बढ़ता है।जैसाकि पूर्वोलिखित है कि ब्याज की दर को धारित मुद्रा अधिशेष का अवसर लागत अथवा कीमत के रूप में समझा जा सकता है। यदि अर्थव्यवस्था में मुद्रा की पूर्ति में वृद्धि होती है और लोग बंधपत्र खरीदते हैं, तो बंधपत्र के लिए मुद्रा की इस अतिरिक्त माँग में वृद्धि होगी, जिससे बंधपत्र की कीमत बढ़ेगी और ब्याज की दर में गिरावट आएगी। दूसरे शब्दों में, अर्थव्यवस्था में मुद्रा की बढ़ी हुई पूर्ति से अधिशेष मुद्रा धारित करने के लिए आपको एक कीमत चुकानी पड़ेगी, अर्थात् ब्याज की दर में कमी आएगी। किंतु, यदि ब्याज की बाज़ार दर पहले से ही काफी निम्न हो, जिससे कि हर कोई यह आशा करे कि भविष्य में इसमें वृद्धि होगी, इस कारण से कोई पूँजी की क्षति करके बंधपत्र नहीं रखेगा। अर्थव्यवस्था में हर कोई अपने धन को मुद्रा अधिशेष के रूप में रखता है। यदि अर्थव्यवस्था में अतिरिक्त मुद्रा इंजेक्ट की जाती है, तो इसका उपयोग बंधपत्र की माँग में वृद्धि और पुनः rmin स्तर से नीचे ब्याज की दर में कमी के बिना, मुद्रा अधिशेष के लिए लोगों की लालच को परितृप्त करने में इसका उपयोग किया जाएगा। एेसी स्थिति को तरलता पाश कहते हैं। सट्टा के लिए मुद्रा की माँग फलन यहाँ अनंत लोचदार है।

रेखाचित्र 3.1 में सट्टा के लिए मुद्रा की माँग को समस्तरीय अक्ष पर और ब्याज की दर को उर्ध्व-अक्ष पर अंकित किया गया है। जब r = rmax, तो सट्टा के लिए मुद्रा की माँग शून्य है। ब्याज की दर इतनी ऊँची है कि हर कोई भविष्य में इसके गिरने की आशा करता है और इसलिए यह विश्वास करता है कि भविष्य में पूँजी लाभ होगा। अतः हर कोई सट्टा मुद्रा अधिशेष को बंधपत्र में बदल देता है। जब r = rmin, तो अर्थव्यवस्था तरलता पाश में होती है। हर कोई ब्याज दर में भविष्य में वृद्धि के लिए तथा बंधपत्र की कीमत में गिरावट के लिए आश्वस्त रहता है। हर कोई अपने धन को मुद्रा के रूप में रखता है और सट्टा के लिए मुद्रा की माँग अनंत होती है।

अतः अर्थव्यवस्था में मुद्रा की कुल माँग की रचना अंतरण माँग और सट्टा माँग से होती है। पूर्ववर्ती वास्तविक सकल घरेलू उत्पाद (GDP) और कीमत स्तर का सीधा समानुपाती होता है, जबकि परवर्ती और ब्याज की बाज़ार दर में व्युत्क्रम संबंध होता है। अर्थव्यवस्था में मुद्रा की समस्त माँग को संक्षेप में निम्नलिखित समीकरण से दर्शाया जा सकता है

Md = ![1761.png]() +

+ ![1766.png]()

+

+

या, Md = kPY + ![1771.png]() (3.5)

(3.5)

(3.5)

(3.5)मुद्रा की पूर्ति

आधुनिक अर्थव्यवस्था में मुद्रा के अंतर्गत मुख्य रूप से देश के मौद्रिक प्राधिकरण द्वारा जारी करेंसी, नोट और सिक्के आते हैं। भारत में करेंसी नोट भारतीय रिर्ज़व बैंक जारी करता है जो कि भारत का मौद्रिक प्राधिकरण है। किंतु सिक्के भारत सरकार द्वारा जारी किये जाते हैं। करेंसी नोट और सिक्कों के अतिरिक्त, व्यावसायिक बैंकों में लोगों द्वारा जमा किये गए बचत खाते और चालू खाते को भी मुद्रा कहा जाता है, क्योंकि इन खातों से आहरित चेकों का उपयोग संव्यवहार के लिए किया जाता है। एेसी जमा को माँग जमा कहते हैं, जो खाताधारी की माँग पर बैंक द्वारा भुगतान योग्य होता है। अन्य जमा, जैसे आवधि जमा की परिपक्वता की अवधि निश्चित होती है और इसे आवधिक जमा कहा जाता है।

सट्टे के लिए मुद्रा की माँग

चूँकि 100 रु. के नोट का उपयोग करके दुकान से 100 रु. मूल्य की वस्तु प्राप्त की जा सकती है, इसलिए कागज़ का मूल्य नगण्य होता है–निश्चित रूप से 100 रु. से कम। इसी तरह, 5 रु. के सिक्के में धातु का मूल्य संभवतः 5 रु. नहीं होता है, तो फिर लोग इन सिक्कों और नोट को उन वस्तुओं के विनिमय के रूप में क्यों स्वीकार करते हैं, जो स्पष्ट रूप से इनसे अधिक मूल्यवान है? करेंसी नोट और सिक्कों का मूल्य इन मदों के प्राधिकरण द्वारा जारी की गई गारंटी से व्युत्पन्न होता है। प्रत्येक करेंसी नोट पर भारतीय रिज़र्व बैंक के द्वारा एक वादा किया जाता है। यदि कोई भारतीय रिज़र्व बैंक अथवा किसी व्यावसायिक बैंक को नोट प्रस्तुत करता है, भारतीय रिज़र्व बैंक उस नोट पर अंकित मूल्य के बराबर क्रय-शक्ति प्रदान करने के लिए उत्तरदायी है। सिक्कों के संबंध में भी यही बात सही है। अतः करेंसी नोट और सिक्कों को कागज़ी मुद्रा कहते हैं। इनका सोने और चाँदी के सिक्के की तरह आंतरिक मूल्य नहीं होता। इनको वैधानिक पत्र भी कहते हैं, क्योंकि देश के किसी भी नागरिक के द्वारा इसके किसी भी प्रकार के संव्यवहार को अस्वीकार नहीं किया जा सकता है। किंतु बचत अथवा चालू खाते में आहरित चेक को किसी के भी द्वारा अस्वीकार किया जा सकता है। अतः माँग जमा वैध मुद्रा नहीं है।

वैध परिभाषाएँः संकुचित और व्यापक मुद्रा

मुद्रा की माँग की तरह, मुद्रा की पूर्ति एक स्टॉक परिवर्त होती है। एक निश्चित समय में लोगों में संचरण करने वाली कुल मुद्रा को मुद्रा की पूर्ति कहते हैं। भारतीय रिज़र्व बैंक मुद्रा की पूर्ति के वैकल्पिक मापों को चार रूपों में प्रकाशित करता है, नामतः M1, M2, M3 और M4.। ये सभी निम्नलिखित तरह से परिभाषित किये जाते हैं–

M1 = CU + DD

M2 = M1 + डाकघर बचत बैंकों में बचत जमाएँ

M3 = M1 + व्यावसायिक बैंकों की निवल आवधिक जमाएँ

M4 = M3 + डाकघर बचत संस्थाओं में कुल जमाएँ (राष्ट्रीय बचत प्रमाणपत्रों को छोड़कर)

यहाँ, CU लोगों द्वारा रखी गई करेंसी (नोट और सिक्के) हैं और DD व्यावसायिक बैंकों द्वारा रखी गयी निवल माँग जमा है। ‘निवल’ शब्द से बैंक के द्वारा रखी गयी लोगों की जमा का ही बोध होता है और इसलिए यह मुद्रा की पूर्ति में शामिल हैं। अंतर बैंक जमा, जो एक व्यावसायिक बैंक दूसरे व्यावसायिक बैंक में रखते हैं, को मुद्रा की पूर्ति के भाग के रूप में नहीं जाना जाता है।

M1 और M2 संकुचित मुद्रा कहलाती है। M3 और M4 को व्यापक मुद्रा कहते हैं। ये कोटियाँ तरलता के घटते हुए क्रम में होती है। M1 संव्यवहार के लिए सबसे तरल और आसान है, जबकि M4 इनमें सबसे कम तरल है। M3 मुद्रा पूर्ति की माप का सबसे साधारण रूप है। इसे समस्त मौद्रिक संसाधन 2 भी कहते हैं।

2कालावधि में M1 और M3 में अंतर का आकलन के लिए परिशिष्ट को देखिए।

बॉक्स 3.2: विमुद्रीकरण

अर्थव्यवस्था में भ्रष्टाचार, कालाधन, आतंकवाद और जाली मुद्रा के चलन जैसी समस्याओं से निपटने के लिये, नवंबर 2016 में, भारत सरकार द्वारा विमुद्रीकरण एक नई पहल थी। 500 और 1000 रूपयों के करेंसी नोट विधिग्राह्य नहीं रहे। 500 तथा 2000 रूपयों के नोटों की एक नई श्रृंखला शुरू की गई। लोगों को कहा गया कि वे 31 दिसंबर 2016 तक बिना किसी घोषणा के पुराने नोटों को अपने बैंक खाते में जमा कर सकते हैं और 31 मार्च 2017 तक घोषणासहित भारतीय रिजर्व बैंक में जमा कर सकते हैं।

व्यवस्था को पूर्णरूपेण टूटने तथा चलन में नकदी की कमी से बचाने के लिये, सरकार ने लोगों को 4000 रूपया प्रति व्यक्ति प्रतिदिन, पुराने नोटों में परिवर्तित करने की अनुमति प्रदान की।

पेट्रोल पम्पों, सरकारी अस्पतालों में तथा सरकारी अदायगियों जैसे बिजली के बिल, करों आदि के भुगतान के लिये, 12 दिसंबर 2016 तक पुराने नोट विधिग्राह्य मुद्रा के रूप में स्वीकार किए गए।

सरकार के इस कदम की प्रशंसा तथा आलोचना दोनों हुई। बैंकों तथा ए.टी.एम. के बाहर लोगों की लंबी-लंबी कतारें लगने लगी। चलन में मुद्रा की कमी का आर्थिक क्रियाओं पर विपरीत प्रभाव पड़ा। वैसे, समय बीतने के साथ स्थिति में सुधार हुआ और सामान्य स्थिति आ गई।

इस कदम के धनात्मक प्रभाव भी हुए। इससे कर अनुपालन में सुधार हुआ और बड़ी संख्या में लोगों को कर के दायरे में लाया जा सका। लोगों की बचत औपचारिक वित्तीय व्यवस्था के अंतर्गत आ गई। फलस्वरूप, बैंकों के पास अधिक साधन एकत्रित हो गए जिनको लोगों को कम ब्याज पर ऋण प्रदान करने में उपयोग किया जा सकता है। यह कदम, कालेधन की समस्या को हल करने के लिये सरकार के निर्णय का प्रदर्शन है कि कर की चोरी को अब आगे सहन नहीं किया जायेगा। कर वंचक सोचेंगे कि अचानक दंडात्मक कर देने की जोखिम की अपेक्षा, नियमित सामान्य कर देना उत्तम है। कर अनुपालन बढ़ेगा और भ्रष्टाचार में कमी आयेगी। नकद लेनदेनों को औपचारिक भुगतान प्रणाली में शिफ्ट करके विमौद्रीकरण एक और तरीके से कर प्रशासन की सहायता होगी। गृहस्थ और फर्में, नकद से इलेक्ट्रॉनिक भुगतान टेक्नोलॉजी की तरफ शिफ्ट होने लगे हैं।

सारांश

मुद्रा के माध्यम के बिना वस्तुओं के विनिमय को वस्तु विनिमय कहते हैं। आवश्यकताओं के उभय संयोग के अभाव में यह अप्रचलित हो गया। मुद्रा साधारणतः विनिमय के स्वीकार्य माध्यम के कार्य से विनिमय को सुगम बनाती है। आधुनिक अर्थव्यवस्था में लोग मुख्य रूप से दो उद्देश्यों से मुद्रा धारण करते हैं- अंतरण उद्देश्य और सट्टा उद्देश्य। इसके विपरीत मुद्रा की पूर्ति में करेंसी नोट और सिक्के, व्यावसायिक बैंकों द्वारा रखी गई माँग और आवधिक जमा आदि आते हैं। इसका वर्गीकरण संकुचित और व्यापक मुद्रा के रूप में तरलता के घटते हुए क्रम के अनुसार किया जाता है। भारत में मुद्रा की पूर्ति का नियमन भारतीय रिज़र्व बैंक करता है, जो कि देश के मौद्रिक प्राधिकरण के रूप में कार्य करता है। अर्थव्यवस्था में मुद्रा की पूर्ति में परिवर्तनों के लिए लोगों के विभिन्न कार्यकलाप, देश के व्यावसायिक बैंक और भारतीय रिज़र्व बैंक उत्तरदायी हैं। भारतीय रिज़र्व बैंक उच्च शक्तिशाली मुद्रा के स्टॉक ब्याज दर और व्यावसायिक बैंकों की रिज़र्व आवश्यकताओं को नियंत्रित करके मुद्रा की पूर्ति को नियंत्रित करता है। यह बाह्य आघातों से अर्थव्यवस्था में मुद्रा पूर्ति का स्थिरीकरण करता है।

मूल संकल्पनाएँ

वस्तु विनिमय

आवश्यकताओं का दुहरा संपातन

मुद्रा

विनिमय माध्यम

लेखा की इकाई

संचय मूल्य

बंधपत्र

ब्याज दर

तरलता पाश

कागज़ी मुद्रा

वैधानिक पत्र

संकुचित मुद्रा

व्यापक मुद्रा

करेंसी जमा अनुपात

आरक्षित जमा अनुपात

उच्च शक्तिशाली मुद्रा

मुद्रा गुणकअंतिम ऋणदाता

खुली बाज़ार कार्रवाई

बैंक दर

नकद आरक्षित अनुपात

रेपो दर

उलट रेपो दर

अभ्यास

1. वस्तु विनिमय प्रणाली क्या है? इसकी क्या कमियाँ हैं?

2. मुद्रा के प्रमुख कार्य क्या-क्या हैं? मुद्रा किस प्रकार वस्तु विनिमय प्रणाली की कमियों को दूर करता है?

3. संव्यवहार के लिए मुद्रा की माँग क्या है? किसी निर्धारित समयावधि में संव्यवहार मूल्य से यह किस प्रकार संबंधित है?

4. भारत में मुद्रा पूर्ति की वैकल्पिक परिभाषा क्या है?

5. वैधानिक पत्र क्या है? कागज़ी मुद्रा क्या है?

6. उच्च शक्तिशाली मुद्रा क्या है?

7. व्यावसायिक बैंक के कार्यों का वर्णन कीजिए।

8. मुद्रा गुणक क्या है? गुणक का मूल्य क्या निर्धारित करता हैं?

9. भारतीय रिज़र्व बैंक की मौद्रिक नीति के कौन-कौन से उपकरण हैं?

10. क्या आप एेसा मानते हैं कि अर्थव्यवस्था में व्यावसायिक बैंक ही ‘मुद्रा का निर्माण करते हैं?’

11. भारतीय रिज़र्व बैंक की किस भूमिका को अंतिम ऋणदाता कहा जाता है?

सुझावात्मक पठन

डोर्न बुश आर. और एस. फिशर 1990, मैक्रोइकोनॉमिक्स (पाँचवा संस्करण) पृष्ठ 345-427, मैक्ग्राहिल, पेरिस।

ब्रेनसन डब्ल्यू. एच. 1992, मैक्रोइकोनॉमिक थ्योरी एंड पॉलिसी (छठा संस्करण) पृष्ठ 243-280, हार्पर कॉलिन्स पब्लिशर्स इंडिया प्राइवेट लिमिटेड, नयी दिल्ली।

सिकदर एस., 2006, प्रिंसिपल अॉफ मैक्रोइकोनॉमिक्स, पृष्ठ 77 - 89, अॉक्सफोर्ड यूनिवर्सिटी प्रेस, नयी दिल्ली।

परिशिष्ट 3.1

अनंत ज्यामितीय शृंखलाओं का योग

हम निम्नलिखित रूप से एक अनंत ज्यामितीय शृंखलाओं का योग ज्ञात करना चाहते हैं

S = a + a.r + a.r2 + a.r3 + · · · + a.rn · · ·∞

जहाँ a और r वास्तविक संख्याएँ हैं और 0 < r < 1 है। योग निकालने के लिए उपर्युक्त समीकरण को r से गुणा कीजिए।

r.S = a.r + a.r2 + a.r3 + · · · + a.rn + 1 · · · ∞

दूसरे समीकरण को प्रथम से घटा दीजिए

S – r.S = a

अथवा (1 – r )S = a

जिससे प्राप्त होता है S = ![1661.png]()

मुद्रा गुणक की व्युत्पत्ति के लिए प्रयुक्त उदाहरण में a = 1 और r = 0.4 अतः अनंत शृंखलाओं का मूल्य है-

=

=

भारत में मुद्रा की पूर्ति

परिशिष्ट 3.2

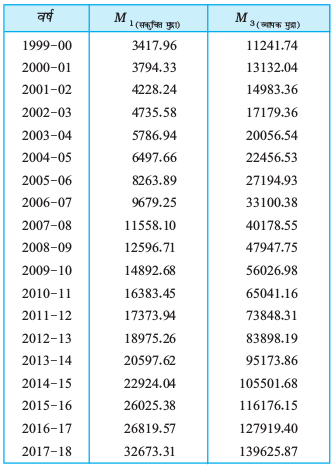

तालिका 3.4: M1 एवं M3 में एक समयावधि परिवर्तन (अरब में)

स्रोत : हैंडबुक अॉफ स्टेटिसटिक्स अॉन इंडियन इकोनॉमी, 2017-18

परिशिष्ट 3.3

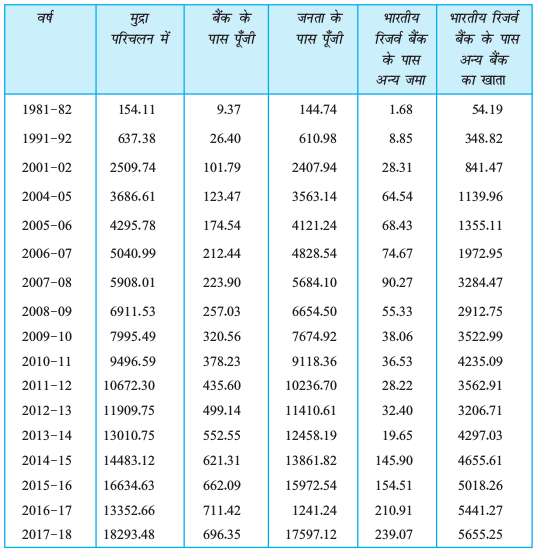

एक समयावधि में मौद्रिक आधार के घटकों में परिवर्तन के स्रोत मुद्रा स्टॉक के घटक

तालिका 3.5: मौद्रिक आधार में बदलाव के स्रोत (अरब में)

स्रोत : हैंडबुक अॉफ स्टेटिसटिक्स अॉन इंडियन इकोनॉमी, 2017-18