Table of Contents

अध्याय 6

खुली अर्थव्यवस्था समष्टि अर्थशास्त्र

खुली अर्थव्यवस्था एक एेसी अर्थव्यवस्था है जो विभिन्न माध्यमों द्वारा अन्य देशों से अंर्तव्यवहार करती है। अब तक हमने इस पहलू पर विचार नहीं किया था और बंद अर्थव्यवस्था तक सीमित रेखा जिसमें शेष विश्व से कोई जुड़ाव हीं होते ताकि हमारा विश्लेषण सरल रहे और समष्टि अर्थशास्त्र के आधार तंत्र की व्याख्या सरल हो। वास्तव में, अधिकांश अर्थव्यवस्थाएँ खुली हैं। इन जुड़ावों को स्थापित करने के तीन तरीके हैं।

1. निर्गत बाजार– एक अर्थव्यवस्था अन्य देशों से वस्तुओं और सेवाओं में व्यापार कर सकती है। इससे चयन विस्तृत होता है, इस अर्थ में कि उपभोक्ता और उत्पादक घरेलू और विदेशी वस्तुओं के बीच चयन कर सकते हैं।

2. वित्तीय बाजार– अधिक बार, एक अर्थव्यवस्था, दूसरे देशों से वित्तीय परिसंपत्तियाँ खरीदती है। इससे विनियोजकों को घरेलू तक विदेशी परिसंपत्तिेयाँ से चयन की अवसर मिलता है।

3. श्रम बाजार– फर्म यह चयन कर सकती हैं कि उत्पादन को कहाँ किया जाए और श्रमिक चयन कर सकते हैं कि कहाँ काम किया जाय। अनेकों अप्रवासन कानून, श्रमिकों की देशों के मध्य आवागमन को प्रतिबंधित करते हैं।

पारंपरिक रूप से, वस्तुओं के अवागमन को, श्रम आवागमन के स्थापना की भाँति देखा गया है। हम, पहले दो जुड़ावों पर विचार करते है।

इस प्रकार, खुली अर्थव्यवस्था वह है जो अन्य देशों के साथ वस्तुओं और सेवाओं में व्यापर करती है और बहुधा, वित्तीय परिसंपत्तियों में भी। उदाहरणार्थ, भारतीय चारों ओर विश्व में उत्पादित वस्तुओं का उपभोग कर सकते हैं और भारत से कुछ वस्तुओं का अन्य देशों को निर्यात किया जाता है।

इस प्रकार, विदेशी व्यापार, भारत की समस्त माँग को दो प्रकार से प्रभावित करता है। प्रथम, जब भारतीय विदेशी वस्तुओं को खरीदते हैं तो उनके द्वारा किया गया व्यय समस्त माँग को कम करते हुए, आय के वर्तुल प्रवाह से रिसाव के रूप में निष्कासित होता है। द्वितीय, विदेशों को जो हम निर्यात करते हैं वह घरेलू उत्पादित वस्तुओं के लिये समस्त माँग में वृद्धि करते हुए वर्तुल प्रवाह में अंत क्षेपण के रूप में प्रवेश करता है।

जब राष्ट्रीय सीमाओं के बीच वस्तुओं का आवागमन होता है, सौदों के लिये द्रव्य का उपयोग किया जाता है। अंर्तराष्ट्रीय स्तर पर एेसी कोई एक करेंसी नहीं है जो किसी एक बैंक द्वारा निर्गमित की जाती हो। विदेशी आर्थिक एजेंट, किसी राष्ट्रीय करेंसी को तभी स्वीकार करेंगे, यदि वे आश्वस्त हो कि उस करेंसी की एक निश्चित मात्रा से वे जो वस्तुएँ खरीद सकेंगे, उसमें अवसर परिवर्तन नहीं होगा। दूसरे शब्दों में, करेंसी की क्रय शाक्ति स्थिर रहेगी।

इस विश्वास के बगैर, किसी करेंसी को अंतर्राष्ट्रीय विनिमय के माध्यम के रूप में उपयोग नहीं किया जायेगा और न ही लेखा की इकाई के रूप में उपयोग होगा क्योंकि एेसा कोई अंतराष्ट्रीय प्रधिकरण नही है जिसके पास यह शक्ति हो कि वह अंतर्राष्ट्रीय लेन देन में किसी करेंसी के उपयोग को लागू कर सके।

भूतकाल में, देशों की सरकारों के द्वारा संभाव्य उपयोगकर्ताओं का विश्वास पाने के लिये यह घोषणा की गई कि राष्ट्रीय मुद्रा निर्वाध रूप से स्थिर कीमत पर दूसरी परिसंपत्तियों में परिवर्तित होंगे, जिसके मूल्य पर जारीकर्ता का कोई नियंत्रण नहीं होगा। यह दूसरी परिसंपत्ति बहुधा सोना या अन्य राष्ट्रीय मुद्राएँ थी। इस वचनबद्धता के दो पहलू हैं जिसने इसकी विश्वसनीयता को प्रभावित किया है- असीमित मात्रा में निर्वाध रूप में परिवर्तन की समता और कीमत, जिस पर परिवर्तन होता है। इन्हीं मुद्रों का निराकरण करने तथा अंतर्राष्ट्रीय लेनदेन में स्थिरता लाने के लिये, अंतराष्ट्रीय मुद्रा प्रणाली की स्थापना की गई।

लेनदेनों के मात्रा में वृद्धि के साथ, स्वर्ण वह परिसंपति नहीं रहा जिसमें राष्ट्रीय करेंसियों को प्रिवर्तित किया जा सके। (बॉक्स 6.1 को देखें)। यद्यपि कुछ राष्ट्रीय करेंसियों की अंतर्राष्ट्रीय मान्यता है, दो देशों के बीच लेन देन में, वह करेंसी महत्वपूर्ण होती है जिसमें व्यापार किया जाता है। उदाहरण के लिए, यदि कोई भारतीय अमेरिका में निर्मित वस्तु खरीदना चाहता है तो लेनदेन को पूरा करने के लिए उसे डॉलरों की आवश्यकता होगी। यदि वस्तु की कीमत 10 डॉलर है तो उसे यह जानना जरूरी होगा कि भारतीय रूपयों में इसकी लागत क्या होगी। एक देश की मुद्रा की किसी अन्य देश की मुद्रा के रूप में कीमत को विदेशी विनिमय दर अथवा सरल रूप में विनिमय दर कहते हैं। इस विषय दर हम खंड 6.2 में विस्तृत चर्चा करेंगे।

6.1 अदायगी-संतुलन

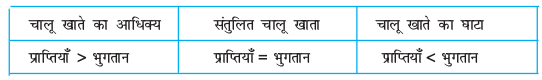

अदायगी संतुलन (BOP) किसी एक देश के निवासियों और शेष विश्व के बीच, एक निश्चित समयावधि में, खासकर 2 वर्ष में, वस्तुओं, सेवाओं और परिसंपत्तियों के लेनदेन का विवरण है। अदायगी संतुलन के दो मुख्य खाते होते हैं- चालू खाता और पूँजी खाता1।

6.1.1 चालू खाता

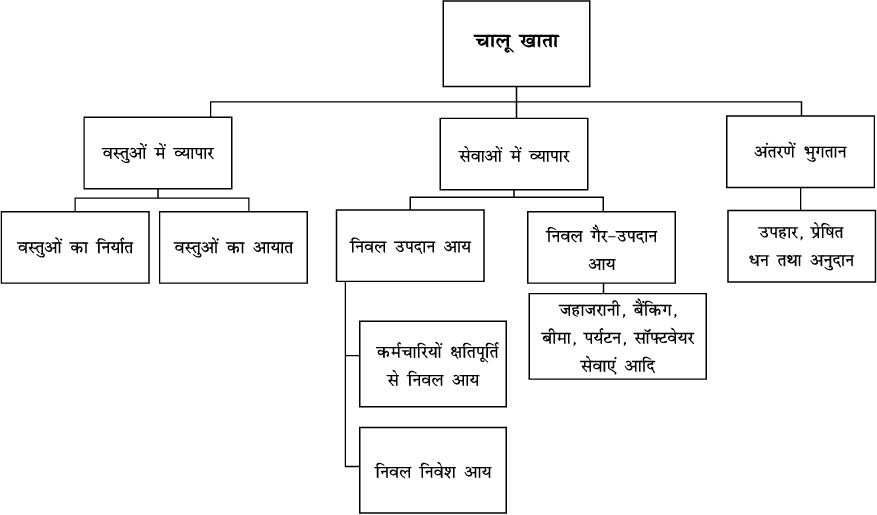

चालू खाता वस्तुओं और सेवाओं के व्यापार में अंतरण अदायगियों का विवरण है। चित्र 6.1, चालू खाते के घटकों की प्रदर्शित करता है। वस्तुओं के व्यापार में, वस्तुओं के निर्यातों तथा आयातों को शामिल किया जाता है। सेवाओं के व्यापार में उपदान आय तथा गैर उपदान आय लेनदेन को शामिल किया जाता है। अंतरण भुगतान, एेसी प्रभत्तियाँ हैं जो किसी देश के निकासियों को निशुल्क प्रभाव होती है और बदले में कोई वस्तुएें अथवा सेवाएँ नहीं देनी पड़ती। इनमें उपहार, प्रेषित जन और अनुदान शामिल हैं। यह सरकार अथवा विदेशों में रहने वाले निजी व्याक्तियों द्वारा दिये जा सकते हैं।

1एक नये वर्गीगरण के अंतर्गत अदायगी संतुलन को तीन खातों में विभाजित किया गया है- चालू खाता, वित्तीय खाता तथा पूंजी खाता। यह अंतर्राष्ट्रीय मुद्रा कोष अदायगी संतुलन एवं अंतर्राष्ट्रीय स्थिति मेन्यूअल (BPM6) के छठे संस्कार के अनुसार है। भारत ने भी इस निवेश परिवर्तन को कर लिया है लेकिन भारतीय रिजर्ब बैंक पुराने वर्गीकरण के आधार पर ही समंकों को छाप रहा है।

विदेशों से वस्तुएँ खरीदना, हमारे देश का व्यय है तथा यह विदेश की आय है। इसलिए, विदेशी वस्तुओं की खरीद अथवा आयात है, हमारे देश में घरेलू वस्तुओं और सेवाओं की माँग को कम कर देते हैं। इसी प्रकार, विदशों को माल बेचने अथवा निर्यातों से हमारे देश को आय प्राप्त होती है जो हमारे देश में वस्तुओं और सेवाओं की कुल घरेलू माँग में वृद्धि करते हैं।

चित्र 6.1 चालू खाते के घटक

चालू खाते में संतुलन

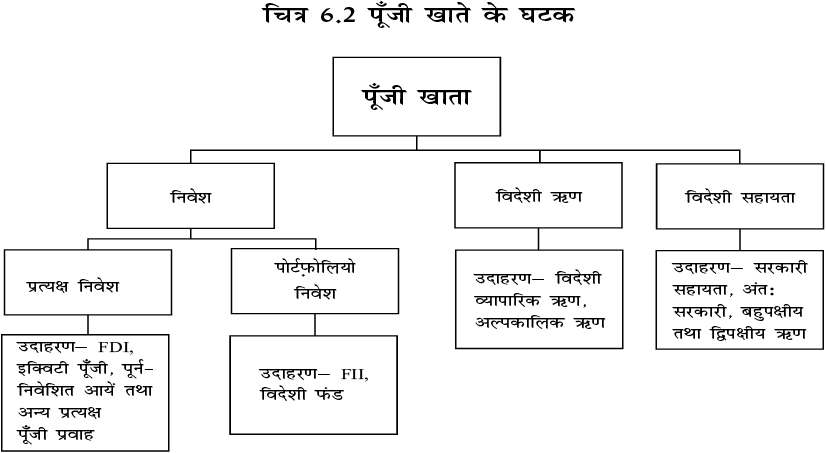

चालू खाता संतुलन में होता है जब, चालू खाते में प्राप्तियाँ चालू खाते के भुगतानों के बराबर होती हैं। चालू खाते के आधिक्य का अर्थ है कि एक देश को अन्य देशों लेना है और चालू खाते के घाटे का अर्थ है कि देश अन्य देशों की ऋणी है।

चालू खाते के संतुलन के दो धरक होते हैं

• व्यापार का संतुलन के दो धरक होते हैं

• अदृश्य मदों का संतुलन

व्यापार संतुलन (BOT) किसी देश के एक निश्चित समयवधि में, निर्यातों और आयातों के मूल्यों की अंतर है। वस्तुओं के निर्यात को BOT में क्रेडिट किया जाता है तथा आयात को BOT में डेबिट किया जाता है। इसका व्यापार संतुलन भी कहते हैं।

BOT को संतुलित कहा जाता है जब वस्तुओं के निर्यात, वस्तुओं के आयात के बराबर होते हैं। BOT में अधिक्य अथवा व्यापार अधिक्य तभी होता है जब कोई देश आयातों की अपेक्षा, वस्तुओं का निर्यात अधिक करता है। घाटे की BOT तब होगा।

जब कोई देश निर्यातों की अपेक्षा, वस्तुओं का अधिक आयात करता है। निवल अदृश्य मदें एक देश के एक निश्चित अवधि में अदृश्य मदों के निर्यातों एवं आयातों के मूल्यों का अंतर होती हैं। अदृश्य मदों में विभिन्न देशों के बीच होने वाली, सेवाओं, हस्तांतरणों तथा आम प्रवाह शामिल होते हैं। सेवाओं के व्यापार में, उपदान तथा गैर-उपदान आय दोनों शामिल किया जाता है। उपदान आय में उत्पादन के साधनों जैसे व्यय, भूमि तथा पूँजी) से प्राप्त निवल अंतर्राष्ट्रीय आयों को शामिल किया जाता है। सेवा-उत्पादों जैसे जहाजरानी, बैंकिंग, पयर्टन, सॉफ्टवेयर सेवाएँ आदि से प्राप्त निवल बिक्री को गैर-उपदान आय कहते हैं।

6.1.2. पूँजी खाता

पूँजी खाता, परिसंपत्तियों के समस्त अंतर्राष्ट्रीय लेनदेनों को दर्ज करता है। परिसम्पत्ति धन को रखने का कोई भी रूप होता है। जैसे, मुद्रा, स्टॉक, बंधपत्र, सरकारी ऋण आदि। परिसम्पत्तियों की खरीद पँजी-खाते में डेबिट की जाती है। यदि कोई भारतीय एक यू. के. कार कंपनी को खरीदता है तो वह इस पूंजी खाते के लेनदेन का, डेबिट मद में प्रविष्टी कर देता है (क्योंकि विदेशी विनिमय का भारत से बाह्य प्रवाह हो रहा है)। दूसरी ओर, परिसंपत्ति की बिक्री जैसे, यू. के. से खरीदी गई, एक भारतीय कंपनी के शेयर की बिक्री एक चीनी व्यापारी को बिक्री करना पूंजी खाते की क्रेडिट मद है। चित्र 6.2 उन मदों का वर्गीकरण करता है जो चालू खाते के लेनदेनों का भाग है। यह मदें प्रत्यक्ष विदेशी विनियोग (FIIs) विदेशी संस्थागत विनयोग (FIIs) विदेशी ऋण तथा सहायता हैं।

पूँजी खाता संतुलन

पूँजीखाता संतुलन में होता है जब पूँजी अंर्तप्रवाह (जैसे विदेशों से ऋण प्राप्ति, विदेशी कंपनियों में शेयरों की बिक्री) पूँजी बाह्य प्रवाहों (जैसे ऋणों की भुगतान, विदेशों में कम्पनियों के शेयरों या परिसंपत्तियों का खरीदना) के बराबर होते हैं। पूँजी खाते में आधिक्य तब होता है जब पूँजी अंर्तप्रवाह, पूँजी खाते में घाटा तब होता है जब पूँजी अंर्तवाह, पूँजी बाह्य प्रवाहों से कम होते हैं।

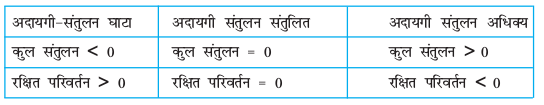

6.1.3 अदायगी-संतुलन और घाटा

अंतर्राष्ट्रीय अदायगी का सार है कि जिस प्रकार अपनी आय से अधिक व्यय करने वाले को, परिसम्पत्तियाँ बेचकर अथवा उधार लेकर, आय व्यय के अंतर को पूरा करना पड़ता है, उसी प्रकार कोई देश जिसके चालू खाते में घाटा है (जो शेष विश्व को बिक्री से प्राप्त धन से अधिक धन व्यय करता है। उसे अपनी परिसम्पत्तियों को बेचकर या विदेशों से ऋण लेकर उस कमी को पूरा करना होता है। इस प्रकार, किसी भी चालू खाता घाटे को निवल पूँजी खाता अधिक्य अर्थात् निवल पूँजी प्रवाह से वित्तपोषित करना होता है।

चालू खाता + पूँजी खाता = 0

वैकल्पिक रूप में, एक देश अपने घाटे को संतुलित करने के लिये, अपने विदेशी विनिमय कोषों का उपयोग कर सकता है। जब घाटा होता है तो रिजर्व बैंक विदेशी विनिमय बेचता है। इसे अधिकारिक कोष विक्रय कहा जाता है। अधिकारिक कोषों में कमी (वृद्धि) का कुल अदायगी-संतुलन घाटा (अधिक्म) कहते हैं। मूलभूत तथ्य यह है कि अदायगी संतुलन में मौद्रिक अधिकारी अंतिम वित्तपोषक होते हैं (अथवा किसी अधिक्य के अधिग्रही होते हैं)

ध्यातव्य है कि अधिकारिक कोष लेनदेन एक अधिकोलित विनिमय दर अवस्था में, अस्थायी विनिमय दरों की अपेक्षा अधिक प्रासंगिक होते हैं।

स्वायत्त और समायोजित लेनदेन

अंतर्राष्ट्रीय आर्थिक लेनदेनों को तब स्वायत कहा जाता है जब लेनदेन, अदायगी संतुलन में विषमता को पूरा करने के अलावा, किसी और कारणवश किये जाते हैं, अर्थात जब वे BOP की दशा से स्वतंत्र होते हैं। एक कारण लाभ कमाना हो सकता है। इन मदों को अदायगी संतुलन में ‘रोक के ऊपर की मदें’ कहते है। जब स्वायत्त प्राप्तियाँ स्वायत्त अदायगियों से अधिक (कम) हों, तो अदायगी संतुलन को अधिवय (घाटा) काहा जाता है।

समायोजित लेनदेनों (रेखाओं के नीचे की मदों) का निर्धारण अदायगी-संतुलन की विषमता द्वारा होता है अर्थात जब अदायगी-संतुलन में घाटा हो अथवा अधिक्य हो। अन्य शब्दों में ये स्वायत्त लेनदेनों के निवल परिणामों द्वारा निर्धारित होते हैं। क्योंकि अधिकारिक कोष लेनदेन BOP की विषमता को पाटने के लिये किये जाते हैं, उन्हें अदायगी-संतुलन में समायोजित मदों के रूप में देखा जाता है (अन्य सभी स्वायत्ता हों)।

त्रुटि और लोपः सभी अंतर्राष्ट्रीय लेनदेनों को सही प्रकार से रिकार्ड करना कठिन है। अतः हमारे पास BOP का एक तीसरा अवयव (चालू और पूंजी खातों के अतिरिक्त) जिसे त्रुटि और लोप का प्रतिबिंबित मानते हैं।

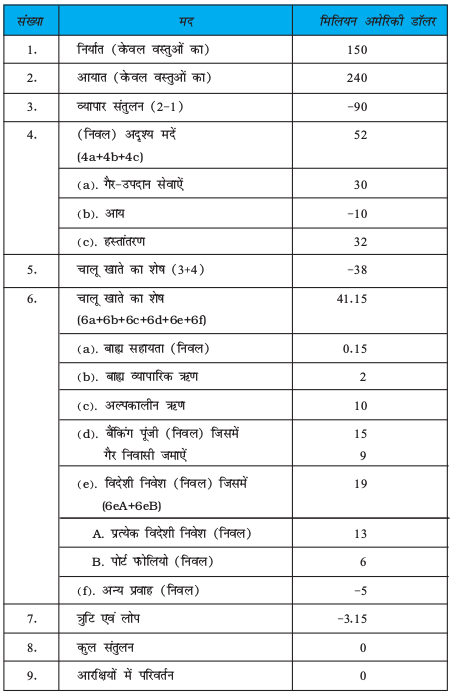

तालिका 6.1 भारत के अदायगी-संतुलन का एक नमूना प्रस्तुत करती है। ध्यान दीजिये, इस तालिका में व्यापार घाटा है, चालू खाते का घाटा है लेकिन पूंजी खाते का अधिक्य है। फलस्वरूप BOP संतुलन में है।

तालिका 6.1 भारत का अदायगी-संतुलन (मिलियन अमेरिकी डॉलरों में)

बॉक्स 6.1

यहाँ दिखाया गया अदायगी संतुलन लेखा, लेनदेनों को दो खातों में बांटता है-चालू खाता तथा पूंजी खाता। वैसे अंर्तराष्ट्रीय मुद्रा कोष द्वारा Balance of Payments and International Investment Position Manual के छठे संस्करण में नये लेखीय मानदंड लागू किये जाने के पश्चात भारतीय रिजर्व बैंक ने भी, अदायगी-संतुलन की संरचना में परिवर्तन किये हैं। नये वर्गीकरण के अनुसार, लेनदेनों को तीन खातों में बांटा गया है- चालू खाता, वित्तीय खाता तथा पूंजी खाता। सबसे महत्वपूर्ण परिवर्तन यह है कि वित्तीय परिसम्पत्तियों जैसे बांड और इक्विटी शेयरों में व्यापार के कारण, हाने वाले सभी लेनदेनों का अब वित्तीय खाते में रख दिया गया है। लेकिन भारतीय रिजर्व बैंक अभी भी पुरानी प्रणाली के अनुसार ही अदायगी-संतुलन खातों को प्रकाशित कर रहा है। अतः यहाँ पर नई प्रणाली के विवरणों को नहीं दिया जा रहा। यह विवरण भारतीय रिजर्व बैंक द्वारा सितम्बर 2010 में प्रकाशित Balance of Payments Manual में उपलब्ध है।

6.2 विदेशी विनिमय बाजार

अंतर्राष्ट्रीय लेनदेन के लेखांकन पर समस्त रूप में विचार करने के पश्चात् अब हम किसी एकल लेनदेन की चर्चा करते हैं। कल्पना कीजिए कि एक भारतीय निवासी छुटी्ट बिताने के लिये लंदन की यात्रा (पर्यटन सेवा का आयात) पर जाना चाहता है। लंदन में ठहरने के लिये उसे पौंड में भुगतान करना होगा। उसे यह जानने की आवश्यकता होगी कि पौंड कहाँ से और किस कीमत पर प्राप्त किये जा सकते हैं। जैसा कि पहले जिक्र किया जा चुका है, इस कीमत को ‘विनिमय दर’ कहते है। वह बाजार जिसमें राष्ट्रीय मुद्राओं का एक-दूसरे से व्यापार होता है, उसे विदेशी विनिमय बाजार कहते हैं। इस बाजार के मुख्य प्रतिभागी व्यावसायिक बैंक, विदेशी विनिमय दलाल एवं अन्य अधिकाशत डीलर और मुद्रा प्राधिकारी होते हैं। यह उल्लेख करना महत्वपूर्ण है कि यद्यपि प्रतिभागियों के अपने व्यापारिक केंद्र हो सकते हैं, फिर भी यह बाजार अपने आप में विश्वव्यापी होता है। यहाँ व्यापारिक केंद्रों के बीच निकट और निरंतर संपर्क बना रहता है और प्रतिभागी एक से अधिक बाजार में व्यापार करते हैं।

6.2.1. विदेशी विनिमय दर

विदेशी विनिमय दर (जिसे फोटेक्स दर भी कहते हैं) एक मुद्रा की दूसरी मुद्रा में कीमत है। यह विभिन्न देशों की मुद्राओं के बीच कड़ी है और अंतर्राष्ट्रीय लागतों और कीमतों की तुलना करने में सहायक है। उदाहरण के लिए यदि हमें एक डॉलर के लिये रुपये 50 देने पड़ते हैं तो विनिमय की दर रुपये 50 प्रति डॉलर होगी।

इसे और सरल बनाने के लिये, मान लीजिए कि विश्व में दो ही देश यू.एस.ए. और भारत हैं तो एक ही विनिमय की दर निर्धारण की आवश्यकता होगी।

विदेशी विनिमय की माँग

लोग विदेशी मुद्रा की माँग करते हैं क्योंकि वे अन्य देशों से वस्तुएँ और सेवाएँ खरीदना चाहते हैं, वे विदेशों को उपहार भेजना चाहते हैं और वे किसी देश की वित्तीय परिसंपत्तियों को खरीदना चाहते हैं। विनिमय दर में वृद्धि करेगी (रुपयों के रूप में) इससे आयातों की माँग में कमी होती है और फलस्वरूप विदेशी विनिमय की माँग भी कम हो जायेगी यदि अन्य बातें समान रहें।

विदेशी विनिमय की पूर्ति

किसी स्वदेश में, विदेशी मुद्रा का प्रवाह निम्न कारणाेंवश होता है– एक देश के निर्यातों से, विदेशियों द्वारा घरेलू वस्तुओं और सेवाओं की खरीद में वृद्धि करते हैं; विदेशी उपहार भेजते हैं तथा विदेशियों द्वारा स्वदेश की परिसंपत्तियाँं खरीदी जाती हैं।

विदेशी विनिमय की कीमत में वृद्धि, विदेशियों की लागतों (USD के रूप में) को कम कर देती है, अन्य बातें समान रहने पर। इससे भारत के निर्यात बढ़ जाते हैं और इसलिए विदेशी विनिमय की पूति बढ़ सकती है (क्या वह वास्तव में बढ़ता है? यह कितने ही कारकों पर निर्भर करता है, विशेषतया नियार्तों तथा आयातों की माँग की लोच)।

6.2.2 विनिमय दर का निर्धारण

अलग-अलग देशों की, अपनी मुद्रा विनिमय दर का निर्धारण करने की अलग अलग प्रणालियाँ हैं। इसको तिरती विनिमय दर स्थिर विनिमय दर अथवा प्रबंधित तिरती विनिमय दर के द्वारा निर्धारित किया जा सकता है।

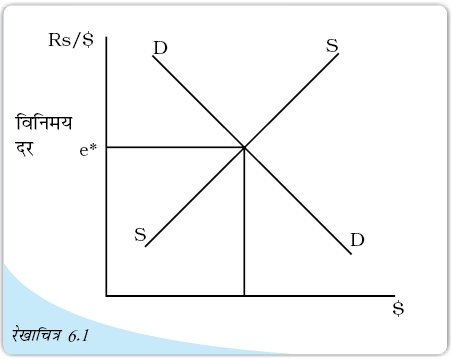

तिरती विनिमय दर

यह विनिमय दर, बाजार माँग और पूर्ति की शक्तियों द्वारा निर्धारित होती है। इसे तिरती विनिमय दर भी कहते हैं। जैसा कि चित्र 6.1 में दिखाया गया है। विनिमय दर वहाँ निर्धारित होती है जहाँ माँग वक्र, पूर्ति वक्र को काटती है अर्थात् Y अक्षक e बिंदु पर। X अक्ष पर q, यू.एस. डॉलरों की विनिमय दर पर माँगी जाने वाली माँग और पूर्ति को दिखाता है। पूर्णतया तिरती प्रणाली में, केंद्रीय बैंक विदेशी विनिमय बाजार में हस्तक्षेप नहीं करती।

तिरती विनिमय दर के अंतर्गत संतुलन

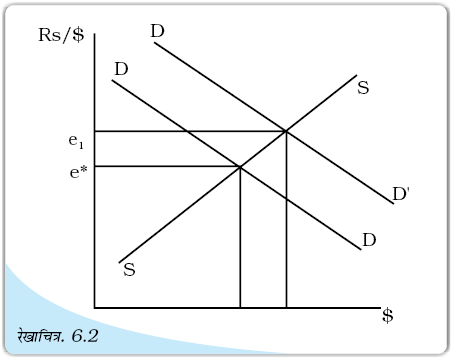

मान लीजिये कि विदेशी वस्तुओं और सेवाओं की माँग बढ़ जाती है (उदाहरणार्थ, भारतीयों द्वारा विदेशों में अधिक यात्रा करने के कारण) तो जैसा चित्र 6.2 में दिखाया गया है, माँग वक्र मूल माँग वक्र के सीधी ओर ऊपर की तरफ शिफ्ट कर जाता है। विदेशी वस्तुओं और सेवाओं की माँग में वृद्धि विनिमय की दर में बदलाव लाती है। प्रारंभिक विनिमय दर e0 = 50 जिसका अर्थ है कि हमें रुपये 50 को एक डॉलर से विनिमय करता है। नये संतुलन दर विनिमय दर ei=70 रुपये हो जाती है। जिसका अर्थ है कि हमें अब डॉलर के लिये और अधिक रुपये देने होंगे (अर्थात् 70 रुपये) इससे यह इंगित होता है कि डॉलर के संदर्भ में रुपये का मूल्य गिर गया है और रुपये के संदर्भ में डॉलर का मूल्य बढ़ गया है। विनिमय दर में वृद्धि का तात्पर्य है कि विदेशी मुद्रा डॉलर की कीमत, घरेलू मुद्रा (रुपयों) के रूप में बढ़ गई है। इसे घरेलू मुद्रा (रुपयों) का विदेशी मुद्रा (डालरों) के रूप में ह्रास कहते हैं।

विदेशी मुद्रा बाज़ार में आयात की माँग में वृद्धि के प्रभाव

इसी भांति, तिरती विनिमय दर व्यवस्था के अंर्तगत, जब घरेलू मुद्रा (रुपयों) की कीमत, विदेशी मुद्रा (डॉलरों) के रूप में बढ़ जाती है तो इसे घरेलू मुद्रा (रुपयों) की, विदेशी मुद्रा (डॉलरों) के रुप में ‘मूल्य वृद्धि’ कहते हैं।

सट्टेबाज़ीः बाज़ार में विनिमय दर केवल निर्यात और आयात की माँग एवं पूर्ति तथा परिसंपत्तियों में निवेश पर ही निर्भर नहीं करती है बल्कि विदेशी विनिमय के सट्टे पर भी निर्भर करती है, जहाँ विदेशी विनिमय की माँग मुद्रा की मूल्य वृद्धि से प्राप्त संभावित लाभ के लिए की जाती है। किसी भी देश की मुद्रा एक प्रकार की परिसंपत्ति है। यदि भारतीयों को यह विश्वास हो कि ब्रिटिश पौंड के मूल्य में रुपये की अपेक्षा वृद्धि होने की संभावना है, तो वे पौंड को अपने पास रखना चाहेंगे। उदाहरण के लिए, यदि चालू विनिमय दर 80 रुपये प्रति पौंड है और निवेशकर्ताओं को यह विश्वास है कि माह के अंत तक पौंड के मूल्य में वृद्धि होने की संभावना है तथा यह 85 रु॰ प्रति पौंड तक हो सकता है, तो निवेशकर्ता यह सोचेंगे कि यदि वह 80,000 रुपये विक्रेता को दिये होते 1000 पौंड खरीदेगा तो माह के अंत में वह उसे 85,000 रु॰ में बेचकर 5,000 रु॰ का लाभ अर्जित कर लेगा। इस परिकल्पना से पौंड की माँग बढ़ेगी और इससे रुपया पौंड विनिमय दर में वर्तमान में वृद्धि होगी, जिससे उसके विश्वास की स्वतः पूर्ति हो जाती है।

उपर्युक्त विश्लेषण में यह मान लिया जाता है कि ब्याज की दर, आय और कीमत स्थिर रहती है। किंतु इनमें परिवर्तन हो सकता है और इससे विदेशी विनिमय के माँग और पूर्ति वक्र शिफ्ट होंगे।

ब्याज की दरें और विनिमय दर अल्पकाल में विनिमय दर के निर्धारण में एक दूसरा कारक भी महत्त्वपूर्ण होता है, जिसे ब्याज दर विभेदक कहते हैं। अर्थात देशों के बीच ब्याज की दराें में अंतर है। बैंक, बहुराष्ट्रीय निगम और धनी व्यक्ति, विशाल निधि के स्वामी होते हैं जिसका अधिक आय प्राप्त करने के लिए ऊँची ब्याज दर की खोज में पूरे विश्व में संचलन होता है। यदि हम कल्पना करें कि एक देश A में सरकारी बंधपत्र पर ब्याज की दर 8 प्रतिशत है जबकि उसी के समान सुरक्षित बंधपत्र पर दूसरे देश B में 10 प्रतिशत की आय होती है, तो ब्याज दर विभेदक 2 प्रतिशत होगा। देश A का निवेशकर्त्ता देश B की उच्च ब्याज दर की ओर आकर्षित होंगे और अपने देश की मुद्रा को बेचकर देश B की मुद्रा का क्रय करेंगे। इस स्थिति में, देश B के निवेशकर्ता भी अपने देश में निवेश करना चाहेंगे और इस प्रकार देश A की करेंसी की कम माँग करेंगे। इसका अर्थ यह है कि देश A की करेंसी का माँग वक्र बायीं ओर तथा पूर्ति वक्र दायीं ओर शिफ्ट होगा। इससे देश A की मुद्रा के मूल्य में ह्रास तथा देश B की मुद्रा के मूल्य में वृद्धि होगी। अतः किसी देश की आंतरिक ब्याज दर में वृद्धि से घरेलू मुद्रा के मूल्य में वृद्धि होगी। यहाँ यह मान लिया जाता है कि विदेशों की सरकारों के द्वारा बंधपत्रों के क्रय पर किसी भी प्रकार का प्रतिबंध नहीं लगाया गया है

।

आय और विनिमय दरः जब आय में वृद्धि होती है, तो उपभोक्ता के व्यय में भी वृद्धि होती है तथा आयातित वस्तुओं पर व्यय में भी वृद्धि की संभावना होती है। जब आयात बढ़ता है तो विदेशी विनिमय की माँग वक्र दायीं ओर शिफ्ट होती है। इससे घरेलू मुद्रा के मूल्य में ह्रास होता है। यदि विदेशी आय में भी वृद्धि होती है, तो घरेलू निर्यात में वृद्धि होगी जिससे विदेशी विनिमय का पूर्ति वक्र बाहर की ओर शिफ्ट होगा। संतुलन की स्थिति में घरेलू मुद्रा का मूल्य ह्रास हो भी सकता है और नहीं भी। यह सब इस बात पर निर्भर करेगा कि क्या निर्यात आयात से अधिक तेज़ी से बढ़ रहे हैं। आमतौर पर, अन्य बातें पूर्ववत् रहने पर एक देश जिसकी समस्त माँग शेष विश्व की तुलना में अधिक तेज़ी से बढ़ रही है, प्रायः उसकी मुद्रा के मूल्य में, निर्यात से आयात में अधिक वृद्धि के कारण ह्रास होता है। इसके विदेशी मुद्रा का माँग वक्र पूर्ति वक्र से अधिक तेज़ी से शिफ्ट होती है।

दीर्घकाल में विनिमय दरः दीर्घकाल में नम्य विनिमय दर प्रणाली में विनिमय दर के संबंध में पूर्वानुमान करने के लिए क्रय-शक्ति समता सिद्धांत का उपयोग किया जाता है। इस सिद्धांत के अनुसार जब कोई व्यापारिक अवरोधक जैसे- टैरिफ (व्यापारिक कर) और कोटा (आयात की मात्रा की सीमा) नहीं होंगे, तो विनिमय दर स्वतः समायोजित हो जाएगी। इससे एक प्रकार के उत्पाद की लागत, चाहे भारत में रुपयों में या संयुक्त राज्य अमेरिका में डॉलर में अथवा जापान में येन में क्यों न हो, समान ही होगी। सिर्फ परिवहन व्यय में अंतर होगा। अतः दीर्घकाल में किन्हीं दो देशों की करेंसियों के बीच विनिमय दर के समायोजन से दोनों देशों के कीमत स्तर के अंतर का पता चलता है।

उदाहरण 6.1

यदि एक कमीज़ की लागत अमेरिका में 8 डॉलर और भारत में 400 रु॰ है, तो रुपया-डॉलर की विनिमय दर 50 रु॰ होगी। अब 50 रु॰ से अधिक किसी भी दर को देखने के लिए हम 60 रु॰ लेते हैं, इसका अर्थ यह है कि अमेरिका में एक कमीज़ की लागत 480 रु॰ और भारत में केवल 400 रु॰ है, तो एेसी स्थिति में सभी विदेशी उपभोक्ता भारत से कमीज़ खरीदेंगे। इसी प्रकार, प्रति डॉलर 50 रु॰ से कम किसी भी विनिमय दर पर कमीज़ों का समस्त व्यापार अमेरिका के पास चला जाएगा। अब हम कल्पना करते हैं कि भारत में कीमत में 20 प्रतिशत की वृद्धि होती है, जबकि अमेरिका में 50 प्रतिशत की वृद्धि होती है। अब भारत में एक कमीज़ की लागत 480 रु॰ जबकि अमेरिका में 12 डॉलर होगी। इन दोनों कीमतों में समानता तभी होगी, जब 12 डॉलर का मूल्य 480 रु॰ अथवा एक डॉलर का मूल्य 40 रु॰ होगा। अतः डॉलर के मूल्य में ह्रास हुआ। क्रय-शक्ति समता सिद्धांत के अनुसार घरेलू स्फीति और विदेशी स्फीति के बीच अंतर ही विनिमय दर के समायोजन का प्रमुख कारण है। यदि एक देश में दूसरे देश की अपेक्षा स्फीति की दर अधिक है, तो इसकी विनिमय दर का ह्रास होगा।

स्थिर विनिमय दरें

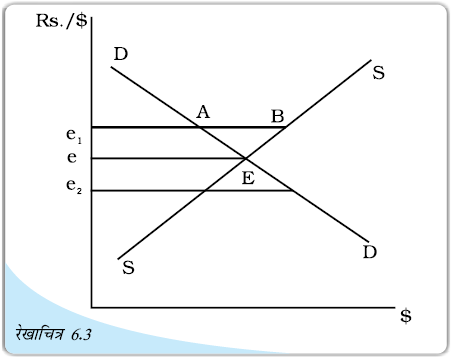

इस विनिमय दर प्रणाली में, सरकार विनिमय दर का एक स्तर विशेष दर पर निर्धारित कर देती है। चित्र 6.3 में बाजार द्वारा निर्धारित विनिमय दर ‘e’ है। फिर भी मान लीजिये कि भारत सरकार किसी कारणवश निर्यातों को बढ़ाना चाहती है, इसके लिये इसे विदेशियों के लिये रुपये को सस्ता करना होगा। वह एेसा विनिमय दर रुपये 50 प्रति डॉलर की वर्तमान दर से ऊंची विनिमय दर (जैसे रुपये 70 प्रति डॉलर) तय करके कर सकती है। इस विनिमय दर पर डॉलरों की पूर्ति, इनकी माँग से अधिक हो जायेगी। इस अतिरिक्त पूर्ति को जिसे चित्र में AB द्वारा दिखाया गया है, रिजर्व बैंक डॉलरों को रुपयों के बदले बेचकर बाजार में हस्तक्षेप करती है। इस प्रकार, हस्तक्षेप द्वारा सरकार अर्थव्यवस्था में किसी भी विनिमय दर को बनाये रख सकती है। अतः हस्तक्षेप द्वारा, सरकार अर्थव्यस्था में किसी भी विनिमय दर को बनाये रख सकती है। लेकिन जब तक हस्तक्षेप चलेगा, यह ज्यादा और ज्यादा विदेशी विनिमय एकत्रित कर लेगी। दूसरी तरफ यदि सरकार एेसे स्तर पर विनिमय दर को निर्धारित करती है जैसे e2, विदेशी विनिमय बाज़ार में डॉलर के अधिक माँग होगी। डॉलरों की इस अधिक माँग को पूरा करने के लिये, सरकार को डॉलरों की पहले से ही एकत्रित स्टॉक से डॉलर निकालने पड़ेगें। यदि यह एेसा करने में असफल रहती है तो डॉलरों के लिये काला बाज़ार पैदा हो जायेगा।

स्थिर विनिमय दर के साथ विदेशी विनिमय बाज़ार

स्थिर विनिमय दर प्रणाली के अंर्तगत, जब किसी सरकारी कार्यवाही द्वारा विनिमय दर बढ़ती है (इस प्रकार घरेलू मुद्रा को सस्ता करो) तो इसे ‘अवमूल्यन’ कहते हैं। दूसरी तरफ, मुद्रा का ‘पुर्नमूल्यन’ होता है, जब स्थिर विनिमय दर प्रणाली के अर्न्तगत, सरकार विनिमय दर का घटा देती है।

6.2.3 तिरती और स्थिर विनिमय दर प्रणालियों के गुण और दोष

स्थिर विनिमय दर प्रणाली का मुख्य लक्षण यह विश्वसनीयता है कि सरकार एक निश्चित स्तर पर विनिमय की दर को बनाये रखने में सक्षम होगी। स्थिर विनिमय दर प्रणाली के अंर्तगत बहुध BOP में अधिक्य अथवा घाटा होता है। सरकारी आरक्षित कोषों का उपयोग कर, सरकारें इस लोप को पूरा करने के लिये हस्तक्षेप करती हैं। यदि लोगों को यह पता चल जाये कि सरकार के पास आरक्षित कोष कम हैं तो वे सरकार की स्थिर दरों को बनाये रखने की क्षमता पर संदेह करने लगते हैं। इससे अवमूल्यन का अनुमान बढ़ेगा। जब यह विश्वास, किसी मुद्रा को आक्रामक खरीद में बदल जाता है और सरकार को मुद्रा के अवमूल्यन के लिये बाध्य कर देता है, तो इस मुद्रा पर अनुमानित आक्रमण कहते हैं।

स्थिर विनिमय दरें, इस प्रकार के आक्रमणों के उन्मुक्त होती हैं जैसा कि ब्रेटन वुड्स प्रणाली के पतन से पूर्व में देखा गया। स्थिर विनिमय दर प्रणाली, सरकार को अधिक नम्यता प्रदान करती है और उन्हें विदेशी मुद्रा के विशाल कोषों का स्टॉक नहीं रखना पड़ता। तिरती विनिमय दर प्रणाली का एक बड़ा लाभ यह है कि विनिमय दरों में परिवर्तन, BOP के अधिक्य और घाटे की स्वतः देखभाल कर लेते हैं। इसके अलावा भी, देश अपनी मौद्रिक नीतियों के संचालन में स्वतंत्र रहते हैं क्योंकि उन्हें विनिमय दर को बनाये रखने के लिये किसी हस्तक्षेप की आवश्यकता नहीं होती क्योंकि इनकी देखभाल कर लेता है।

6.2.4 प्रबंधित तिरती

किसी औपचारिक अंतर्राष्ट्रीय समझौते के बिना विश्व में उत्तम विनिमय प्रणाली का उदय हुआ, जिसे उत्तम रूप में प्रबंधित तिरती विनिमय दर प्रणाली कहा जा सकता है। यह नम्य विनिमय दर प्रणाली (तरितभाग) और स्थिर दर प्रणाली (प्रबंधित भाग) का मिश्रण है। त्रुटिबहुल तिरती नाम की इस प्रणाली में केंद्रीय बैंक विनिमय दर को उदार बनाने के लिए जब कभी एेसे कार्य को समुचित समझता है, तब विदेशी मुद्रा का क्रय-विक्रय करके हस्तक्षेप करता है। अतः अधिकृत सुरक्षित संव्यवहार शून्य के समान नहीं होता है।

बॉक्स 6.2 विनिमय दर प्रबंधः अंतर्राष्ट्रीय अनुभव

स्वर्णमानः लगभग 1870 से 1914 में प्रथम विश्व युद्ध के आरंभ होने तक स्वर्णमान ही प्रचलित था, जो कि स्थिर विनिमय दर प्रणाली का सार-तत्व ही था। सभी करेंसियाँ सोने के रूप में परिभाषित की जाती थी। वास्तव में, कुछ तो सोने की ही बनी थी। प्रत्येक सहभागी देश एक निश्चित कीमत पर अपनी मुद्रा को मुक्त रूप से परिवर्तनीयता की गारंटी देने के लिए प्रतिबद्ध था। इसका अर्थ यह था कि प्रत्येक देश के निवासी अपने देश की घरेलू मुद्रा का दूसरी परिसंपत्ति (सोना) के रूप में एक निश्चित कीमत पर मुक्त रूप से परिवर्तन कर सकते थे और सोना अंतर्राष्ट्रीय अदायगी के रूप में स्वीकार्य था। इससे यह भी संभव हुआ कि एक निश्चित कीमत पर प्रत्येक देश की मुद्रा दूसरी किसी भी मुद्रा के रूप में परिवर्तन योग्य बन गई। विनिमय दरों का निर्धारण सोना के रूप में उस मुद्रा के मूल्य के द्वारा होता था (जहाँ सोने की ही मुद्रा होती थी, वहाँ उसकी वास्तविक सोने की मात्रा होती थी)। उदाहरण के लिए, मुद्रा A की एक इकाई का मूल्य एक ग्राम सोना था और मुद्रा B का मूल्य मुद्रा A के मूल्य का दुगुना होता था। आर्थिक एजेंट प्रत्यक्ष रूप से मुद्रा B की एक इकाई को मुद्रा A की 2 इकाई के रूप में बदल सकता था। इसके लिए उन्हें पहले सोेना खरीदने और उसे बेचने की आवश्यकता नहीं होती थी। दरों में एक ऊपरी सीमा और निचली सीमा के बीच उतार-चढ़ाव होता रहता था। इन सीमाओं का निर्धारण दोनों करेंसियों के निर्माण में आयी लागत के अंतर के द्वारा होता था जिनमें उनके द्रवण, प्रेषण और सिक्के की ढलाई की लागत शामिल थी। अधिकृत समता को बनाए रखने के लिए प्रत्येक देश3 को सोने के पर्याप्त स्टॉक सुरक्षित रखने की आवश्यकता होती थी। स्वर्णमान की स्थिति में सारे देशों की विनिमय दर स्थायी थी।

अब प्रश्न यह उठता है कि अत्यधिक आयात करने पर क्या कोई अपने सोने के सारे स्टॉक को समाप्त नहीं कर देगा (अदायगी-संतुलन में घाटा होने पर)? वणिकवादीय4 व्याख्या इस प्रकार थी कि जब तक राज्य टैरिफ, कोटा अथवा निर्यात पर उपदान के रूप में हस्तक्षेप नहीं करेगा, तब तक वह देश अपने सोने को समाप्त कर देगा और वह अत्यंत बुरी दुर्घटना को प्राप्त होगा। डेविड ह्यूम एक ख्याति प्राप्त दार्शनिक थे, जिन्होंने 1752 में इस मत का खंडन किया और बतलाया कि यदि सोने के भंडार में कमी हुई, तो सभी प्रकार की कीमतें और लागत भी अनुपातिक रूप से गिरेगी और इससे देश में किसी को भी बुरी स्थिति का सामना नहीं करना पड़ेगा। घरेलू वस्तुएँ सस्ती हो जाने से आयात घटेगा और निर्यात बढ़ेगा (यह वास्तविक विनिमय दर है, जिससे प्रतिस्पर्धा का निर्धारण होगा)। जिस देश से हम आायात कर रहे थे और सोने में उसको भुगतान कर रहे थे, उसको कीमतों और लागतों में वृद्धि का सामना करना पड़ेगा। अतः उनका महँगा निर्यात घटेगा और पहले वाले देश से सस्ती वस्तुओं का आयात बढ़ेगा। इस धातुवाह कीमत तंत्र (अठारहवीं शताब्दी में कीमती धातुओं को सोना-चाँदी भी कहते थे) का परिणाम आमतौर पर सोने की क्षति उठाकर अदायगी-संतुलन में सुधार लाना होता है और सापेक्षिक कीमत पर जब तक अंतर्राष्ट्रीय व्यापार में साम्य की पुनर्स्थापना नहीं होती, तब तक प्रतिकूल व्यापार संतुलन वाले देश के अदायगी-संतुलन को अनुकूल व्यापार संतुलन वाले देश के अदायगी-संतुलन को समकक्ष लाता है। इस संतुलन से आगे शुद्ध सोने का प्रवाह नहीं होता है और आयात निर्यात संतुलन बना रहता है। बिना किसी टैरिफ और राज्य की कार्रवाई की आवश्यकता के, स्थायी तथा स्वयं सुधार संतुलन बना रहता है। इस प्रकार स्वचालित साम्य तंत्र के माध्यम से स्थिर विनिमय दर को कायम रखा जाता था।

स्वर्णमान को समय-समय पर कई संकटों का सामना करना पड़ा, जिसके फलस्वरूप इसका विखंडन हो गया। इसके अतिरिक्त, विश्व में कीमत का स्तर सोने की खोज के वरदान पर निर्भर करता था। इसकी व्याख्या मुद्रा के अशोधित परिमाण सिद्धांत M = kPY के आधार पर की जा सकती है। इस सिद्धांत के अनुसार, यदि उत्पादन (सकल घरेलू उत्पाद) में हर वर्ष 4 प्रतिशत की दर से वृद्धि होती है, तो कीमत को स्थिर बनाए रखने के लिए हर वर्ष सोने की पूर्ति में 4 प्रतिशत की वृद्धि आवश्यक होगी। खादानों से इतनी मात्रा में सोने का उत्पादन नहीं होने सेे 19वीं शताब्दी के उत्तरार्द्ध में पूरे विश्व में कीमत स्तर में गिरावट आयी, जिससे समाज में असंतोष की भावना बढ़ गई। एक समय सोने के अनुरूपक के रूप में चाँदी का प्रयोग शुरू हुआ। इसे ‘द्विधातुमान’ कहा गया। सोने के व्यय को कम करने के लिए खंड सुरक्षित बैंकिंग से भी मदद मिली। कागज़ी मुद्रा को सोने का पूर्णतः समर्थन नहीं था। कुछ विशिष्ट देशों में ही एक चौथाई सोना कागज़ी मुद्रा के बदले रखा जाता था। सोने की खपत को कम करने की दूसरी पद्धति स्वर्ण विनिमय मान को कई देशों में स्वीकार किया गया। इस पद्धति में सोने के सापेक्ष स्थिर कीमत पर मुद्रा का विनिमय किया जाता है, लेकिन उसके लिए सोने की थोड़ी मात्रा अथवा कुछ भी मात्रा नहीं रखी जाती। सोने के बदले वे किसी बड़े देश (संयुक्त राज्य अथवा ब्रिटेन) की मुद्रा रखते थे, जो स्वर्णमान पर आधारित था। इनसे और क्लोंडिक तथा दक्षिण अफ्रीका में सोने की खोज से 1929 तक अवस्फीति को दूर रखने में मदद मिली। कुछ आर्थिक इतिहासकार इस तरलता की कमी के लिए महामंदी को उत्तरदायी मानते हैं। 1914-45 के मध्य किसी भी प्रकार की सार्वभौमिक प्रणाली नहीं रही, लेकिन इस अवधि में स्वर्णमान की ओर झुकाव और नम्य विनिमय दर दोनों का चलन रहा।

ब्रेटन वुड्स प्रणालीः 1944 में ब्रेटन वुड्स सम्मेलन में अंतर्राष्ट्रीय मुद्रा कोष (आई.एम.एफ.) और विश्व बैंक की स्थापना हुई तथा स्थिर विनिमय दर प्रणाली की भी पुनर्स्थापना की गई। परिसंपत्तियों के चयन के रूप में यह अंतर्राष्ट्रीय स्वर्णमान से भिन्न था, जिसमें राष्ट्रीय करेंसी को परिवर्तनीय बनाया गया। करेंसियों की परिवर्तनीयता की द्विस्तरीय प्रणाली की स्थापना की गई, जिसके केंद्र में डॉलर को रखा गया। संयुक्त राज्य अमेरिका के मौद्रिक प्राधिकरणों के द्वारा 35 डॉलर प्रति आउंस सोना की निश्चित दर पर डॉलर के सोने में परिवर्तनीयता की गारंटी प्रदान की गई। इस प्रणाली के दूसरे स्तर में अंतर्राष्ट्रीय मुद्रा कोष के प्रत्येक सदस्य देशों की मुद्रा प्राधिकरण के प्रति प्रतिबद्धता थी, जिसके अंतर्गत वे अपनी मुद्रा को एक निश्चित दर पर डॉलर में परिवर्तन करना चाहते थे। इस दूसरे स्तर को अधिकृत विनिमय दर कहा गया। उदाहरण के लिए, यदि फ्रांस की मुद्रा फ्रंक का 5 फ्रंक प्रति डॉलर के रूप में विनिमय किया जा सकता था और 35 डॉलर प्रति आउंस की दर से सोने का विनिमय डॉलर के रूप में किया जा सकता था, तो इस प्रकार फ्रंक का मूल्य 175 फ्रंक प्रति आउंस सोने की दर पर निर्धारित किया जाता था (5 फ्रंक प्रति डॉलर गुणा 35 डॉलर प्रति आउंस)।

विनिमय दर में परिवर्तन की अनुमति केवल देश के अदायगी-संतुलन में आधारभूूत असंतुलन की स्थिति में ही दी जाती थी, जिसका अभिप्राय अदायगी-संतुलन में पर्याप्त अनुपात में चिरकालिक घाटे से है। एेसी विस्तृत परिवर्तनीय पद्धति की आवश्यकता थी, क्योंकि विभिन्न देशों में सोेने का आरक्षित भंडार एक समान नहीं था। अधिकृत सोने के आरक्षित भंडार का 70 प्रतिशत केवल संयुक्त राज्य अमेरिका के पास था। अतः अन्य करेंसियों की विश्वसनीय परिवर्तनीयता के लिए सोने के भंडार के पुनर्वितरण की आवश्यकता होती। इसके अतिरिक्त, यह विश्वास किया जाता था कि अंतर्राष्ट्रीय तरलता की बढ़ती हुई माँग को पूरा करने के लिए विद्यमान स्वर्ण भंडार अपर्याप्त था। स्वर्ण भंडार की रक्षा की एक विधि द्वि-स्तरीय परिवर्तन पद्धति थी, जिसमें प्रधान मुद्रा का परिवर्तन सोना में और अन्य करेंसियों का परिवर्तन प्रधान मुद्रा के रूप में होता था।

द्वितीय विश्व युद्ध के पश्चात् युद्ध से विनष्ट देशों के पुनर्निमाण के लिए अत्यधिक संसाधन की आवश्यकता थी। आयात में वृद्धि हुई और घाटे के वित्त पोषण के लिए आरक्षित निधि का उपयोग किया गया। एेसे देशों में उस समय संयुक्त राज्य की करेंसी डॉलर का उपयोग शेष विश्व के देशों में आरक्षित निधि के रूप में होता था। संयुक्त राज्य में लगातार अदायगी-संतुलन घाटे के परिणामस्वरूप उस आरक्षित निधि में वृद्धि हुुई (अन्य देश अपनी मुद्रा और डॉलर के बीच परिवर्तनीयता को बनाए रखने की अपनी प्रतिबद्धता के कारण आरक्षित धन के रूप में डॉलर का संग्रह करना चाहते थे)।

अब समस्या यह थी कि यदि संयुक्त राज्य की अल्पकालिक डॉलर देयता में स्वर्ण भंडार के सापेक्ष वृद्धि निरंतर जारी रहती, तो उसकी स्थिर कीमत पर डॉलर के सोने में परिवर्तन की प्रतिबद्धता की विश्वसनीयता के प्रति विश्वास नहीं रह जाता। इस प्रकार, केंद्रीय बैंक के पास वर्तमान डॉलर के प्रतिधारित को सोने में परिवर्तन करने के लिए प्रचुर प्रोत्साहन होता और उससे संयुक्त राज्य को अपनी प्रतिबद्धता का परित्याग करने को बाध्य होना पड़ता। इसे ब्रेटन वुड्स पद्धति के मुख्य आलोचक राबर्ट ट्रिफिन के नाम से ट्रिफिन दुविधा कहा जाता है। ट्रिफिन ने सलाह दी कि अंतर्राष्ट्रीय मुद्रा कोष को केंद्रीय बैंकों के ‘जमा बैंकों’ में बदल देना चाहिए और नई ‘आरक्षित परिसंपत्ति’ का सृजन अंतर्राष्ट्रीय मुद्रा कोष के नियंत्रण में करना चाहिए। 1967 में विशेष आहरण अधिकार (SDRs) के सृजन से सोना विस्थापित हो गया। अंतर्राष्ट्रीय आरक्षित स्टॉक में वृद्धि करने के आशय से विशेष आहरण अधिकार (SDRs) को अंतर्राष्ट्रीय करेंसी के रूप में, ‘कागज़ी स्वर्ण’ के रूप में भी जाना जाता है। सोने के रूप में परिभाषा में 35 (SDRs) को एक आउंस सोना (ब्रेटन वुड्स पद्धति की डॉलर-सोना की दर) के समान माना गया। 1974 से इसे कई बार पुनर्परिभाषित किया गया हैै। वर्तमान में प्रतिदिन इसकी गणना पाँच देशों (फ्रांस, जर्मनी, जापान, ब्रिटेन और अमेरिका) की चार करेंसियों (यूरो, डॉलर, जापानी येन, पौंड, स्टलिंρग) केेे डॉलर में मूल्य के भारित योग के रूप में होती है। अंतर्राष्ट्रीय मुद्रा कोष के सदस्य देशों के द्वारा आरक्षित मुद्रा के रूप में राष्ट्रीय करेंसियों के विनिमय के लिए केंद्रीय बैंकों के मध्य भुगतान के साधन के रूप में इसका प्रयोग किए जाने से, इसे शक्ति प्राप्त होती है। विशेष आहरण अधिकार की मूल्य किस्त का वितरण सदस्य देशोें के बीच निधि (कोटा का संबंध देश के आर्थिक महत्त्व से संबंधित था, जिसका संकेत उसके अंतर्राष्ट्रीय व्यापार के मूल्य से मिलता था) में उनके कोटे के अनुसार किया जाता था। यू.एस.ए. ने यह घोषणा कर दी कि वह अब आगे डॉलरों को 35$ प्रति औंस पर परिवर्तन नहीं करेगा।

ब्रेटन वुडस पद्धति के विखंडन के पहले अनेक घटनाएँ हुईं, जैसे-1967 में पौंड का अवमूल्यन, 1968 में डॉलर से सोने की ओर पलायन से द्वि-स्तरीय स्वर्ण बाज़ार (अधिकृत दर 35 डॉलर प्रति आउंस सोना थी और निजी दर का निर्धारण बाज़ार द्वारा होता था) का सृजन और अंत मेें अगस्त 1971 में ब्रिटेन ने माँग की कि अमेरिका अपने डॉलर की धारित निधि के स्वर्ण मूल्य की गारंटी दे। इससे अमेरिका ने डॉलर और सोने के बीच के संबंध का परित्याग करने का निर्णय लिया।

1971 में ‘स्मिथसोनियन समझौते’ से विनिमय दर में नई केंद्रीय दर से 2.5 प्रतिशत ऊपर या नीचे तक के संचलन की अनुमेय बैंड को विस्तार मिला। इससे यह आशा की गई कि घाटे वाले देशों पर दबाव कम होगा। यह केवल 14 वर्षों तक चला। विकसित बाज़ार अर्थव्यवस्था जिसका नेतृत्व यूनाइटेड किंगडम और बाद में स्विटजरलैंड और फिर जापान ने किया, में तिरती विनिमय दरों को 1970 के दशक में स्वीकार करना आरंभ हुआ। 1976 में अंतर्राष्ट्रीय मुद्रा कोष के अनुच्छेदों की पुनरावृत्ति से देशों को अपने करेंसियों की तिरती रखने अथवा उन्हें अधिकीलित करने की अनुमति मिली (एकल करेंसियों का समूह अथवा SDR अधिकीलित दर)। अधिकीलित दरों के लिए कोई नियम नहीं है और वस्तुतः तिरती दर और विनिमय दरों के पर्यवेक्षण के लिए भी कोई नियम नहीं है।

वर्तमान परिदृश्यः वर्तमान में अनेक देशों में स्थिर विनिमय दर हैं। कुछ देश अपनी करेंसियों को डॉलर में अधिकीलित करते हैं। जनवरी, 1999 में यूरोपीय मौद्रिक संघ के सृजन से संघ के सदस्यों की करेंसियों के बीच विनिमय दर स्थायी रूप से निर्धारित हुई और एक नई समान मुद्रा यूरो को जारी किया गया। इसे यूरोपीय केंद्रीय बैंक के प्रबंध में जारी किया गया। जनवरी, 2002 से वास्तविक नोट और सिक्के चलाये गये। अब तक 25 में 12 यूरोपीय संघ के सदस्यों ने यूरो को अपनाया है। कुछ देशों ने अपनी मुद्रा को फ्रांस के फ्रंक में अधिकीलित किया है, इनमें प्रायः अफ्रीका की फ्रांसीसी कॉलोनियाँ हैं। अन्य देशों ने करेंसियों के समूह में अधिकीलित किया है, जिसमें उनके व्यापार की रचना प्रतिबिंबित होती है। प्रायः छोटे देश भी एक महत्त्वपूर्ण व्यापारिक सहभागी के सापेक्ष अपनी विनिमय दर निर्धारित करने का निर्णय लेते हैं। उदाहरण के लिए-अर्जेंटीना ने 1991 में मुद्रा बोर्ड प्रणाली अपनायी। इसके तहत स्थानीय मुद्रा (पेसो) और डॉलर के बीच कानून द्वारा विनिमय दर तय किया गया। केंद्रीय बैंक अपनी जारी सारी घरेलू मुद्रा और आरक्षित निधि के बदले पर्याप्त विदेशी मुद्रा अपने पास रखता है। एेसी व्यवस्था में कोई देश अपनी इच्छा से मुद्रा की पूर्ति में विस्तार नहीं कर सकता है। यदि कोई घरेलू बैंकिग संकट (जब बैंक को घरेलू मुद्रा ग्रहण करने की ज़रूरत होती है) होता है, तो केंद्रीय बैंक अंतिम ऋण दाता नहीं बना रह सकता। किंतु, संकट के बाद अर्जेंटीना ने मुद्रा बोर्ड का परित्याग कर दिया और जनवरी, 2002 में अपनी मुद्रा को तिरती रहने दिया।

2000 में इक्वेडोर ने डॉलरीकरण की नयी व्यवस्था अपनायी और घरेलू मुद्रा को छोड़कर संयुक्त राज्य के डॉलर को स्वीकार किया। सारी कीमतें डॉलर में रखी गई और स्थानीय मुद्रा में लेन-देन बंद हो गया। यद्यपि अनिश्चितता और जोखिम से बचा जा सकता है, किंतु इक्वेडोर ने अपनी मुद्रा पूर्ति का नियंत्रण संयुक्त राज्य के केंद्रीय बैंक-फेंडरल रिज़र्व को दे दिया है और इस तरह वह संयुक्त राज्य की आर्थिक दशाओं पर आधारित होगा।

समस्त रूप से अब अंतर्राष्ट्रीय व्यवस्था को बहु-प्रणाली के रूप में चित्रित किया जा सकता है। अधिकांश विनिमय दरों में दिन-प्रतिदिन के आधार पर थोड़ा परिवर्तन होता है और बाज़ार की शक्तियाँ आमतौर पर मूल प्रवृत्ति को निर्धारित करती है। यहाँ तक कि जो भी विनिमय दर में अधिक स्थिरता की वकालत करते थे, वेे भी यह प्रस्ताव रखा कि सामान्यतः सरकार को एक निश्चित परास के अंतर्गत दर निर्धारित करनी चाहिए, बजाय इसके शाब्दिक निर्धारण के। सोने की भूमिका का भी विलोपन हो गया है। इसके स्थान पर एक एेसा निर्बाध बाज़ार, जिसमें सोने की कीमत का निर्धारण सोने की माँग तथा पूर्ति जो मुख्यतः ज्वेलरियों, औद्योगिक उपयोगकर्ताओं, दंत चिकित्सकों, सट्टोरिया तथा साधारण नागरिकों से होती है, जो कि ये मानते हैं कि स्वर्ण एक अच्छा मूल्य संग्रह हैं।

3अगर दर में अंतर उन लेन-देन की लागतों से अधिक हो, तो लाभ मनमाने तरीके से हो सकता है- करेंसी को सस्ते दर पर क्रय करने तथा सहज ढंग से बेचने की प्रक्रिया में।

4 वणिकवादी विचारधारा का जुड़ाव 16वीं तथा 17वीं शताब्दी में राष्ट्र-राज्य के उदय के साथ हुआ।

सारांश

1. उत्पाद और वित्तीय बाज़ारों में खुलापन से घरेलू और विदेशी वस्तुओं के बीच तथा घरेलू और विदेशी परिसंपत्तियों के बीच चयन की छूट होती है।

2. अदायगी-संतुलन में किसी देश का शेष विश्व के साथ लेन-देन का उल्लेख होता है।

3. चालू लेखा शेष सौदा व्यापार, सेवाओं और शेष विश्व से प्राप्त निवल अंतरण का योग होता है। पूँजीगत लेखा शेष, विश्व में होने वाले पूँजीगत प्रवाह, शेष विश्व को होने वाले प्रवाह के घटाव के बराबर होता है।

4. चालू लेखा के घाटे को विदेशों से प्राप्त निवल पूँजी प्रवाह से वित्त पोषित किया जाता है, जिस प्रकार पूँजी खाता आधिक्य से।

5. मौद्रिक विनिमय दर घरेलू मुद्रा के रूप में विदेशी मुद्रा की एक इकाई की कीमत है।

6. वास्तविक विनिमय दर घरेलू वस्तु के रूप में विदेशी वस्तुओं की सापेक्ष कीमत है। यह मौद्रिक विनिमय दर के बराबर होती है, जो कि विदेशी कीमत स्तर में घरेलू कीमत स्तर से भाग देकर प्राप्त किया जाता है। इससे अंतर्राष्ट्रीय व्यापार में किसी देश की अंतर्राष्ट्रीय प्रतिस्पर्धा का मूल्यांकन होता है। जब वास्तविक विनिमय दर एक के बराबर हो, तो दोनों देशों में क्रय-शक्ति समता होती है।

7. स्थिर विनिमय दर व्यवस्था का सार स्वर्णमान था, जिसमें प्रत्येक सहभागी देश एक निश्चित कीमत पर अपने देश की मुद्रा को स्वतंत्र रूप से स्वर्ण में परिवर्तित करने के लिए प्रतिबद्ध रहता था। अधिकीलित विनिमय दर एक प्रकार की परिवर्तनीय नीति है, जिसमें आधिकारिक कार्यवाही (अवमूल्यन) द्वारा परिवर्तन किया जा सकता है।

8. स्वच्छ तिरती निधि के अंतर्गत विनिमय दर का निर्धारण बाज़ार द्वारा बिना किसी केंद्रीय बैंक के हस्तक्षेप के होता है। प्रबंधित तिरती की स्थिति में केंद्रीय बैंक विनिमय दर में उतार-चढ़ाव को कम करने के लिए हस्तक्षेप करता है।

9. खुली अर्थव्यवस्था में घरेलू वस्तु की माँग, वस्तु की घरेलू माँग (उपभोग, निवेश, सरकारी खर्च) और निर्यात घटा आयात के योग के बराबर होता है।

10. खुली अर्थव्यवस्था गुणक बंद अर्थव्यवस्था गुणक से छोटा होता है, क्योंकि घरेलू माँग का एक हिस्सा विदेशी वस्तुओं के लिए होता है। अतः स्वायत्त माँग में वृद्धि से बंद अर्थव्यवस्था की तुलना में निर्गत में कम वृद्धि होती है। इससेः व्यापार शेष में भी गिरावट होती है।

11. विदेशी आय में वृद्धि से निर्यात में वृद्धि और घरेलू निर्गत में वृद्धि होती है तथा व्यापार शेष में सुधार होता है।

12. यदि किसी देश में ऋण की गई निधि से ब्याज दर की अपेक्षा विकास दर अधिक होता है, तो व्यापार घाटे से किसी प्रकार के खतरे का संकेत नहीं होता।

मूल संकल्पनाएँ

खुली अर्थव्यवस्था

अदायगी-संतुलन

चालू खातागत घाटा

आधिकारिक आरक्षित

लेन-देन

स्वायत्त और समंजन लेन-देन

मौद्रिक और वास्तविक विनिमय दर

क्रय-शक्ति समता

नम्य विनिमय दर

मूल्यह्रास

ब्याज दर विभेदक

स्थिर विनिमय दर

अवमूल्यन

प्रबंधित तिरती

घरेलू वस्तु की माँग

आयात की सीमांत प्रवृति

निवल निर्यात

खुली अर्थव्यवस्था गुणक

बॉक्स 6.3 विनिमय दर प्रबंधः भारतीय अनुभव

भारत की विनिमय दर नीति अंतर्राष्ट्रीय और देशीय विकास के साथ विकसित हुई है। स्वतंत्रता के बाद ब्रेटन वुड्स व्यवस्था की दृष्टि से भारतीय रुपया ब्रिटेन के साथ एेतिहासिक संबंध के कारण पौंड स्टर्लिंग में अधिकीलित हुआ। जून, 1966 में रुपये का 36.5 प्रतिशत अवमूल्यन एक महत्त्वपूर्ण घटना थी। ब्रेटन वुड्स व्यवस्था के विखंडन और भारत के व्यापार में यूनाइटेड किंगडम के अंश के घटने से सिंतबर, 1975 में पौंड स्टर्लिंग से रुपये का संबंध-विच्छेद कर दिया गया। 1975 से लेकर 1992 तक की अवधि के दौरान रुपये की विनिमय दर भारतीय रिज़र्व बैंक के द्वारा निर्धारित होती थी, जो भारत के प्रधान व्यापारिक हिस्सेदार की मुद्रा के भारित बंडल के +/- 5% नाममात्र के व्यापारिक सहभागियों के अंतर्गत होता था। रिज़र्व बैंक दैनिक आधार पर हस्तक्षेप करता था। जिससे आरक्षित निधि के आकार में व्यापक परिवर्तन होता था। इस अवधि की विनिमय दर व्यवस्था का वर्णन एक पट्टी के साथ नाममात्र अधिकीलित के समायोजन के रूप में किया जा सकता है।

1990 के आरंभ में तेल की कीमत में अत्यधिक वृद्धि हुई और खाड़ी संकट के कारण खाड़ी के क्षेत्र से धन का आना रुक गया। इससे और अन्य देशी और अंतर्राष्ट्रीय विकास से भारत में अदायगी-संतुलन की समस्या गंभीर हो गई। व्यवसायिक बैंकों से उधार लेने की और अल्पकालिक साख की गुंजाइश कम हो जाने के फलस्वरुप चालू लेखागत घाटा के लिए वित्त प्रबंध कठिन हो गया। भारत की विदेशी मुद्रा की आरक्षित निधि अगस्त, 1990 के 3.1 बिलयन यू एस डॉलर से तेजी से घटकर 12 जुलाई, 1991 में 975 मिलियन यू एस डॉलर रह गई (हमारी वर्तमान विदेशी मुद्रा आरक्षित निधि 27 जनवरी, 2006 के अनुसार 139.2 बिलयन यू. एस. डॉलर थी)। विदेशों को सोना भेजने, गैर-जरूरी आयात को कम करने, अंतर्राष्ट्रीय मुद्रा कोष तथा बहु-पक्षीय (और) द्वि-पक्षीय स्रोतों से संपर्क करने, स्थिरीकरण और ढाँचागत सुधार लाने के अतिरिक्त 1 जुलाई और 3 जुलाई, 1991 को रुपये में दो चरणों में 18-19 प्रतिशत का अवमूल्यन किया गया। मार्च, 1992 में दुहरे विनिमय दरों वाला उदारवादी विनिमय दर प्रबंधन व्यवस्था को अपनाया गया। इस व्यवस्था के तहत विनिमय आय का 40 प्रतिशत रिज़र्व बैंक द्वारा निर्धारित दर से सुपुर्द करना पड़ता था और 60 प्रतिशत का परिवर्तन बाज़ार द्वारा निर्धारित दर पर होता था। दुहरे दरों को 1 मार्च, 1993 को बदल दिया गया और चालू खाते की परिवर्तनीयता की ओर महत्त्चपूर्ण कदम उठाए गए। अंतिम रूप से इसकी उपलब्धि 1994 में अंतर्राष्ट्रीय मुद्रा कोष समझौता के अनुच्छेद VIII को स्वीकार कर लेने के बाद मिली। इस प्रकार, रुपये की विनिमय दर बाज़ार के द्वारा निर्धारित होती है और अपने क्रय और विक्रय द्वारा रिज़र्व बैंक विदेशी मुद्रा बाज़ार में स्थिति को विनियमित रखता है।

अभ्यास

1. संतुलित व्यापार शेष और चालू खाता संतुलन में अंतर स्पष्ट कीजिए।

2. आधिकारिक आरक्षित निधि का लेन-देन क्या है? अदायगी-संतुलन में इनके महत्त्व का वर्णन कीजिए।

3. मौद्रिक विनिमय दर और वास्तविक विनिमय दर में भेद कीजिए। यदि आपको घरेलू वस्तु अथवा विदेशी वस्तुओं के बीच किसी को खरीदने का निर्णय करना हो, तो कौन-सी दर अधिक प्रासंगिक होगी?

4. यदि 1 रुपया की कीमत 1.25 येन है और जापान में कीमत स्तर 3 हो तथा भारत में 1.2 हो, तो भारत और जापान के बीच वास्तविक विनिमय दर की गणना कीजिए (जापानी वस्तु की कीमत भारतीय वस्तु के संदर्भ में)। संकेत ः रुपये में येन की कीमत के रूप में मौद्रिक विनिमय दर को पहले ज्ञात कीजिए।

5. स्वचालित युक्ति की व्याख्या कीजिए जिसके द्वारा स्वर्णमान के अंतर्गत अदायगी-संतुलन प्राप्त किया जाता था।

6. नम्य विनिमय दर व्यवस्था में विनिमय दर का निर्धारण कैसे होता है?

7. अवमूल्यन और मूल्यह्रास में अंतर स्पष्ट कीजिए।

8. क्या केंद्रीय बैंक प्रबंधित तिरती व्यवस्था में हस्तक्षेप करेगा? व्याख्या कीजिए।

9. क्या देशी वस्तुओं की माँग और वस्तुओं की देशीय माँग की संकल्पनाएँ एक समान है?

10. जब M = 60 + 0.06Y हो, तो आयात की सीमांत प्रवृति क्या होगी? आयात की सीमांत प्रवृति और समस्त माँग फलन में क्या संबंध है?

11. खुली अर्थव्यवस्था स्वायत्त व्यय खर्च गुणक बंद अर्थव्यवस्था के गुणक की तुलना में छोटा क्यों होता है?

12. पाठ में इकमुश्त कर की कल्पना के स्थान पर आनुपातिक कर T = tY के साथ खुली अर्थव्यवस्था गुणक की गणना कीजिए।

13. मान लीजिए C = 40 + 0.8Y D, T = 50, I = 60, G = 40, X = 90, M = 50 + 0.05Y (a) संतुलन आय ज्ञात कीजिए (b) संतुलन आय पर निवल निर्यात संतुलन ज्ञात कीजिए (c) संतुलन आय और निवल निर्यात संतुलन क्या होता है, जब सरकार के क्रय में 40 से 50 की वृद्धि होती है।

14. उपर्युक्त उदाहरण में यदि निर्यात में X = 100 का परिवर्तन हो, तो संतुलन आय और निवल निर्यात संतुलन में परिवर्तन ज्ञात कीजिए।

15. व्याख्या कीजिए कि G – T = (Sg – I) – (X – M)।

सुझावात्मक पठन

डोर्नवुश, आर, और एस फिशर 1994, माइक्रोइकोनॉमिक्स, छठा संस्करण, मैक्ग्राहिल, पेरिस।

आर्थिक सर्वेक्षण, भारत सरकार, 2016-17।

क्रुगमैन, पी. आर. और ओत्सफेल्ड, एम. 2000, इंटरनेशनल इकोनॉमिक्स थ्योरी एंड पॉलिसी, पाँचवा संस्करण, पियर्सन एजुकेशन।

16. यदि देश B से देश A में मुद्रास्फीति ऊँची हो और दोनों देशों में विनिमय दर स्थिर हो, तो दोनों देशों के व्यापार शेष का क्या होगा?

17. क्या चालू पूँजीगत घाटा खतरे का संकेत होगा? व्याख्या कीजिए।

18. मान लीजिए C = 100 + 0.75Y D, I = 500, G = 750, कर आय का 20 प्रतिशत है, X = 150, M = 100 + 0.2Y, तो संतुलन आय, बजट घाटा अथवा आधिक्य और व्यापार घाटा अथवा आधिक्य की गणना कीजिए।

19. उन विनिमय दर व्यवस्थाओं की चर्चा कीजिए, जिन्हें कुछ देशों ने अपने बाह्य खाते में स्थायित्व लाने के लिए किया है।

परिशिष्ट 6.1

खुली अर्थव्यवस्था में आय का निर्धारण

उपभोक्ता एवं फर्मों को घरेलू उत्पादित वस्तुओं और विदेशी वस्तुओं का क्रय करने का विकल्प होता है, इसीलिए देशी वस्तुओं की घरेलू माँग और घरेलू वस्तुओं की माँग के बीच अंतर की आवश्यकता होती है।

खुली अर्थव्यवस्था के लिए राष्ट्रीय आय का तादात्म्य

बंद अर्थव्यवस्था में घरेलू वस्तुओं की माँग के तीन स्रोत हैं–उपभोग (C), सरकारी खर्च (G), घरेलू निवेश (I)। इसे इस प्रकार लिख सकते हैंः

Y = C + I + G (6.1)

खुली अर्थव्यवस्था में निर्यात (X) से घरेलू वस्तुओं और सेवाओं की माँग के अतिरिक्त स्रोत की रचना होती है, जो विदेशों से आता है और इसलिए इसे समस्त माँग में जोड़ा जाना चाहिए। घरेलू बाज़ारों में आयात से पूरक पूर्ति होती है और इससे घरेलू माँग के उस भाग की रचना होती है, जिससे विदेशी वस्तुओं और सेवाओं की माँग पर असर होता है। अतः राष्ट्रीय आय, एक खुली अर्थव्यवस्था में तादात्म्य हैः

Y + M = C + I + G + X (6.2)

पुनर्गठन करने पर

Y = C + I + G + X – M (6.3)

या,

Y = C + I + G + NX (6.4)

जहाँ NX निवल निर्यात (निर्यात-आयात) है। एक धनात्मक निवल निर्यात (निर्यात, आयात से ज़्यादा) से व्यापार अधिशेष और ऋणात्मक निवल निर्यात (आयात, निर्यात से ज़्यादा) से व्यापार घाटा

सूचित होता है।

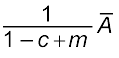

किसी खुली अर्थव्यवस्था में साम्य आय के निर्धारण में आयात और निर्यात की भूमिका की जाँच करने के लिए हम उसी प्रक्रिया को अपनाते हैं, जिस प्रक्रिया का प्रयोग हमने बंद अर्थव्यवस्था के मामले में किया। अर्थात् हम निवेश और सरकार के स्वायत्त व्यय को लेते हैं। इसके अतिरिक्त हमें आयात और निर्यात के निर्धारकों को भी स्पष्ट करने की आवश्कता होती है। आयात की माँग घरेलू आय (Y) और वास्तविक विनिमय दर (R) पर निर्भर करती है। उच्च आय होने पर अधिक आयात किया जाता है। वास्तविक विनिमय दर को घरेलू वस्तु के रूप में विदेशी वस्तुओं की सापेक्ष कीमत के रूप में परिभाषित किया जाता है। उच्च विनिमय दर से विदेशी वस्तुएँ अपेक्षाकृत अधिक महँगी हो जाती हैं और इस प्रकार आयात की मात्रा में कमी आती है। अतः आय (Y) का आयात पर धनात्मक प्रभाव पड़ता है और वास्तविक विनिमय दर (R) का ऋणात्मक। परिभाषा से एक देश का निर्यात दूसरे देश का आयात होता है। इस प्रकार, हमारे निर्यात से विदेशी आयात की रचना होती है। यह विदेशी आय और वास्तविक विनिमय दर पर निर्भर करेगा। विदेशी आय में वृद्धि से हमारी वस्तुओं की विदेशी माँग में वृद्धि होगी, जिससे अधिक निर्यात होगा। विनिमय दर (R) में वृद्धि से घरेलू वस्तु सस्ती होगी और हमारे निर्यात में वद्धि होगी। विदेशी आय और वास्तविक विनिमय दर का निर्यात पर धनात्मक प्रभाव पड़ता है। इस प्रकार, निर्यात और आयात घरेलू आय, विदेशी आय और वास्तविक विनिमय दर पर निर्भर करते हैं। हम कल्पना करते हैं कि कीमत स्तर और मौद्रिक विनिमय दर स्थिर है, तो वास्तविक विनिमय दर भी स्थिर होगी। हमारे देश के मामले में विदेशी आय और इसलिए निर्यात को बहिर्जात (X = ![1270.png]() ) समझा जाता है। इस प्रकार आयात की माँग आय पर निर्भर मानी जाती है और इसका एक स्वायत्त घटक होता है।

) समझा जाता है। इस प्रकार आयात की माँग आय पर निर्भर मानी जाती है और इसका एक स्वायत्त घटक होता है।

) समझा जाता है। इस प्रकार आयात की माँग आय पर निर्भर मानी जाती है और इसका एक स्वायत्त घटक होता है।

) समझा जाता है। इस प्रकार आयात की माँग आय पर निर्भर मानी जाती है और इसका एक स्वायत्त घटक होता है। M = ![1275.png]() + mY जहाँ

+ mY जहाँ ![1280.png]() > 0 स्वायत्त घटक है 0 < m < 1। (6.5)

> 0 स्वायत्त घटक है 0 < m < 1। (6.5)

+ mY जहाँ

+ mY जहाँ  > 0 स्वायत्त घटक है 0 < m < 1। (6.5)

> 0 स्वायत्त घटक है 0 < m < 1। (6.5)यहाँ m आयात की सीमांत प्रवृत्ति है। आय का एक अतिरिक्त रुपया आयात पर खर्च करने से प्राप्त अनुपात है। यह सीमांत उपभोग प्रवृत्ति के सादृश्य होता है।

साम्य आय इस प्रकार होगा–

Y = ![1285.png]() + c(Y – T) +

+ c(Y – T) + ![1290.png]() +

+ ![1295.png]() +

+ ![1300.png]() –

– ![1305.png]() – mY (6.6)

– mY (6.6)

+ c(Y – T) +

+ c(Y – T) +  +

+  +

+  –

–  – mY (6.6)

– mY (6.6)स्वायत्त घटकों को ![1310.png]() के रूप में एक साथ लेने पर प्राप्त होता है,

के रूप में एक साथ लेने पर प्राप्त होता है,

के रूप में एक साथ लेने पर प्राप्त होता है,

के रूप में एक साथ लेने पर प्राप्त होता है, Y = ![1315.png]() + cY – mY (6.7)

+ cY – mY (6.7)

+ cY – mY (6.7)

+ cY – mY (6.7)या, (1 – c + m)Y = ![1320.png]() (6.8)

(6.8)

(6.8)

(6.8)या, Y* =![1325.png]() (6.9)

(6.9)

(6.9)

(6.9)आय व्यय ढाँचे में विदेशी व्यापार की अनुमति के प्रभाव की परीक्षा करने के क्रम में हमें बंद अर्थव्यवस्था के मॉडल में साम्य आय के लिए समतुल्य अभिव्यक्ति के समीकरण (6.10) की तुलना करनी होगी। दोनों समीकरणों में साम्य आय को दो पदों, स्वायत्त व्यय गुणक और स्वायत्त व्यय स्तरों के गुणनफल के रूप में अभिव्यक्त किया गया है। हम यह विचार करें कि खुली अर्थव्यवस्था के संदर्भ में इनमें से प्रत्येक में कैसे परिवर्तन होता है।

क्योंकि आयात की सीमांत प्रवृत्ति शून्य से अधिक होती है, इसलिए खुली अर्थव्यवस्था में हमें छोटा गुणक प्राप्त होता है। इसे निम्न प्रकार से अभिव्यक्त किया जाता हैः

खुली अर्थव्यवस्था गुणक = ![1330.png]() =

= ![1335.png]() (6.10)

(6.10)

=

=  (6.10)

(6.10)उदाहरण 6.2

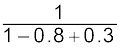

यदि c = 0.8 और m = 0.3, तो बंद और खुली अर्थव्यवस्था गुणक क्रमशः इस प्रकार प्राप्त होगा,

=

=  =

=  = 5 (6.11)

= 5 (6.11) और ![1357.png]() =

= ![1362.png]() =

= ![1368.png]() = 2 (6.12)

= 2 (6.12)

=

=  =

=  = 2 (6.12)

= 2 (6.12)घरेलू स्वायत्त माँग में यदि 100 की वृद्धि हो, तो बंद अर्थव्यवस्था में निर्गत में 500 की वृद्धि होगी जबकि खुली अर्थव्यवस्था में केवल 200 की।

अर्थव्यवस्था को खोलने से स्वायत्त व्यय गुणक के मूल्य में गिरावट की व्याख्या हम गुणक प्रक्रम के अपनी पूर्व चर्चा के आधार पर कर सकते हैं (अध्याय-4)। उदाहरण के लिए, स्वायत्त व्यय में परिवर्तन और सरकारी व्यय में परिवर्तन का आय पर प्रत्यक्ष प्रभाव और उपभोग पर प्रेरित प्रभाव पड़ेगा, जिससे पुनः आय प्रभावित होगी। सीमांत उपभोग प्रवृत्ति के शून्य से अधिक होने पर उपभोग पर प्रेरित प्रभाव के अनुपात से विदेशी वस्तुओं की माँग का सूचक होगा, न कि घरेलू वस्तुओं की। अतः घरेलू वस्तुओं की माँग तथा घरेलू आय पर प्रेरित प्रभाव कम होगा। आय के प्रति इकाई आयात में वृद्धि से गुणक प्रक्रिया के प्रत्येक चक्र में घरेलू आय के वर्तुल प्रवाह से एक अति632रिक्त लीकेज होता है तथा स्वायत्त व्यय गुणक के मूल्य में कमी होती है।

समीकरण 6.10 में दूसरा पद दर्शाता है कि बंद अर्थव्यवस्था के लिए अवयवों के अतिरिक्त खुली अर्थव्यवस्था के लिए स्वायत्त व्यय में निर्यात का स्तर और आयात का स्वायत्त घटक शामिल होता है।

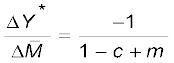

इस प्रकार, उनके स्तरों में परिवर्तन अतिरिक्त आघात होते हैं, जिससे संतुलित आय में परिवर्तन होते हैं। समीकरण 6.10 से हम ![1373.png]() और

और ![1378.png]() में परिवर्तन के गुणक प्रभाव का आकलन कर सकते हैं।

में परिवर्तन के गुणक प्रभाव का आकलन कर सकते हैं।

और

और  में परिवर्तन के गुणक प्रभाव का आकलन कर सकते हैं।

में परिवर्तन के गुणक प्रभाव का आकलन कर सकते हैं। =

=  (6.13)

(6.13) (6.14)

(6.14)हमारे निर्यात की माँग में वृद्धि से निर्गत के घरेलू उत्पादन की समस्त माँग में वृद्धि होती है और उससे माँग में वृद्धि होगी, साथ ही सरकारी खर्च अथवा निवेश में स्वायत्त वृद्धि होगी। इसके विपरीत, आयात माँग स्वायत्त रूप से बढ़ने के कारण घरेलू निर्गत की माँग गिरेगी और इससे संतुलन आय में भी गिरावट होगी।